转自:星球日报

作者:王也

Uniswap带火了DEX,也打开了“土狗”资金盘的大门。

这两天Uniswap上的暴富神话让DeFi出了圈。资本热钱纷纷押注去中心化交易所赛道,“三大”在内的CEX们也纷纷投身DeFi,成立专项基金。

随之而来的就是“DEX革命”、“CEX必死的”高声呐喊。

但是Odaily星球日报发现,Uniswap火热的背后也埋藏着种种危机,和资金盘横行。

现在的Uniswap不比当年的Uniswap,当年的Uniswap是极客和大户热衷的高级游乐场,现在的Uniswap被一堆连故事都不会讲、只会拉盘的“土狗”项目方和无脑梭哈的“淘金客”占领,与原本去中心化金融和普惠金融的设定着实不搭。

Odaily星球日报也体验了一把在Uniswap发币和上币,将在本文向大家展示现在和资金盘的作案成本有多低,揭露当前Uniswap爆火浪潮下DEX埋藏的风险,希望可以对读者起到一定的警示作.

仅需46美元,即可在Uniswap上发币和上币

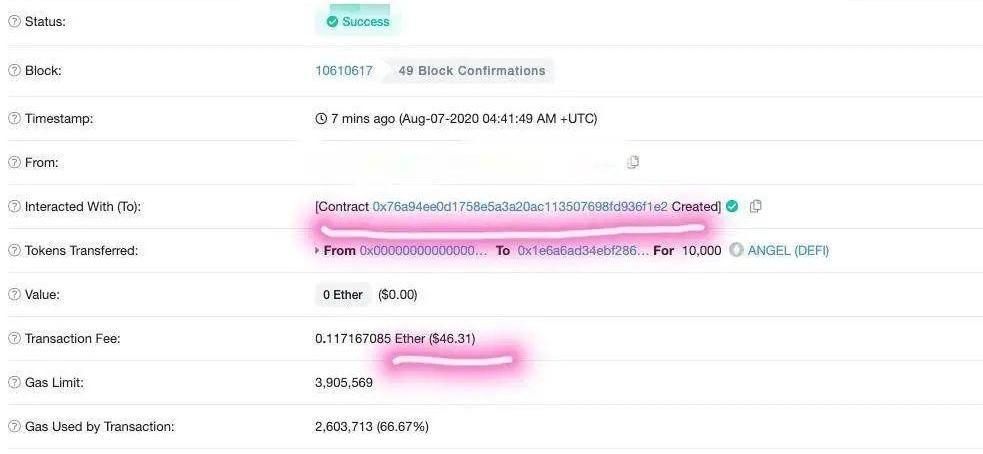

经过Odaily星球日报的研究,我们发现在Uniswap上发币和上币的门槛极低,如果不将项目方的做市成本计入的话,全程只需46美元即可完成。

其实要在Uniswap上线一个自己的代币很简单,首先你要先在Github上创建一个自己的ERC-20token。

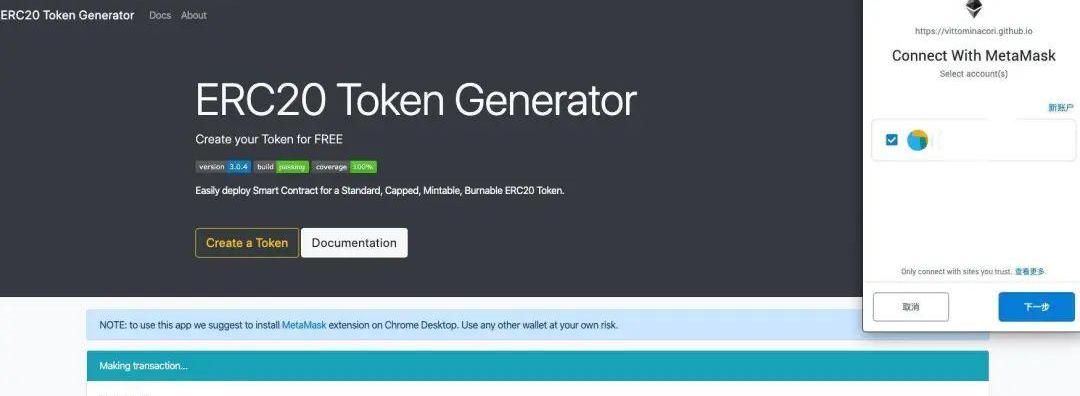

第一步,打开ERC20-Generator,点击CreateaToken。

往下来,你会看到,系统会让你填写关于你创建的Token的基本信息:

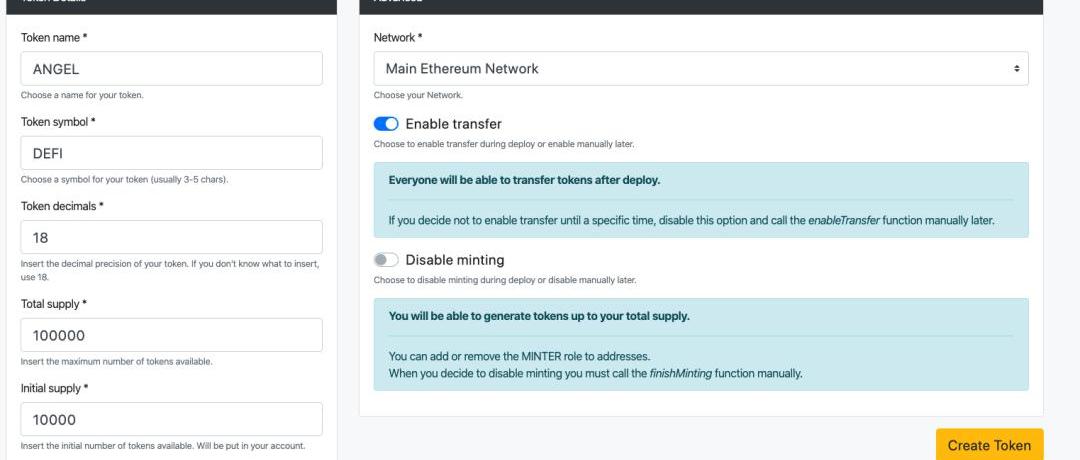

TokenName是你创建的ERC20Token的名字;

数据:BUSD在Uniswap的流动性触及近1个月低点:金色财经报道,据Glassnode最新数据显示,BUSD在Uniswap上的流动性达到624,229.12美元,触及近1个月低点。

此前BUSD的流动性低点为629,842.50美元,发生在5天前的2023年2月14日。[2023/2/19 12:16:01]

TokenSymbol是这个ERC20?的符号,我写的是DEFI;

TokenDecimal是小数点的个数。通过这个参数,可以确定这个token的最小单位,最常见的就是18,这是因为ETH的最小单位wei和常用单位Ether之间的关系是:1,000,000,000,000,000,000wei=1ETH;

TokenSupply是总发行量,我们这里写的是100,000;

InitialSupply是初始发行量,这里我填的是10000;

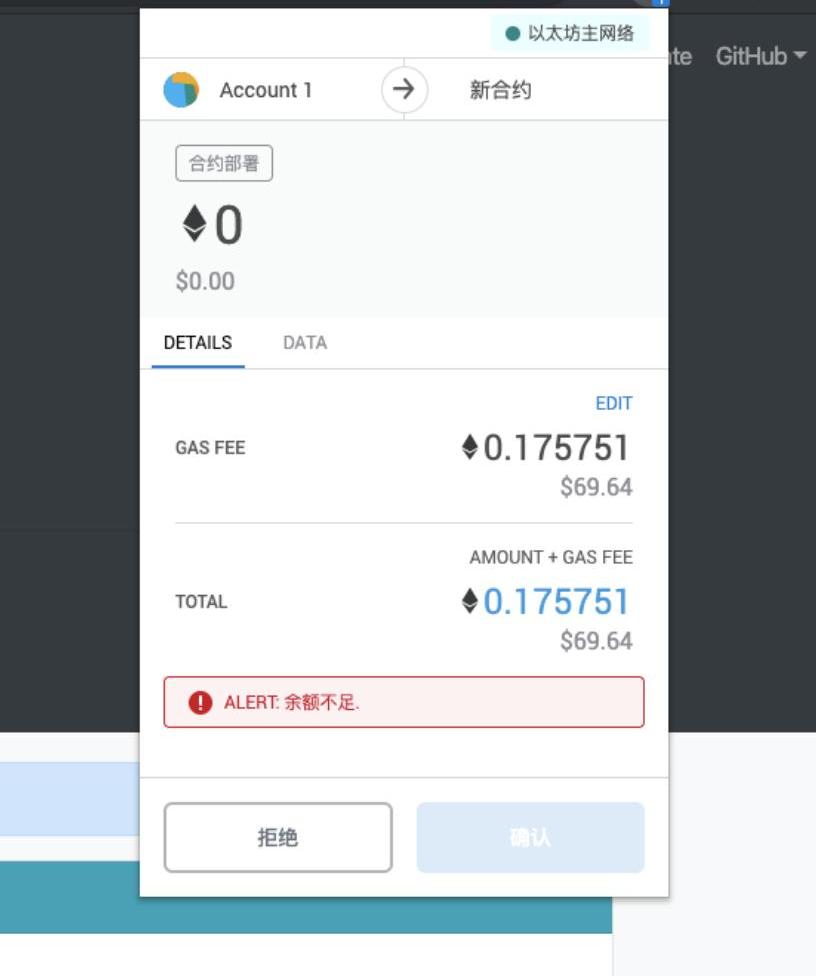

填写好了这些参数之后,我们点击CreateToken,MetaMask会弹出窗口,让我们确认这笔部署智能合约的交易。

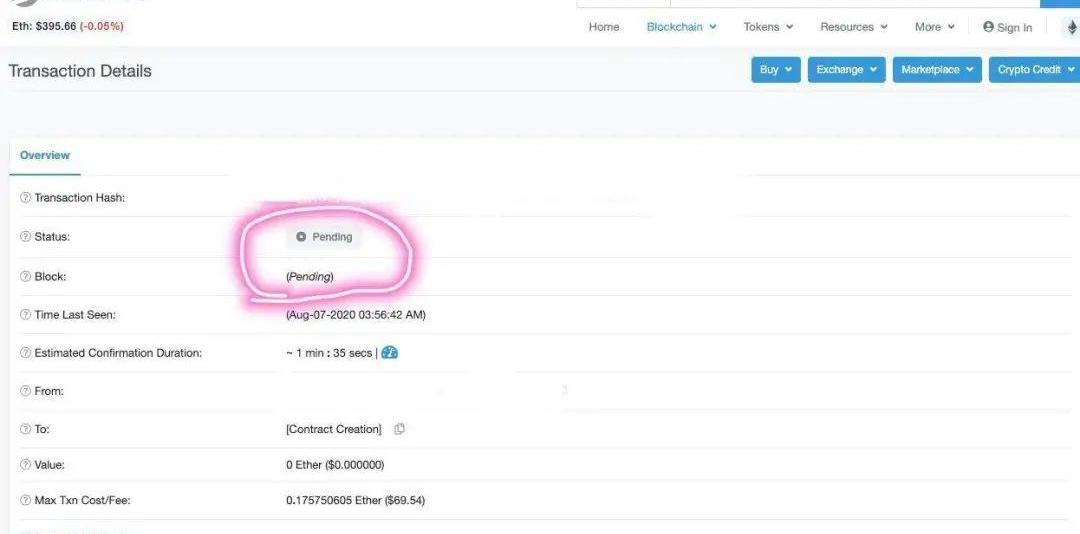

接着,我们需要耐心地等待交易确认,在这个过程中,我们可以点击TransactionID的链接,跳转到etherscan上看一下部署状态,由于当前以太坊网络比较拥堵,目前还处于Pending状态。

当交易确认之后,我们就可以看到我们的ERC20Token的合约地址了。

大概半小时后,属于我们自己的第一个token诞生了:DEFI。

全程花费仅46美元。

Uniswap向11月30日至12月14日在Uniswap购买过NFT的用户空投0.01枚ETH:金色财经报道,Uniswap发布空投公告,向2022年11月30日至12月14日在Uniswap购买过NFT的用户空投0.01枚ETH,以抵消用户首次购买NFT所花费的Gas费。[2023/1/18 11:18:43]

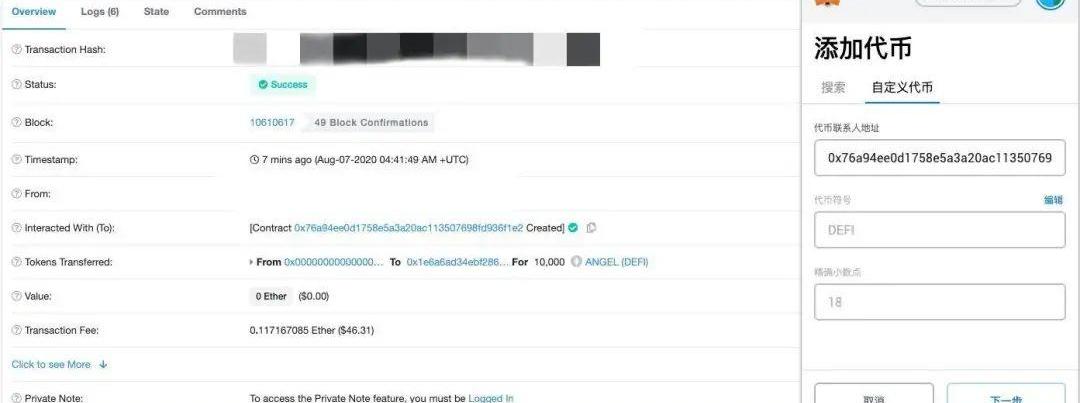

可以看到,我们的ERC20Token对应的智能合约地址为0x76a94ee0d1758e5a3a20ac113507698fd936f1e2,现在我的钱包里面应该有了一些DEFI了,我们在浏览器上点击MetaMask图标,在弹出的窗口中,我们点击右上角,然后点击ExpandView,选择添加代币,输入token的合约地址。

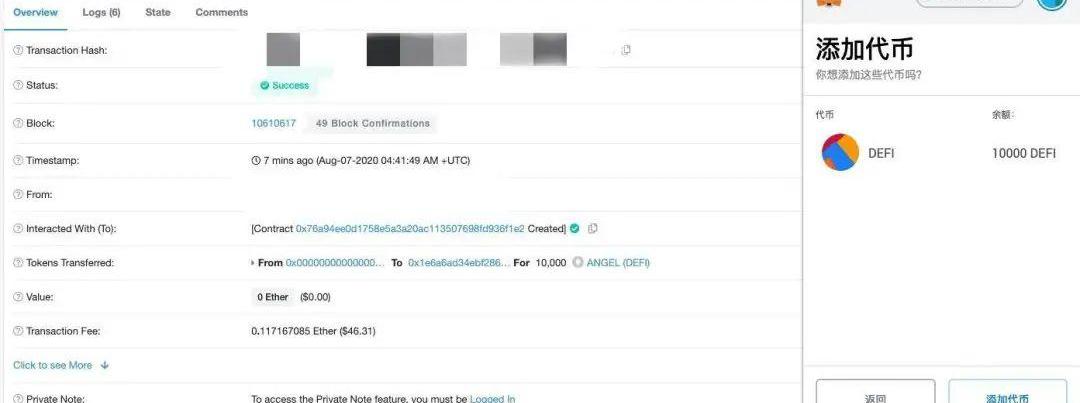

然后就会出现我们创建的DEFItoken了。

创建完ERC-20token之后,下一步就是去Uniswap上币了。

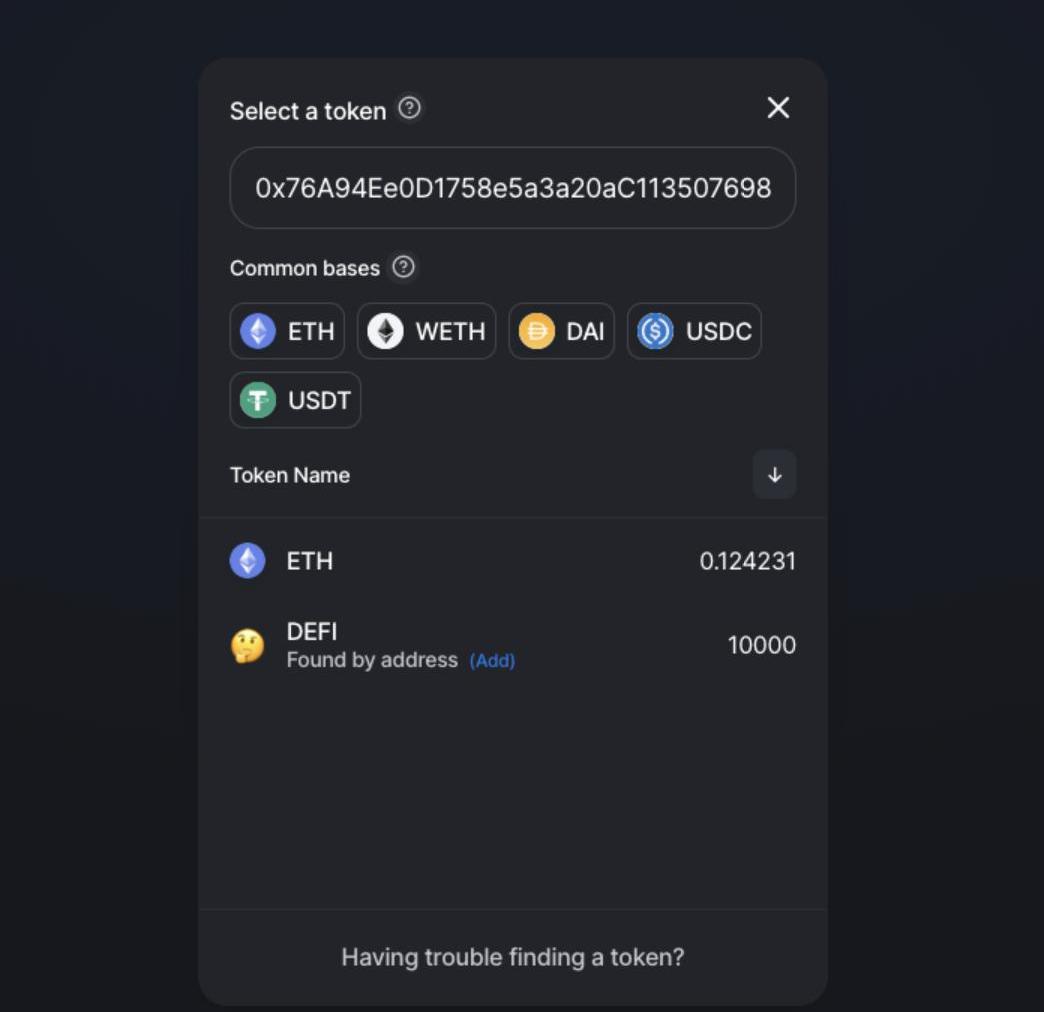

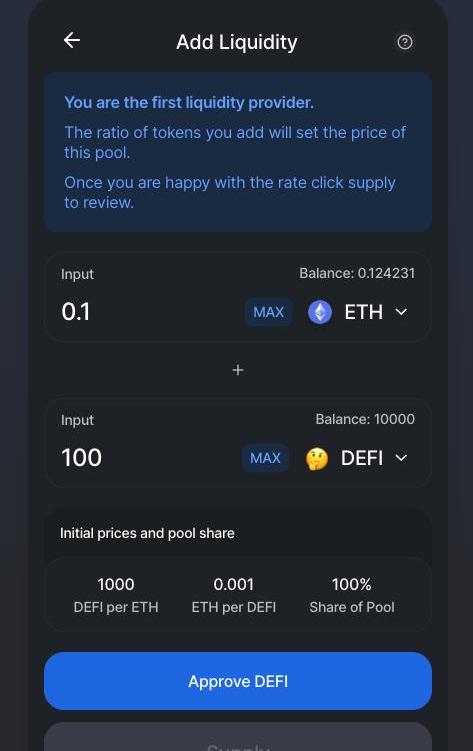

打开Uniswap,选择AddLiquidiy一项,输入DEFI的合约地址:0x76a94ee0d1758e5a3a20ac113507698fd936f1e2,就会出现DEFI了。

接下来就是给DEFI定价了。

因为Uniswap采用自动做市商机制,数学模型为X*Y=K。X是ERC20?代币的数量,Y是ETH数量,K是常数。X和Y是此消彼长的关系,有人在该合约中购买ETH,那X的数量就会增加。

0x92f4开头地址在Uniswap上将19000枚ETH兑换为USDC:1月13日消息,Lookonchain监测数据显示,0x92f4开头地址2小时前在Uniswap上以26,738,261 USDC的价格出售19,000枚ETH,均价为1407美元。[2023/1/13 11:10:44]

这个定价机制决定了,买入哪一边的数量多,与之相应的币种价格就会上升。

所以只要有人买入DEFI,就会助推DEFI价格一直上涨。这也是为什么之前一些流通量很小的DeFi代币可以一天之内暴涨40倍。当时Compound就是放了3000?枚ETH和一些COMP在池子里,然后就流动起来了。

我们现在把DEFI的价格定在了1DEFI=0.001ETH,这样池子就运转起来了。

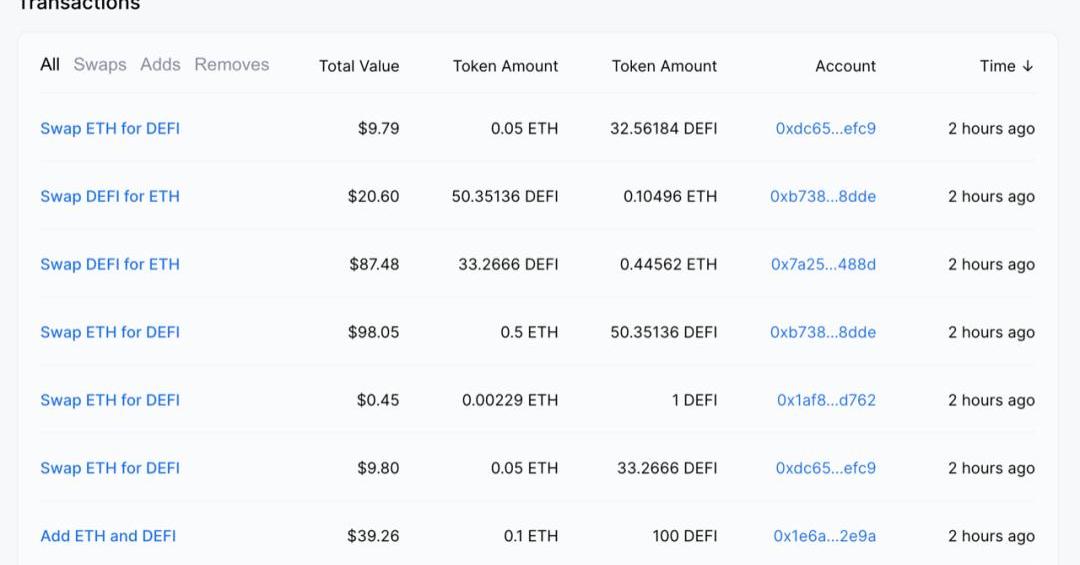

截止发稿时,ETH/DEFI已有成交单了:

分享以上我们在Uniswap上发币和上币的过程,并非为了教大家如何发币和上币,而是向大家客观且形象地展示项目方在Unsiwap上币的便捷性,以此说明现在资金盘在Uniswap上“作案”的成本有多低。

有的DeFi代币甚至连故事都不讲,直接以暴涨拉盘的方式吸引韭菜入场。

Uniswap的欢乐海就是一个超级大。

Uniswap的欢乐海,一大波“土狗币”正在涌来

“新土狗一枚,刚发!“Uniswap欢乐海社群又来喊单的了……

报告:在Uniswap上推出的代币,有97.7%都是Rug Pull:金色财经报道,根据近期网传的一份报告,在Uniswap上推出的代币,有97.7%都是Rug Pull。[2022/11/2 12:07:45]

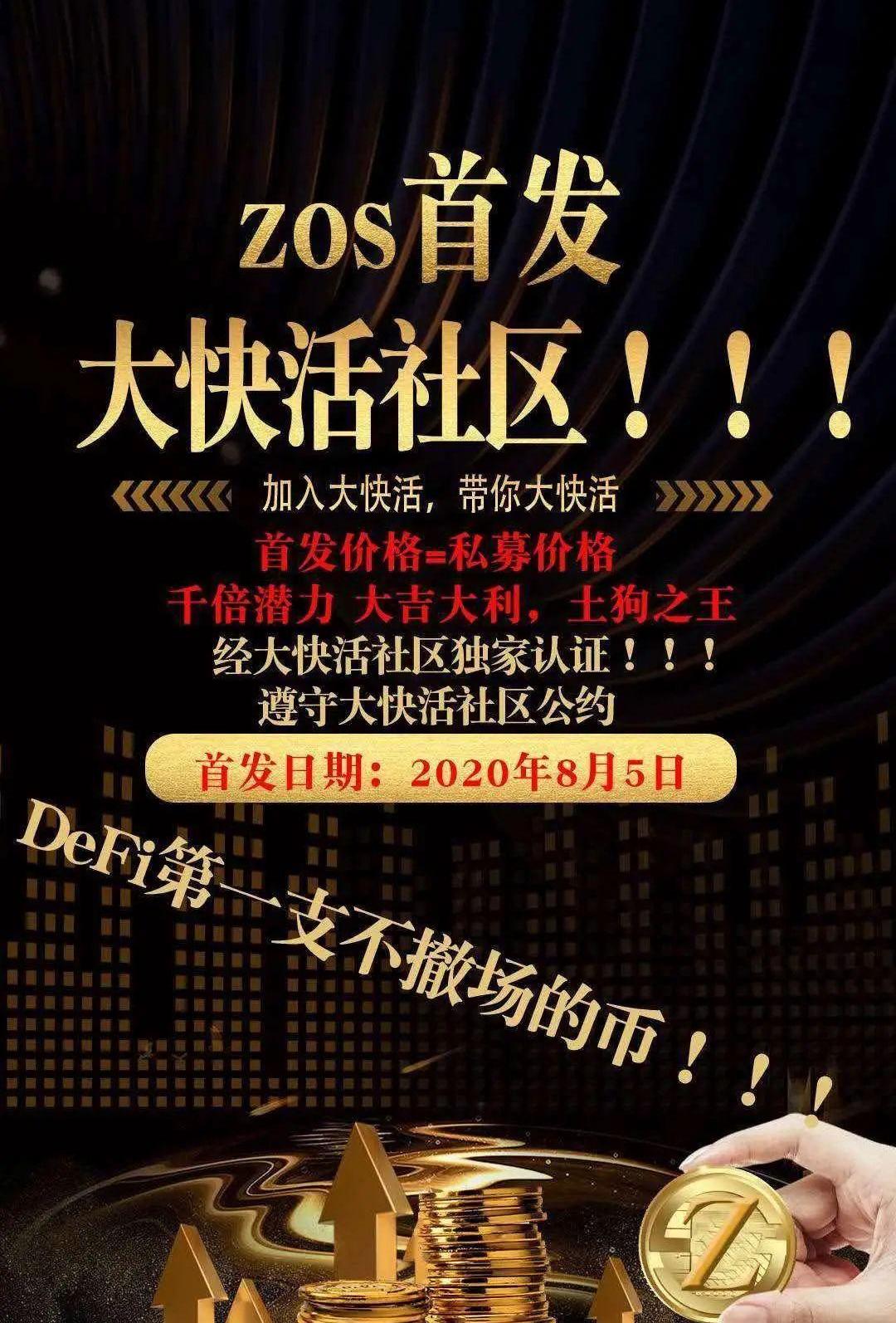

土狗宣传海报

2017年的1CO降低了发币难度,一纸白皮书就可以发币,之后空气币、币和资金盘如“雨后春笋”般爆发,2020年,以Uniswap为首的DEX的出现降低了新项目的上所难度,结果,一大波“土狗币”正在向你涌来。

什么是“土狗币”?

“土狗币”源于一个叫做“欢乐海”的微信社区,据称建群一天就满了。推荐的第一期项目SXY,最高上涨700倍,后大跌92%,险些归零。

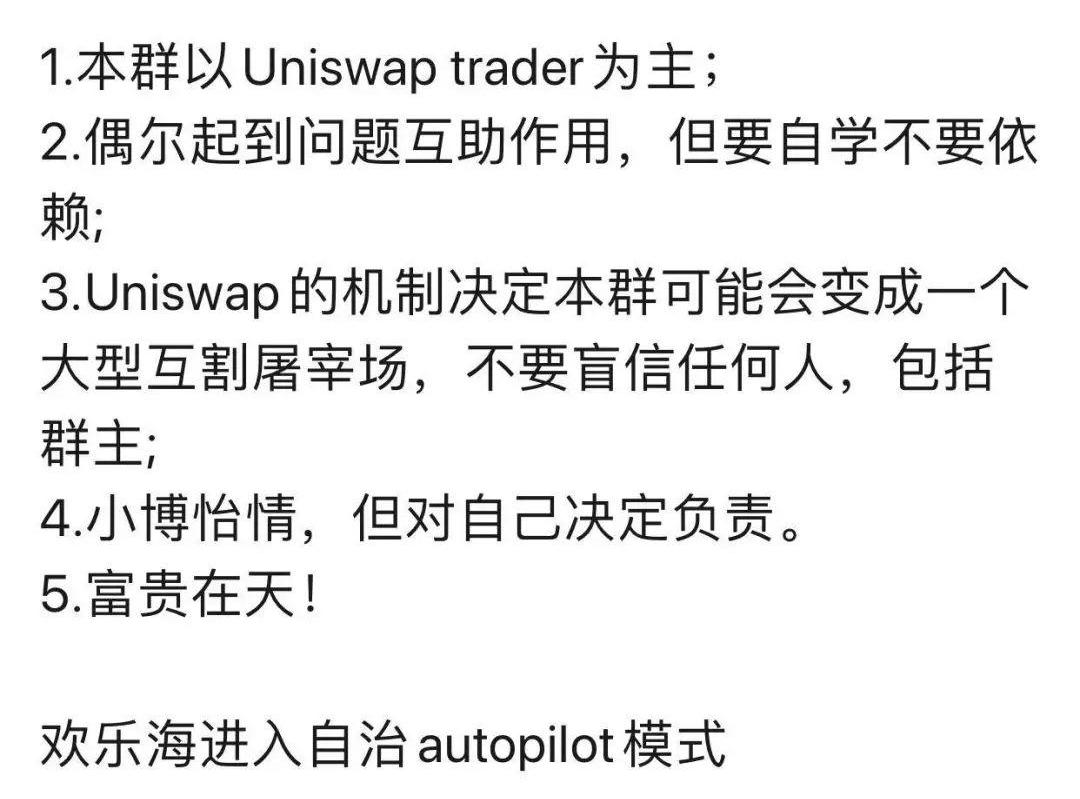

欢乐海社群群公告

由于上币简单、缺少审核,Uniswap上的假币局俯拾皆是,投资者把这类国产新币称为“土狗”,不过这些“土狗”大都是"三证齐全"上岗,网站、Discord和Telegram电报群一般是土狗们的三个标配。

Uniswap欢乐海社群中的散户投资者黄宇对Odaily星球日报表示,自己知道这些项目都是局,但是进群就是为了搏一搏,他这两天总是听到别人在Uniswap上“一万变二十万”故事,希望自己也能成为一个幸运儿。

“富贵在天,干就完了……”

“有新土狗就冲,搞一个以太,就当……”

“我就喜欢这样的空气,毫不掩饰……”

看完上面,你可能会感叹:Uniswap变成了一个!

一个空气项目+DeFi概念+喊单就能在Uniswap完成短期的暴涨。

以暴涨30倍的SLP为例,其本质上是一款宠物养成和战斗类型游戏的代币,代币的主要作用是繁殖宠物、购买道具。游戏的介绍里虽提及了DeFi的概念,但是游戏内容实际上却与DeFi没有任何关系,而代币SLP也并没有太大的价值。

黑客在Uniswap上盗取以太坊项目WLEO 4.2万美元资金:以太坊项目WLEO合约昨天晚些时候遭到黑客攻击,导致价值4.2万美元的资金被盗。黑客通过将向自己铸造WLEO,并将其换成以太坊,从去中心化交易所Uniswap的池中窃取了以太坊。这并不是Uniswap第一次遭遇类似的黑客攻击。发生黑客攻击后,WLEO价格下降99%。(Decrypt)[2020/10/12]

不过虽然如此,经不住项目方的喊单和宣传,玩家们还是一涌而入,希望能够博得数倍的回报,最终导致SLP在短短7天时间上涨了30倍。

过去1个月SLP的价格变化走势

在暴富神话的刺激下,国内外大量的投资者开始成为Uniswap淘金客,看到有潜力、有热度的项目就迅速充钱,疯狂程度堪比当年的1CO。甚至有人揶揄Uniswap已经成为一种新的资产发行方式,而不仅仅是一个交易平台,“以前1CO有个白皮书装装样子,现在你做个网站,甚至不用做网站,发个币就有人把钱压进去,总之,又是一个看谁跑得快的疯狂游戏”。

大户在挖矿,散户在接盘,最终赚钱的还是跑得快的人。

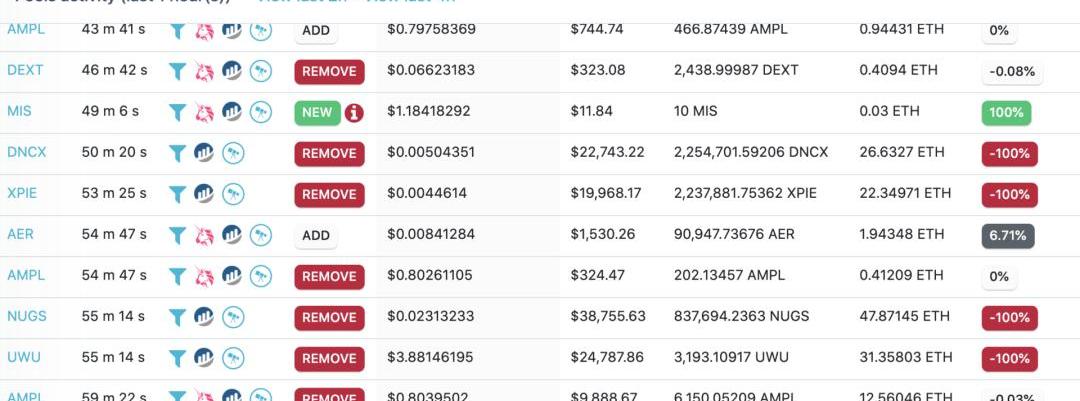

从七月以来,Uniswap每天上线的pool超过上百个,而最后不被remove的pool不多。

据dextools数据显示,在刚刚过去的1小时,被Uniswapremove的pool就有7个之多。

DEX本身就是无许可的,上线uniswap的门槛很低,所以需要耐心去调研项目,像Balancer有一个白名单机制,这样筛选的token就比较靠谱,而Uniswap的"三证齐全"并不代表靠谱,投资者们还是应该小心新网站、新推特、新电报,不要轻易重仓碰运气。

据dForce创始人杨民道透露,目前他们听到现在市场上有很多子正在排队分叉AMPL及Uniswap等等,“这样类型的项目的资金池配比一般都是走最极端的98/2,如果投资人对在类似Uniswap和Balancer上做流动性提供的风险不了解,不建议参与。”

“大部分项目都是比谁跑得快,而且之前跑路的项目都有预置后门。对这类分叉币,大家对匿名团队的项目也要格外小心,这类型的项目匿名化,往往就是为跑路暗度陈仓做铺垫的。”杨民道表示。

双代币模式出现

以Uniswap和Balancer为代表的DEX“走红”之后,币圈的项目方和山寨币又开始“妖”了起来,完全不同于上半年的沉寂之态。

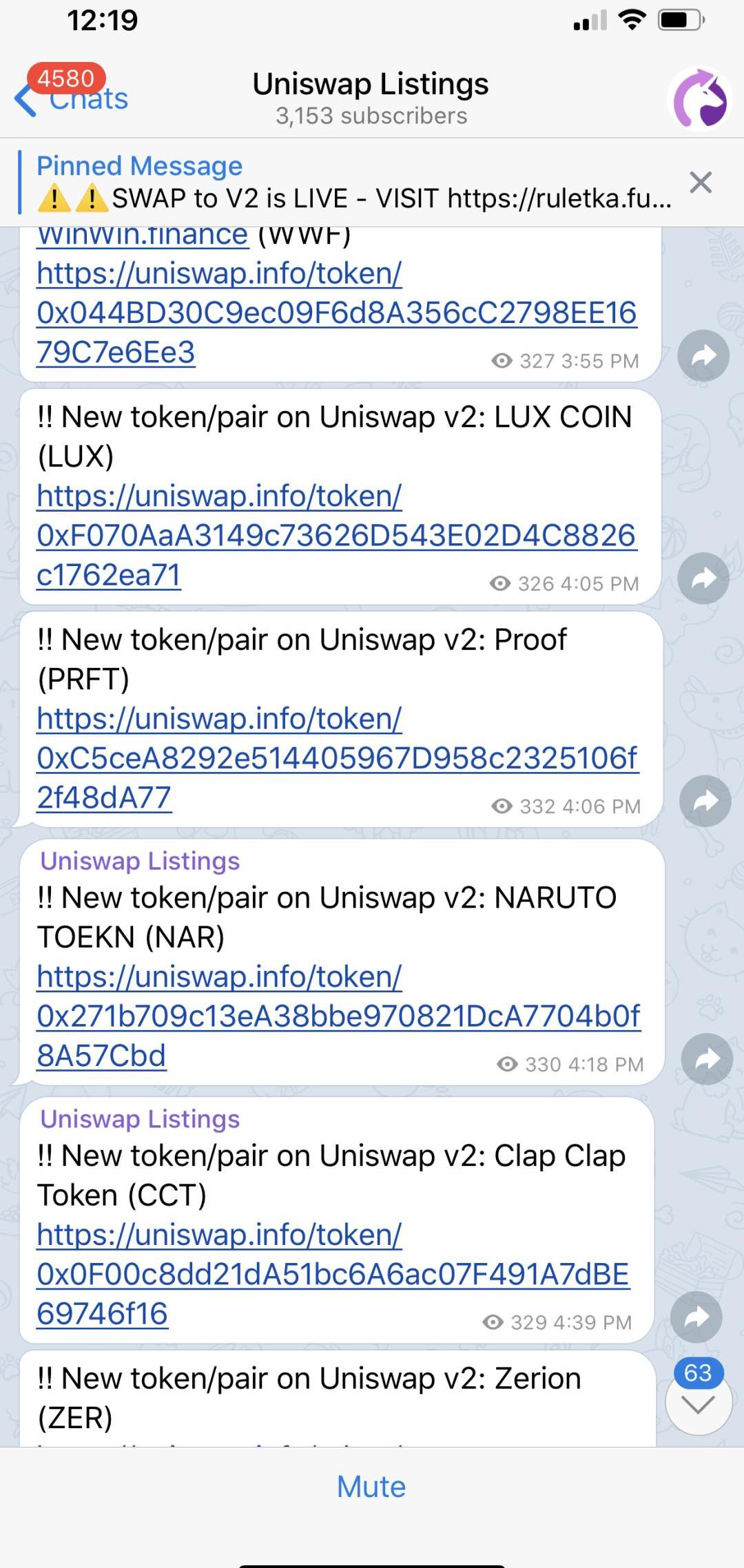

据UniswapListing电报群显示,平均一个小时就有6个新项目上线Uniswap,一天新上线项目高达三四百余个。

相比CEX,DEX直接省去了复杂的上币审核流程和天价上币费,而且用户不需要注册,也不需要KYC审核,一个ETH钱包就可以打通几乎所有的DEX和DeFi借贷等衍生品平台。

有了Uniswap这种免费发币的DEX平台,再借着流动性挖矿的火热,很多项目方就直接转战DEX,前两天我们身边的一位朋友在Uniswap上发了一个token,玩法也借鉴了流动性挖矿的模式。

此外,据Odaily星球日报了解,许多在二三线CEX平台上线的token,都是在Uniswap或是其他DEX已经活跃数周甚至数月的项目,上了CEX之后,价格变化并不大,甚至有些还跌了,比如流动性挖矿鼻祖COMP在上线OKEx之后,币价就一直呈现下跌趋势。

币安也上线了很多DeFi治理代币,最近上线的RUNE,MKR,SNX等DeFi明星项目,也已经在DEX渡过了价格发现阶段,上了币安之后价格波澜不惊,甚至开始缓步向下。

由此可见,大所效应在这些项目上没有体现出来。

CEX更严谨的上币策略以及更高的上币费用,使得许多新的优质项目,选择在DEX去完成首发——价值发现的萌芽阶段。近期,单是明星项目,UMA、BZRX首发Uniswap,mStable首发Mesa,大火的YFI、YFII主战场均在Balancer……

甚至就连已经上了CEX的币,很多都会选择再去Uniswap做一个流动池,比如币安的IEO项目Cartesi等。而WANChain上的FNX项目代币,则做了两套代币,一套基于WANchain,一套基于ERC-20,方便上Uniswap。

估计短时间内,这种双代币模式可能会被已经在CEX上线的、其他主网代币仿效。

因为降低了新项目的上所门槛,DEX受到一堆信奉去中心化理论的技术极客的追捧,他们认为DEX的出现就是为了要革CEX的命。DEX让CEX核心的链下撮合业务回归到链上,这是区块链的一大进步,也是未来交易市场发展的主要趋势。

从2018年下半年开始,越来越多的资产回归到链上,例如锚定ETH的WETH,锚定BTC的WBTC,这些资产被挪到链上以后就被赋予了编程和调度的能力。

Uniswap这类DEX也直接让很多三、四线的长尾CEX没有了存在的价值。币圈有一个怪现象,就是交易所比投资者多,各种乱七八糟的小交易所层出不穷。在2018年初时,就出现过超过一万家交易所的奇异景观。

这些三四线的CEX在流动性和安全性往往还不如DEX,以Uniswap和Balancer为首的DEX在深度和安全性上都远胜这些小交易所。

但是,Acoinhastwosides,正是因为?DEX?本身就是无许可的,也为其招来了一堆空气币和币,当太多人为去中心化金融欢呼时,危险也靠近了……

DEX依旧任重道远

现在舆论对于DEX的态度呈现出两极分化的极端现象,一边是喊着“DEX革命,CEX必死”的激进派,另外一边是“DEX开启新一轮发币潮,即将走向1CO下坡路”的保守派,中间是连助记词都不知道是什么的“淘金客”。

除了上文我们提到的局太多,DEX目前还面临着智能合约的安全性等其他无常风险的挑战。

从bZx到dForce被盗事件,DeFi智能合约的安全性问题一直在外界所诟病,也是很多散户投资者不敢把资产放到DeFi或其他DEX平台上的主要原因。

而且现在的DEX越来越偏离普惠金融的初衷,更像是大户的。

AMM的初心是让大家都来提供一下流动性,然后给你奖励,让用户既是用户,又是流动性提供商。正如POW,初心是每个用户既是用户,又是矿工。

然而到最后,看到比特币ASIC矿池把持的结局,便不难想象,AMM的流动性供应商,也一定会收敛到几个大户或是巨鲸提供者那里,或者换句话说,收敛到资本那里,在大资本面前,散户所能提供的流动池占比,应该是微不足道。

到时候AMM的DEX想要操控一个币的价格,几个大的流动池一撤走,然后进行少量的买卖行为,就可以对币价造成较大拉升或是砸盘效果。

我们先不去轻言终局,可以肯定的是,这场DEX革命确实让散户投资者走进DeFi,使用DEX了,也造就了一些币民的暴富神话。

但我们是不是还记得,DEX存在的初衷是为了打破CEX暗箱操作*****的局面,让资产真真实实地掌握在用户手中,而不是降低资金盘和币的跑路成本。

希望这不是又一个币圈屠龙少年变恶龙的故事。

参考资料:

白话区块链:《去中心化交易平台的崛起,二三线交易平台的尴尬》

深潮TechFlow:《币圈老虎机,Uniswap的红与黑》

标签:SWAPUNIUniswapDEXCSWAPMiracle Universelayer币和uniswap的关系IDEX Token

来源:链捕手作者:龚荃宇加密资产托管市场的利好7月下旬,美国货币监理署在一封公开信中表示,其管辖范围内的银行现已获准提供加密资产托管服务.

1900/1/1 0:00:00作者:谷燕西现在在全球范围内出现了一些虚拟银行。这些虚拟银行或是按照当地监管的要求,或是按照自己主动选择的经营策略,它们不设立物理网点,只是采用技术手段来开展银行业务.

1900/1/1 0:00:00DeFi愈演愈烈,EOS也来分一杯羹。8月15日,EOS创始人DanielLarimer发推称,我在2014年创建第一个DeFi平台,DeFi是激发DPOS、TAPOS和高性能数据库和账户结构的.

1900/1/1 0:00:00是选择传统资产还是新型资产,是实体资产还是数字资产,上述差异是人们在讨论到底黄金还是比特币是更好的价值储存方式的关注焦点。而现在,投资者的年龄可能会推动投资策略的变化.

1900/1/1 0:00:00近来,一些读者朋友留言,入职新单位后,公司把工资分成两部分发,一部分是现金,另一部分是各类虚拟币。且新浪财经里的新闻报道也提到:北京市第三中级人民法院曾就某区块链公司与员工的劳动争议案进行判决.

1900/1/1 0:00:00当前AMM的痛点?自动化做市商是Defi领域的一大创新,AMM从根本上改变了用户交易加密货币的方式,与传统的订单簿交易模式不同,AMM的交易双方都是和链上流动性资产池在进行交互.

1900/1/1 0:00:00