这个周末,BTC和ETH,依旧处于无聊的低波动状态,很多人开始乏了,但DeFi领域上演的一幕幕让人惊愕的戏剧,确实可以让人分泌出很多多巴胺,而笔者也体验到了其中的疯狂。

当然,结局并不是美好的,这里写出来让大家开心开心。

先总结一些最近个人的看法:

DeFi概念的范围继续扩大,整个币圈都在往这个概念靠拢(哪怕是一些看上去八杆子都打不着关系的);

DeFi和CeFi在结合,表现为中心化交易所的用户可在交易所参与DeFi的流动性挖矿;

IDO之风愈演愈烈,投机的氛围也越来越强,中心化交易所的IEO也会重启,同时,项目层次不齐的情况会越发突出,从本质上说,这些依然属于变相的ICO;

IDO对于投资者而言,实际是比ICO更糟糕的机制,无论是uniswap、balancer还是最近mStable拍卖采用的Mesa竞拍,投资者拿到token的价格只能是机构成本的十倍,甚至数十倍,而且初始价格是非常容易操纵的,总的来说,IDO并不适合普通人参与,而更适合那些风险偏好者。而流动性挖矿,也需要非常谨慎,并且是越新的项目,代码存在漏洞的风险也就越大;

DeFi平台Developer获200万美元种子轮融资:3月14日消息,UGC+DAO聚合策略DeFi平台 Developer 宣布获200万美元种子轮融资,泰坦资本领投。Developer致力于成为Web 2和Web 3之间的金融智能桥梁,其主网将在今年上线。(投行VCPE部落)[2022/3/14 13:55:56]

DEX交易量超越CEX已经变得比想象中的要更近;

衍生品DEX和Layer2DEX会成为接下来市场的焦点;

DeFi短期并没有带动ETH的价格,主要是因为稳定币可以代替它成为融资媒介,但从长期来看,ETH大概率会是受益者;

目前DeFitoken的价格普遍存在较大泡沫,但这并不意味着泡沫会立刻破裂;

之前的DeFi项目是有产品,有成绩,还有代码安全审计的“三有”项目,但笔者担心,在投机氛围的带动下,越来越多的“三无”项目会出来钱,请守好自己的钱包;

DeFi必然会遇到监管问题,对于中心化程度高的项目,请务必要提高警惕;

很多人认为BTC牛市很远,但我觉得已近在眼前;

DeFi的概念已经存在很久,为什么现在开始热炒?

DFG宣布为DeFi互操作平台Interlay众贷贡献15万枚DOT:12月24日消息,DFG宣布为基于Polkadot的DeFi互操作平台Interlay众贷贡献15万枚DOT。

Interlay是一个基于Polkadot的DeFi互操作平台,此前于12月22日宣布完成650万美元融资,该轮融资由DFG Capital领投,IOSG、KR1、Hypersphere、NexoFinance、D1 Ventures和Signum Capital等参投。[2021/12/24 8:01:41]

很多人可能会疑惑,DeFi的概念不是很早就有了,为什么当初没火,现在却开始热炒?是不是依旧是在炒作概念?

首先,DeFi概念的热炒,背后确实是有一股力量在推动,包括像Coinbase、A16Z这样的大型机构,以及以太坊生态的众多参与者,但从本质上来说,金融确实是区块链最适合应用的领域,推动这场运动,是共识的一个结果。

第二,2018-2019年,加密货币市场尚未走出熊市,并且基础设施也不够完善,因此并没有大规模化的可能,当时的DeFi完完全全是处于玩具的阶段。

而进入2020年之后,像Rollup等二层技术及项目的推出,可以为DeFi扩大马路数百倍,同时大大降低成本,此外,像Argent这样的无助记词智能合约钱包的出现,也可以大大降低DeFi的使用门槛,也就是说,DeFi在进入2020年之后,才有了热炒的前提。

两笔总计2亿枚USDT转入DeFi协议Curve.Fi:金色财经报道,据最新数据显示,两笔总计2亿枚USDT转入DeFi协议Curve.Fi,

?第一笔交易哈希为:0x89bb516aaf067078ccaafec0a93b025958ebae8470517ded15fec09aed1944ec,

?第二笔交易哈希为:0xbb36cc8a522fcfb8d399de253c8d0057b959d82f4f1f7cefe3af2f9d10c509ff?

转出地址均为:0x036b96eea235880a9e82fb128e5f6c107dfe8f57,转入地址均为:Curve.Fi 0xbebc44782c7db0a1a60cb6fe97d0b483032ff1c7。[2021/9/15 23:27:24]

但在初期阶段,DeFi必然是由投机主导的,也就是很多人会说的"币圈内卷"现象,因为本身最容易接受DeFi概念的,其实就是这个圈子里的人,但这是“破圈”之前的一个必要过程。

很多人可能会说,拿着BTC和ETH不是挺好吗,何必折腾来折腾去,因为到最后,大多数的DeFi项目都逃不了归零的结局,而只有少数的DeFi项目才有可能成功。

DeFi跨链永续合约平台YFX.COM IDO上线1小时总参与金额超1.38亿美元:据官方最新消息,2021年5月6日18:00跨链去中心化永续合约平台YFX.COM于5月6日18:00在Bounce、WeStarter同时开启IDO,兑换额度250,000YFX。其中WeStarter白名单池开启30秒完成兑换,公开兑换池参与金额超1.38亿美元,超2764.43倍完成。YFX.COM将于5月9日开放代币领取,请用户关注官方公告。

YFX.COM由NGC、SNZ、DFG、LD等机构战略投资,目前已经完成ETH(layer2)、BSC、Heco、Tron主网以及OKExChain测试网的上线,能提供高达100倍永续合约交易BTC、ETH等资产,多次通过CertiK 智能合约安全审计,实现了衍生品交易的去中心化部署。 YFX.COM创新使用高流动性、低滑点的 QIC-AMM 做市商池交易机制,融合了永续合约交易员期望的 CeFi式杠杆以及 DeFi系统的 AMM 的流动性和简便性 。[2021/5/6 21:30:55]

拉长时间线来看,的确会是如此,但你想过没有,不参与其中,你怎么知道这个领域到底是怎么回事?你又怎么知道,自己原先的想法是否就是错误的?

初夏虎:比特币减半行情正给DeFi带来很大的机遇:5月8日20:00,由数字资产交易平台聚币(Jubi)举办的线上AMA活动邀请到元界DNA创始人初夏虎以“DNA元界双链蓄势待发”为主题进行分享。初夏虎表示,比特币减半行情正给DeFi带来很大的机遇,而元界DNA正专注做DeFi底层建筑

初夏虎在分享会现场还表示,DeFi共有12大方向,分别是支付、稳定币、底层建筑、投资、交易所、衍生品、实名认证和监管、预测市场、钱包、拍卖市场、借贷市场和保险。去中心化金融涵盖了这12个方面,其实是蛮大的。如果说2020年是DeFi元年的话,要把这12方面都做得很好估计要很长的一段时间。而在DeFi成为下一代金融基础的路上,元界DNA希望成为改变行业格局的黑马。[2020/5/8]

从目前来看,DEX的兴起,是必然的,借贷的兴起,也是必然的,这些都是为了实现区块链资产无需信任的愿景,但这个过程,一定会是曲折的。

投机mStable失败带来的思考

下面就讲讲笔者参与mStable竞拍,然后失败,最终浪费了时间,以及数十笔交易手续费的失败经历:

为什么决定参与mStable竞拍?在参与之前,我从三个角度思考了这个问题:

mStable符合有产品,有成绩,有代码安全审计的“三有”标准,并且投资机构给出的1500万美元整体估值是合理的;

mStable做到无滑点稳定币兑换这一点,的确有一定的竞争力,是属于可以和Curve一较高下的项目;

mStable的IDO选择了竞拍模式,不再是直接在balancer上线,这可以解决机器人抢先交易的问题,并且流程其实有点复杂,这看上去会是一个机会;

但事实证明,个人最初的想法是太过天真了,尤其是最后的一点。

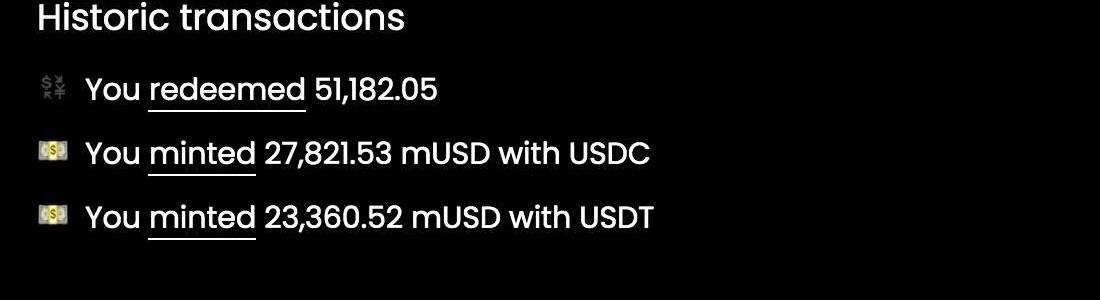

首先,参与mStable的竞拍,是需要用到mUSD稳定币的,这可以通过USDT、USDC、TUSD、DAI去1:1铸造兑换,也可以选择在Balancer上进行兑换,从费用的角度来看,直接用稳定币铸造显然是更适合的:

正是这一原因,导致mStable协议抵押的资产在周六那天增加了1100多万美元,而竞拍结束之后,mStable协议抵押的资产从最高接近4000万美元,骤降到目前2940万美元,也就是说,这些新增抵押的资产并不是自然流进去的,而是用于竞拍的目的。

铸造完mUSD之后,你需要把mUSD转到Mesa平台,然后通过官方的指南添加交易对,并进行出价,规则是“共计拍卖266万MTA,持续时间为2天,以北京时间18日22:00为交割时间,价高者得”。

而每次出价及取消,都需要和合约进行交互,也就是说,每次操作都需要支付一笔手续费,然后笔者傻乎乎地进行了13次出价及取消操作,其中大部分是在最后的几分钟进行的。

而竞拍的过程,实际是个博弈的过程,笔者从最初抱着捡便宜的心态,到后面不断抬高对项目的估值(注:

距离清算前几个小时,mStable项目方故意宣布了和FTT交易所深度合作的消息),再到达到个人出价的极限,最后在MTA清算价超过1.8美元,以及上线Balancer之后立刻达到3美元时出现的那种错愕感。

毫无疑问,这次的DeFi投机行动,是彻彻底底失败的。

但从理性的角度来看,一个刚上线不久的DeFi项目,竟然有了超过3亿美元的估值,这确实有些让人觉得匪夷所思,恍惚间,我有种回到2017年ICO热潮的那种感觉。

而事后来看,其实这种IDO方式,又存在很大的操纵空间,它对于投资者而言其实是非常不利的。

而很多获利的参与者,又马不停蹄地把目光瞄向了接下来的YFI、Curve等热门项目,同样,也是让人匪夷所思的回报率,但这只是表面上的,绝非是普通参与者能够获得的回报率。

所以,在体验过mStable的竞拍后,笔者可能不会再去凑新项目的IDO热闹了,相关的风险已经越来越大,“三无”项目也会越来越多。

最后简单谈谈DeFi项目的估值问题:目前似乎并没有一个很好的答案,当前市场上较为流行的方法就是看市盈率,依据是DeFi属于三个超类资产中的资本资产,因此市值与协议盈利能力的比值,是一个较有意义的参考指标,而另一种简单粗暴的方式,就是看协议锁定的资产金额,或者看交易的金额。

然而,以上这些评估方案都是属于非常初期的,因为很多看似相同赛道的协议,实际并不是同一纬度的,例如layer1的DEX和layer2的DEX,从流动性来看,显然目前layer1的DEX更占优势,但从期望来看,layer2的DEX可能成长空间会更大一些,并且每笔交易的费用相差是非常大的,这导致layer2DEX的交易数明显突出,但协议的收入却并不高。

因此,总的来说,关于DeFi项目的估值,当前行业还是处于一个盲人摸象的阶段,就比如笔者对mStable的估值就明显低于市场给出的估值。

还有一点值得说的是,在这一次DeFi运动中,SuZhu和他的ThreeArrowsCapital的表现是最为突出的,无论是AAVE、Kyber、Synthetix、mStable,还是其他几个即将推出的项目,都具有很大的亮点,总的来说,像衍生品DEX、低滑点DEX、Layer2DEX,以及稳定币资产、创新借贷等,依然会是接下来DeFi运动的主旋律,至于这场运动会持续多久,以及影响会有多大,这还需要时间来观察。

标签:EFIDEFDEFISTADeFi Coin BonusDeFi Pulse IndexBrainaut Defipstake币价格

BCA周更栏目《BCADeFi艺术周报》筛选DeFiArtsIntelligencer的区块链艺术资讯,提供丰富优质的稀有艺术内容.

1900/1/1 0:00:00DeFi已经被证明是加密货币的一把双刃剑。一方面,它给币圈的人们带来了兴奋度和不俗的收益。然而与此同时,它的出现也对安全构成了一定的威胁.

1900/1/1 0:00:00本文来自?Cointelegraph,原文作者:AntonioMadeiraOdaily星球日报译者|Moni 随着去中心化金融热潮越来越引人关注.

1900/1/1 0:00:00美国的加密数字货币交易服务交易平台Coinbase现在正在美国申请上市。Coinbase成立了8年,在全球范围内其加密数字货币的交易量是排名第三.

1900/1/1 0:00:00随着流动性挖矿的火热,以太坊的DeFi生态系统中锁定的资金量达到了25亿美元的资金。 有人说,DeFi的增长正在将以太坊变成一种“金钱漩涡”,吞噬资金.

1900/1/1 0:00:00转自:仙人JumpD站老板因为涉及侵权被批准逮捕这个二次元网站走到了尽头。 有趣的是,老板被抓,员工却出来幸灾乐祸。 D站员工Diss因为侵犯著作权而被Dai捕的D站老板.

1900/1/1 0:00:00