文?|小哪吒?

编辑?|毕彤彤

出品|PANews

“人生本是痴,不悟不成佛,不疯不成魔”。看《霸王别姬》时,对“不疯魔不成活”这句话记忆深刻,张国荣饰演的陈蝶衣的形象在心中活灵活现。

这句话的前半段可以送给Compound了,Compound依然开启疯狂之路。至于后半句,希望它也可以做到。

套利者,已经疯狂地涌向Compound,用自有资金或借贷资金开始抵押借贷挖矿套利,演绎了人性的贪婪和资本永不眠。

一周锁仓翻6倍,代币上涨14倍?

2020年6月16日,是Compound疯狂的开始,含蓄点说是向用户分发治理代币COMP,简单直接点说是借贷即挖矿。

说两点疯狂之处:锁仓量翻6倍,治理代币COMP涨了14倍,成为DeFi市值第一?。

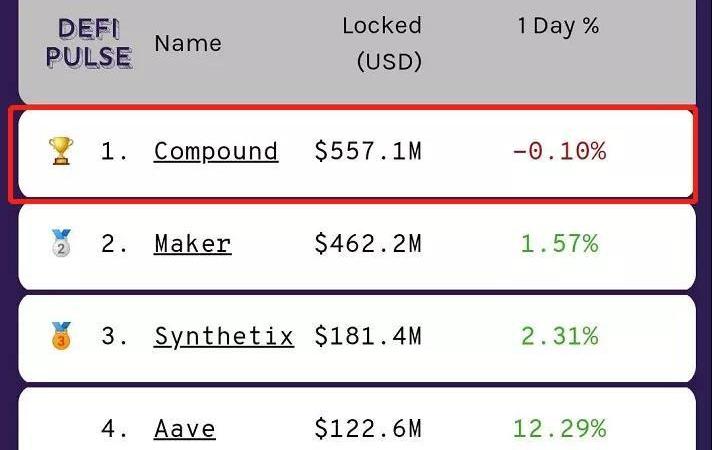

根据DeFiPulse数据显示,6月22日晚Compound平台上锁定的代币美元总价值已涨至5.57亿美元,而在6月16日之前平台上锁定的代币美元总价值才0.9亿美元,短短几天时间涨了6倍多。

曾经的DeFi龙头老大Maker如今被按在地上摩擦,锁仓量被超越。

21Shares推出两只专注于DeFi的加密ETP:5月12日消息,瑞士加密ETF发行商21Shares推出两只ETP,允许投资者获得DeFi敞口。21Shares周四在瑞士SIX交易所上市了其Layer 1 ETP(LAY1),21Shares DeFi 10 Infrastructure ETP(DEFII)将于5月18日在BX瑞士交易所上市。

LAY1跟踪指数提供商Vinter开发的一个指数,包括按市值计算的15个最大的Layer 1区块链。每个区块链分配的最大权重为30%,每季度进行一次再平衡。

DEFII也跟踪Vinter指数,专注于DeFi应用程序和Layer 1区块链,每个部分代表基准的一半。这两类资产都是按市值排序的,每季度重新加权一次。

据该公司称,21Shares是欧洲首家推出基于DeFi指数的ETP发行商。这些产品可供欧洲各地的投资者使用,21Shares将寻求在其他区域交易所交叉上市。(Blockworks)[2022/5/12 3:10:16]

Compound能在短短几天时间内暴涨的锁仓量,都是为了来挖COMP的,再直接点说是为了高额利息而来。

6月9日时,大家在为DeFi市值重返20亿美元而欢呼,如今在Compound的助力之下,DeFi的市值已经迈过了60亿美元。

6月22日晚,COMP价格为256美元,总市值也已超过MKR,成为DeFi领域第一。

DeFi巨鲸0xb1地址背后团队将推出新DeFi应用Fodl Finance:9月28日消息,DeFi巨鲸0xb1地址背后团队“0xb1.484 | 四八四”宣布将在接下来几周推出一个新的DeFi应用Fodl Finance。团队表示在2020年至2021年5月期间管理了0xb1地址中持有的资金,目前已与该资金和它们来自的组织没有关系,运营推特的团队没有改变,在过去6个月开发了Fodl Finance,该协议将提供无利率的杠杆多头/空头服务。[2021/9/28 17:12:02]

那这COMP的收益如何呢?由于Compound没有预售,但其股权投资者可以获得代币,可以看成COMP代币的初始价格。

Compound在种子轮融资820万美元,A轮融资2500万美元,一共募资3320万美元,分配了2,396,000枚COMP代币。那么COMP价格=3320万美元/2396000=13.856美元。

而CompoundTeam在COMP开挖的第一天,在Uniswap上放上2000ETH/25000COMP交易对,即给COMP上所定价为:1COMP=0.08ETH,即18.4美元。

意味着?COMP从“私募轮”到现在涨将近18倍,从开盘价到目前涨了将近14倍。

Compound之外,还有谁能打

Compound如此火,那么其他DeFi产品会跟进吗?

在DeFi生态中,根据dapp.review数据,一共有8款抵押借贷产品,分布在3个平台上,即ETH、EOS、TRX,以ETH链上的为主。

随着GameStop股票大涨 DeFi开发人员推出Wrapped Gamestop代币:1月27日消息,随着GameStop股票上涨,已有一位DeFi开发人员创建了ERC-20代币Wrapped Gamestop(GME)。根据Etherscan数据,总供应量为2,000万枚。截至发稿,Uniswap数据显示,该代币当前价格为5.26美元,24H涨幅为72.56%。(Cryptocurrency News)[2021/1/27 21:47:58]

从是否发币的角度可分为:

发币的项目:Maker(MKR)、Compound(COMP)、Aave(Lend)

无币的项目:Nuonetwork、Dharma、lendf.me

而这些项目的抵押借贷模式,可分为四种模式:

1、MakerDAO,稳定币模式,类比当铺,只贷不借;

2、Compound,流动池交易模式,类比银行,随存随取;

3、Dharma,P2P撮合模式,类P2P贷款,无法随借随还;

4、Aave,闪贷,无抵押贷款,转为套利而准备。

曾经的老大Maker已经被按下去了,Dharma模式因缺乏流动性整体欠佳,Aave虽有闪贷一大套利功能但只适合少数机构用户使用。还有谁能打呢?

如果从抵押借贷的模式上看,Maker、Compound、Aave三者各有特点,能相互抗衡,而且三者都有自己的代币,为何单COMP如此牛逼呢?

来看一组数据,根据compound.finance数据统计,6月22日平台支付的利息为:211861美元;而挖出来的COMP代币为2880枚,如果按250美元的价格计算,则为720000美元。

李鸣:DeFi是区块链技术落地的主要方向:12月22日,中国商业学会数字经济研究院院长李鸣在《数字经济时代下的区块链》演讲中表示,现在来看,数字经济和区块链技术仍然属于两个圈子的产物,不过一方面,数字经济在快速发展,生产关系不断优化,推动生产力发展,区块链技术也有一定积累,通过更多创新,将来两者必定能够实现更快的融合。目前世界各国对于央行数字货币的态度还是非常关键,包括我国快速推进的人民币数字化,也是在加速建立以人民币为中心的支付体系,不过美国在数字货币上的优势还是很非常明显,美国在抵制Libra的同时也在非常快速地开放自己的金融体系,以便能够接受更多元的支付形式。

最后李鸣称,最看好的区块链落地的应用依旧是DeFi,这是主要方向,DeFi是很重要的应用框架,即使流动性挖矿热潮过去了,但是目前仍有很强的创新能力和生命力,不断有新的热点在产生。[2020/12/23 16:14:33]

720000美元>211861美元

这意味什么?难道区块链世界提前进入到负利率时代吗?借钱还给倒贴钱了吗?当然不是。因为Compound的盈利能力和COMP的价格已经脱钩了。

超级君对于COMP的火爆感慨到:Defi比Dapp的能量大多了。

这条微博的评论区道出了真谛,DeFi就是把Dapp整的那些没用的前戏去掉,直入主题,就是要搞钱,当然酣畅淋漓!

动态 | DeFi周报:DeFi项目锁仓价值11.6亿美元,过去一周环比下滑26.84%:据DAppTotal.com DeFi专题页面数据显示:截至目前,已统计的25个DeFi项目共计锁仓资金达11.6亿美元,其中EOSREX锁仓4.19亿美元,占比36.21%,排名第一位;Maker锁仓3.44亿美元,占比29.76%,排名第二位;排名第三位的是Edgeware锁仓2.22亿美元,占比19.23%;Compound,Dharma、Bancor、Augur等其他DeFi类应用共占比14.8%。过去一周,受市场主流竞争币ETH、EOS价格大幅下滑的影响,在锁仓量几乎不变的情况下,EOSREX锁仓价值减少29.97%,Maker锁仓价值减少25.77%,DeFi项目总锁仓价值下滑26.84%。[2019/7/15]

看到这个,是否想起ICO的疯狂,各种ICO的项目靠什么赚钱呢?项目盈利吗?不是,靠的是故事和拉盘能力。

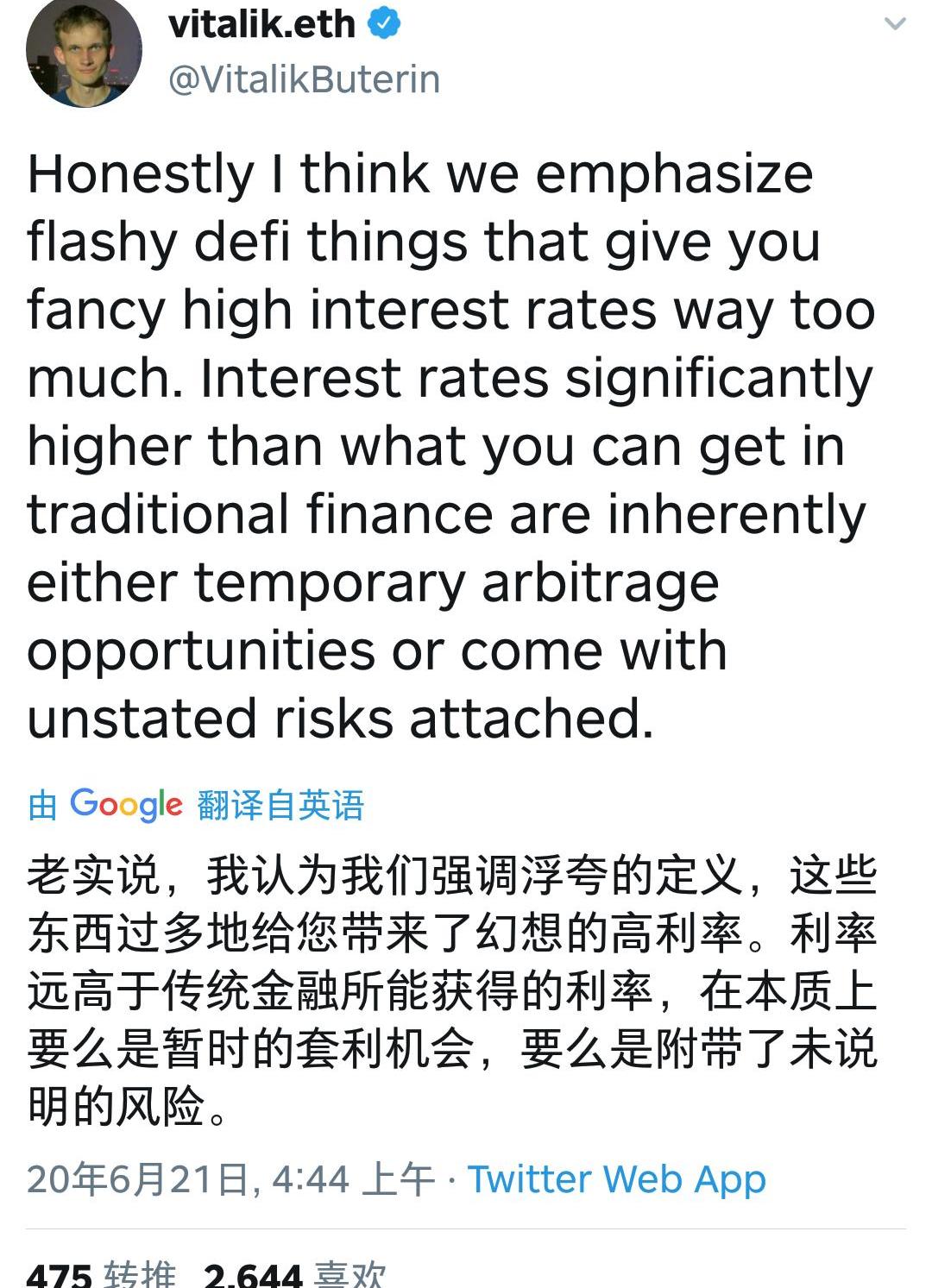

对于DeFi的火爆场面,V神也出来降温。

这种降温作用大吗?可能象征意义大于实际意义。因为,大家都是冲着钱来的,只要赚钱的血腥味在,资本疯狂的涌入就不会停止。

?暴利之下,机构入场套利

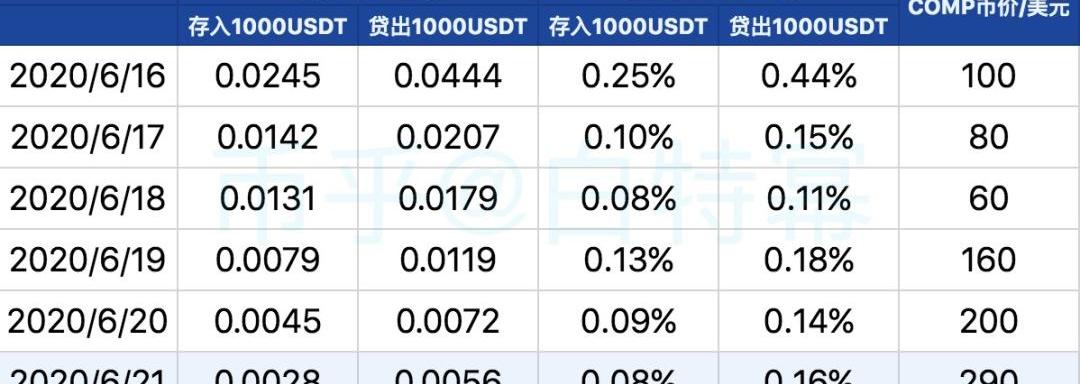

Compound究竟有多暴利,看白特幂做的一个数据统计,如下图。

不管是存钱,还是借钱多能获利,利率还非常高。而且更有意思的是,从目前统计数据看,借钱的人获利比存钱的人更高。那么钱从哪里来呢?来自COMP的二级市场交易。

这么高的利率,自然少不了套利者,比如反复抵押借贷来挖矿。

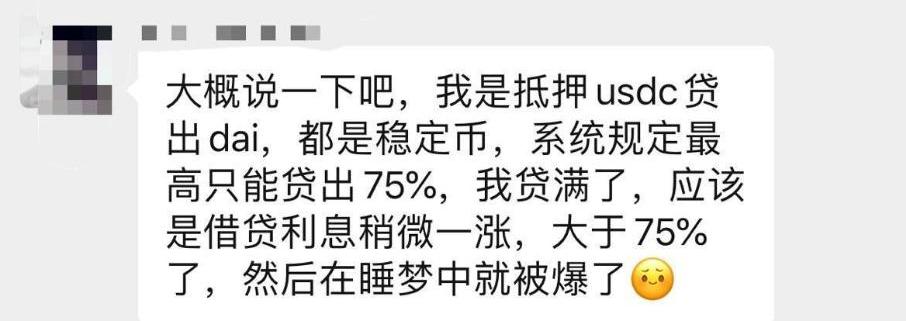

1、个人操作太猛,抵押借贷也会爆仓

部分人觉得抵押借贷不会爆仓,于是按最大量进行抵押借贷来挖COMP,事实太残酷,稳定币一丢丢波动,导致抵押借贷爆仓了。

这样的爆仓,只能说太贪心了,没搞懂规则,后果只能自负了。但有搞懂规则的中心化平台借贷,开始用别人的钱去“无风险”挖矿套利了。

2、机构入场套利,中间商赚差价

DeBank数据显示,6月18日,中心化借贷平台NEXO向Compound存入2000万USDT;6月19日,NEXO又再次向Compound存入2800万USDT;之后陆续向Compound存入资金进行挖矿套利,先后一共存入了约6000万USDT。而或许是受到舆论质疑的影响,NEXO如今已经将存入Compound的6000万USDT清仓。

但按存入时收益率计算,其年化收益率可达到55.36%,而用户在NEXO上的存USDT的利率为10%。而中心化加密货币借贷服务商Genesis也表示,由于用户借贷在到Compound上抵押借贷套利,如今稳定币的借贷利率正在上升。

也就是说,用户到中心化平台借贷,再到去中心化借贷平台抵押赚取利差,甚至是NEXO这样的中心化平台亲自下场到去中心化平台借贷,套利操作下,几方都能吃到肉,但风险,谁担还不知道。

从用户的角度来看,你以为你把钱出借给借贷平台做稳健投资获利,却不知道在被别人用来套利。

NEXO上的存款利率10%,已经挺高的了。而许多中心化平台的利息,不算COMP的奖励,存款利息都没有Compound高,比如抹茶的USDT活期存款利息为3.88%。而Compound的存款利息一开始为11%,现在降低为4.66%。

对于,用户存款利息低于Compound的存款利息的借贷项目来说,如果直接用用户的资产去Compound套利,化身为中间商,赚差价,真香。

这几天时间,Compound的锁仓量从0.9亿美元涨到5.4亿美元,这里面会有多少像NEXO一样的借贷平台的操作模式呢?

Compound是去中心化的借贷平台,虽然没有跑路的风险,但这不意味着很安全,风险来自于代码风险,毕竟去中心化抵押借贷平台lendf.me就在今年3月份被盗了。

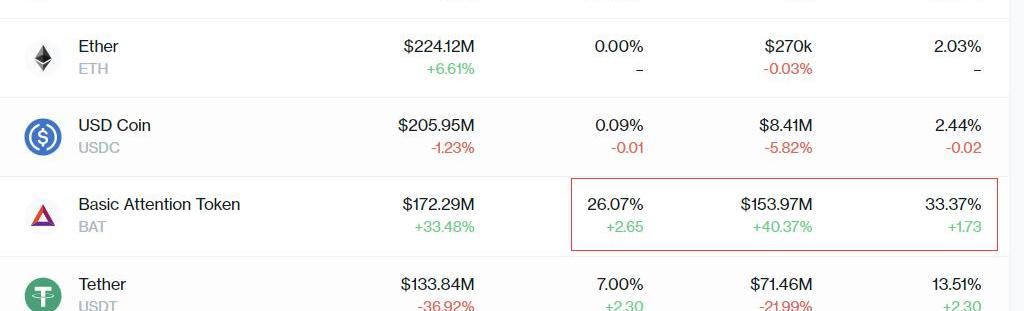

3、套利新玩法,BAT大户入场

随着COMP的持续火热,COMP挖矿套利也更新了玩法。某个账号抵押了1.3亿个BAT到Compound,在Compound平台上BAT的存款利率26%,借贷利率达到了33%。

BAT挖出来的COMP914个,占COMP一天挖矿量的1/3。

于是COMP挖矿套利也更新了玩法:

1)抵押ETH/USDC/DAI

2)借BAT

3)BAT转入小号

4)小号抵押BAT,借Ox

5)0x转入大号抵押,借BAT

如此循环借贷套利,风险也升级了,毕竟BAT波动大,抵押借贷就容易爆仓,而且如果COMP价格暴跌,那么挖到的COMP不足以支撑借贷利息。

玩法越多,风险就越大,毕竟进入一个纯玩钱的游戏,缺乏价值支撑的结果就是泡沫破灭,问题在于泡沫什么时候破。

如今COMP开启了这样火热的局面,把Dapp的玩法直接升级为资本套利,COMP价格能维持多久不可知。

对于Compound借贷平台来说,已经成功出圈,并获得大量用户。

对于Compound上存款的人来说,如果COMP价格维持不住,少了一部分利润,但相对其他借贷平台来说,利润还是可观。

对于COMP二级市场玩家来说,风险一直很大,能暴涨就能暴跌。

值得一提的是,正在本文将发之时,Compound在推特表示,社区成员创建了治理提案010。该提案内容包括,调整COMP产出速度,从每个以太坊区块转出0.5COMP降至0.44COMP,同时将抵押BAT、ZRX和REP借出其他资产的系数由10%提高至50%。

截止发稿,此提案的赞成率高达99.98%。

根据Glassnode提供的数据,目前以太坊总供应量中有近80%处于盈利状态。值得一提的是,自两年前跌破700美元之后,ETH就一直未能超过80%这个水平.

1900/1/1 0:00:00国际货币基金组织把这次冠状病引发的全球经济危机称为大封锁(TheGreatLockdown)。它跟1930年代的大萧条不一样,意味着疫情舒缓后新加坡需要创新思维来解决经济危机带来的问题.

1900/1/1 0:00:00杀猪盘正在涌入数字合约圈。相同的套路正在上演:先是加你好友,摸清底细,紧接着推荐一个稳赚的平台,内部操作一举收割.

1900/1/1 0:00:00文|比萨提到非洲,人们最常想到的是疾病、战乱、饥饿……而如今,比特币、数字货币,正在成为非洲的新关键词。近一个月以来,非洲的比特币交易量接连暴涨,已超过2017年最高水平,再一次达到顶峰.

1900/1/1 0:00:00引言为了让用户掌握更多的市场信息,多家交易所上线了合约大数据产品,包括多空持仓比、未平仓量、合约基差等与合约市场息息相关的数据.

1900/1/1 0:00:00据福布斯消息,瑞士证券巨头SIXGroup将向Omniex投资1400万美元,后者是一家为机构投资者提供投资工具的企业基础设施提供商.

1900/1/1 0:00:00