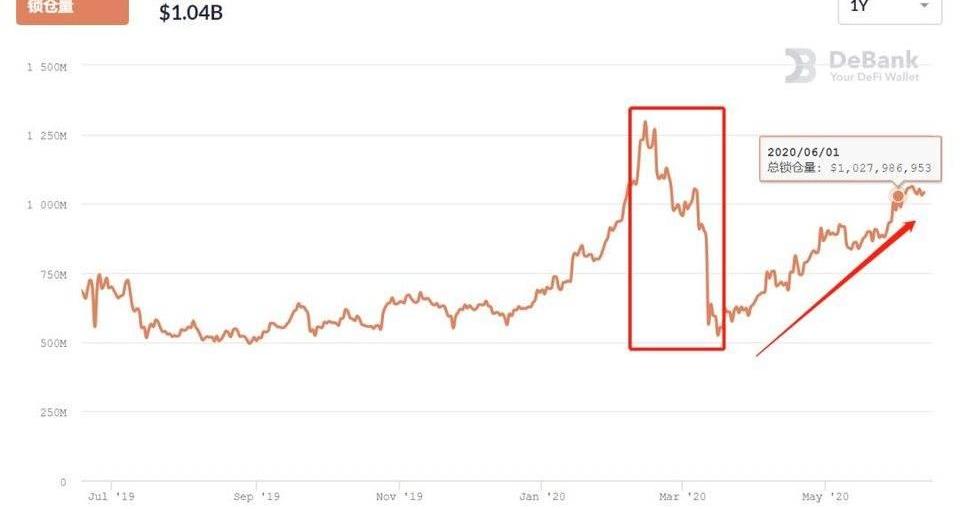

DeFi的锁仓资产价值重回历史高位-10亿美金。要知道,3月12日加密货币的『黑色星期四』发生时,DeFi还岌岌可危地站在悬崖边上,而短短三个月之后,不仅整体锁仓资产价值恢复到了黑天鹅事件发生前的水平,DeFi生态项目的市值也纷纷创了近期新高。

这期间DeFi到底从危机中学习到什么?做了哪些改变?肉眼可见的资产价格恢复是镜花水月还是实实在在的价值回归?下一步的增长点又是什么?这些问题都需要仔细的审视和思考。

DeFi利率掉期AMM协议Voltz Protocol推出v2版本:4月11日消息,DeFi利率掉期AMM协议Voltz Protocol推出v2版本,新版本通过构建一个通用模块,任何DEX都可以在其上运行,将允许用户在多平台使用单一保证金账户。[2023/4/11 13:57:01]

数据来源:debank.com

DeFi的「黑天鹅」

3月12日,加密货币市场的剧烈下跌和以太坊网络的异常堵塞引起了DeFi多米诺式的反应。基础货币协议Maker系统中数百万美金抵押品没能得到正常拍卖,出现坏账。去中心化稳定币Dai一度溢价10%。多个二级市场借贷协议(Compound,dYdX)利率高居不下,接近100%的资金使用率不仅导致储户无法提取资金,也让贷款方承受无比高额的利率。高昂的网络手续费让去中心化交易所很难撮合清算订单。整个DeFi市场的锁仓价值缩水近一半。

数据:当前DeFi协议总锁仓量达728.82亿美元:金色财经报道,Tokenview链上数据显示,当前DeFi项目总锁仓量(TVL)为728.82亿美元。锁仓量资产排名前五(美元):

Curve(153.78亿,-0.01%);

Aave (65.88亿,+2.46%);

Maker(55.38亿,-0.03%);

Uniswap V3(50.01亿,-0.03%);

WBTC(39.15亿,0%)。[2022/11/30 21:11:42]

应对与经验

为了应对危机,MakerDAO率先启动了一系列的政策,包括降低利率、加入拍卖熔断机制、引入稳定币作为抵押品等,甚至启动了债务拍卖,增发权益代币对系统坏账进行资本重组。二级借贷协议相应调整了抵押品风险参数和利率曲线。多个去中心化交易平台也通过提高最低交易额度等手段,缓解网络费用激增带来的成本。

数据:以太坊上DeFi总锁仓量316.3亿美元:据欧科云链OKLink数据显示,截至今日16时,以太坊上DeFi协议总锁仓量约合316.3亿美元,环比上升3.9%。

当前锁仓量排名前三的协议分别是WBTC 42.2亿美元(+0.69%),Maker 40.7亿美元(+6.18%)以及Uniswap V2 31.3亿美元(+4.05%)。[2021/1/15 16:15:06]

这一系列措施在当下缓解了DeFi借贷的流动性危机,二级市场的利率也开始逐渐降低,资金紧张情况缓解。两周后,Maker债务拍卖顺利完成,系统扭亏为盈。两个月后,Dai的溢价完全消失,回归1美金。与此同时,ETH等加密资产的价格也恢复危机前的水平。从不缺乏创新的DeFi生态更是出现了更多借贷、交易和保险对冲协议。

火币大学校长于佳宁:从业态覆盖来说,DeFi已经是自成体系的金融系统了:3月25日16:00,火币大学校长于佳宁在主题为“开放金融能否成为未来”的AMA中,在被主持人问及DeFi生态进展阶段时,于佳宁表示,从规模角度,DeFi肯定属于早期,但是从业态覆盖来说,DeFi已经是自成体系的金融系统了。事实上,传统金融的每个业态几乎都可以在区块链数字金融的世界中找到影子,规模到了一个时点肯定会有从量变向质变的突破。在未来,甚至可以说,每一个金融业务都值得在区块链上用DeFi的方式,结合智能化、大数据,重新做一次,而这样带来的市场扩展和业务重组的效果将是惊人的。[2020/3/25]

教训与机会

312黑天鹅对所有DeFi协议而言,无疑是一次打击。但正如每次危机背后也蕴藏着机会,DeFi的韧性经历住了考验,并且打开了更多窗户。

我们从这次危机中学到了什么?

1.在极端事件发生时突显的以太坊性能问题亟需解决。

2.加密货币不是避险天堂,独立系统无法应对外部经济冲击。

以太坊的主要矛盾是日益增加的外部需求同不足的内部资源的矛盾。平日里这台老爷车能凑合开,但过于耗油,且关键时候脱档。要承载更多更复杂的金融产品,以太坊性能的提高是迫在眉睫的。在以太坊2.0推出之前,纵向二层网络的扩展很是重要。所幸,我们看到近期OmiseGO和Loopring推出了不同的方案成果。

相比于性能问题,DeFi更大的挑战在于资产端,除了以太坊外,很少有高流动性的资产。这不仅是规模限制,更是单点风险。

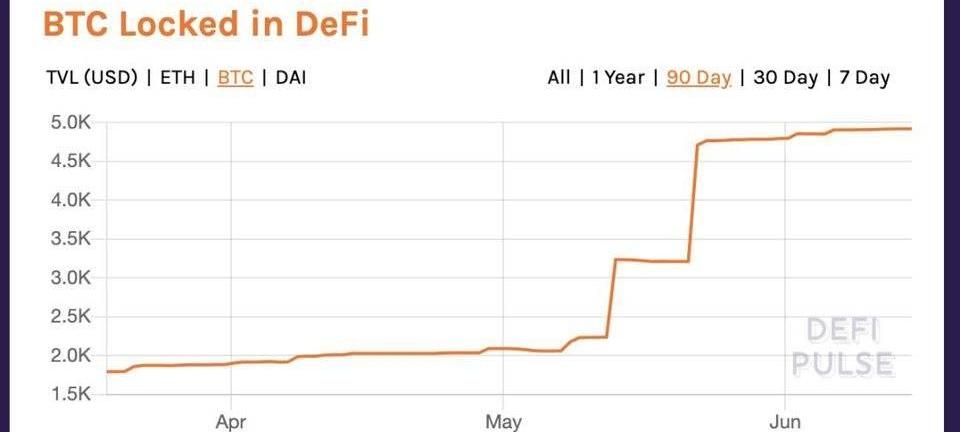

仅依靠ETH抵押品的稳定币系统很难应对外部的经济冲击,尤其是对于加密货币这种高波动的资产,需要多元化抵押品组合。危机的发生推动Maker将稳定币和比特币(wBTC)等资产纳入抵押品,增加Dai的流动性。目前已有近3000枚比特币存入Maker系统作为抵押资产,这让以太坊DeFi里比特币的数量翻了两番。

数据来源:defipulse.com

而去中心化金融要走向更大规模的采用,需要将现实世界的资产上链,比如稳定币、黄金以及传统金融资产的发行。初创公司Centrifuge开发了一种可将真实资产代币化的协议。近日,Centrifuge已与Paperchain和ConsolFreight合作,分别对音乐流版税和贸易发票进行代币化,并有机会作为DeFi内的抵押品,借出或发行稳定币。这是一小步,也是一大步。

小结

DeFi在三个月内快速从「312」的伤痛中恢复过来,这本身是一件好事。但与此同时,以太坊上的去中心化金融还有诸多基本问题没有得到很好解决,我们有幸看到很多项目在朝着正确的方向,只是时间上我们可能还需要更耐心一点。

标签:DEFDEFIEFI以太坊defi community去中心化金融defi什么意思mefi币交易所以太坊交易所委托挂单要收手续费吗

4月24日,亿邦国际向美国SEC递交IPO申请,整个矿业为之一惊,难道区块链第二股要诞生了?6月20日晚,某美股打新APP显示,亿邦国际IPO开启新股认购活动.

1900/1/1 0:00:00作者:Loong翻译&校对:闵敏&阿剑来源:以太坊爱好者 究竟什么是RenVM?在实现链间互操作性的时候,为何它能不引入中心化和信任要求?本文将深入探究RenVM.

1900/1/1 0:00:00硬件钱包提供商Ledger宣布整合DeversiFi。DeversiFi是一种去中心化交易所,旨在使交易者在快速发展的去中心化金融市场中占据优势.

1900/1/1 0:00:00近年来,由不同的环保主义者,人权组织和商业领袖组成的组织发起了反对快时尚负面影响的运动,水污染,农作物污染,塑料和纺织品废物正在损害地球.

1900/1/1 0:00:00撰文:EricChung翻译:SherryDAOOps正如SignalDAO介绍帖子中最初描述的那样:「DAOOps是旨在将DAO的职能管理系统化.

1900/1/1 0:00:00撰文:LeftOfCenter来源:链闻Synthetix创始人KainWarwick最近发表一系列推文,阐述了加密货币市场从2017年以来发生的一系列动能趋势和周期变化.

1900/1/1 0:00:00