撰文:LeftOfCenter

来源:链闻

DeFi世界从来不缺新项目,但缺好项目。

去中心化借贷协议Liquity是一个几乎和Maker一样的稳定币项目,但它解决了Maker的诸多问题,包括实现自动化的即时清算、无需人工治理自动锚定目标价格,以及最为重要的一点:它可极大降低抵押率,从而可有效解决开放金融中资金利用率过低的老大难问题。

具体来说,Liquity可抵押以太坊铸造稳定币LQTY,而清算抵押率仅为110%,这大大低于Maker协议150%的清算抵押率。更为重要的是,在维持低至110%的抵押率的情况下,依然能维持一个安全稳定的借贷系统。

那么,Liquity的实现原理是什么?真的能解决DeFi结构性难题吗?请继续阅读今日份「链闻5分钟读懂」系列。

Liquity是什么?

和Maker一样,用户可通过将以太坊作为抵押品存入「trove」,获得类似于DAI的稳定币LQTY——该稳定币与美元1:1挂钩。

但和Maker不同的是,Liquity没有稳定费/利率机制,取而代之的是,用户铸币时需支付一次性发行费,赎回抵押品时支付一次性赎回费。

DeFi平台EigenLayer在以太坊主网上推出Restaking协议:金色财经报道,根据一份新闻稿,DeFi平台EigenLayer已经在以太坊主网上部署了其重新抵押协议。该协议允许那些抵押ETH的人通过存入liquid抵押代币在EigenLayer上重新抵押,包括Lido stETH(stETH)、Rocket Pool ETH(rETH)和Coinbase Wrapped Staked ETH(cbETH)。

EigenLabs是EigenLayer的开发者,在一系列的投资回合中,包括3月份的5000万美元的A轮投资,总共筹集了6450万美元,估值为5亿美元。[2023/6/15 21:37:44]

更为重要的是,与大部分去中心化借贷平台相比,Liquity提供超低的抵押率:Liquity最低抵押率只有110%,与Maker不低于150%的抵押率相比,这可大大提升去中心化金融中加密资金的利用率。这意味着,与Maker相比,Liquity允许用户从相同价值资产中获取更高的流动性。

硬币的另一面是,110%的抵押率也意味着,抵押品下跌的最大空间只有10%,一旦超过这个跌幅,将会给系统带来很大的风险。这正是Liquity的亮点,即需要在系统设计上实现在保持低至110%的抵押率的情况下,依然能维持一个安全稳定的借贷系统,并在无需人为参与治理的情况下始终保证其发行的稳定币LQTY与美元维持1:1挂钩。

DeFi基准利率平缓波动:金色财经报道,据同伴客数据显示,06月03日DeFi去中心化金融基准利率为3.284%,较前一日上涨0.002%。同期美国国债抵押回购率(Repo Rate)为0.01%,二者利率差为3.274%。

DeFi基准利率代表了DeFi融资难易程度,利率越高说明融资成本越高,利率越低说明融资成本越低。其与Repo Rate的利率差则便于DeFi与传统市场作进行同类比较。[2021/6/3 23:08:18]

那么,Liquity到底是如何做到的呢?

层层递进的清算机制

秘密在于Liquity有一个基于算法的自动化即时清算流程,该机制具有优先级,共有三重机制,实现层层保障,从而最大化保证系统110%抵押率情况下维持安全性和稳定币。

其中,优先级最高的为「稳定池」。在该稳定池中,流动性提供者可存入稳定币LQTY,这本质上是一种基金。

当某个「trove」中的抵押率跌至110%以下,系统的清算机制将自动开启,此时将会销毁相应价值的LQTY代币偿还债务。作为奖励,被清算的抵押品将被发送到稳定池中,按比例分配给稳定池中的LQTY提供者。这将为LQTY提供者带来净收益,因为抵押品的美元计价总是大于被销毁的LQTY代币。之所以如此,是因为一旦抵押率下跌到110%就会触发清算机制,而110%还是大于100%的。

澳大利亚DeFi创企Maple Finance完成130万美元种子轮融资:澳大利亚DeFi初创公司Maple Finance将业务目标定位于在加密领域拥有良好记录的公司,如从事交易的基金、做市商和希望扩大业务的加密挖矿公司。一般来说,DeFi中典型的贷款需要大量的超额抵押,用户需要不断检查以确保随着市场条件的变化其抵押额是足够的。而Maple将为合格公司提供一个在贷款期限内的单一利率,可以以低至贷款价值的40%作为抵押,初始抵押存款也不需要重新计算。Maple还可以根据借款人的信誉提供更优惠的条款,将只向机构客户提供报价。据悉,该公司已以其MPL治理代币完成130万美元种子轮融资,参投方包括Framework Ventures、FTX、Aave创始人Stani Kulechov、Synthetix创始人Kain Warwick、FBG、The LAO等。MPL代币的总供应量将固定为1000万,其中约30%用于流动性挖矿。(CoinDesk)[2020/12/18 15:38:39]

举例来说,当一个「发行价值100美金的LQTY债务且其抵押资产ETH的价值下降到109美元」时,该trove会触发清算,此时,价值100美金的LQTY会被销毁,而价值109美元的抵押资产ETH则会发送给稳定池中的LQTY提供者。该清算会产生9美金的差额,将作为收益分给LQTY提供者。这意味着,Liquity每一次清算产生的罚金不会超过10%,远低于Maker系统中13%的清算费。

当前DeFi协议总锁仓量为160.6亿美元:11月16日消息,据DeBank数据显示,目前DeFi协议总锁仓量160.6亿美元,较昨日减少1.6亿美元,重复率约为33.28%,真实总锁仓量为107.1亿美元。锁仓资产排名前五的DeFi协议分别为Uniswap V2(31亿美元)、Maker(22亿美元)、WBTC(20亿美元)、Aave(14亿美元)、Compound(14亿美元)。[2020/11/16 20:57:22]

那么,如果稳定池中LQTY数量不足以还清债务呢?在这种情况下,系统会进入清算流程的第二个阶段。

若稳定池中的LQTY不足以还清不良资产的债务,则协议会自动将剩余的债务及其相关抵押品重新分配给其他借款人,也就是说系统中抵押率充足的trove所有者,进行一次债务重分配。该分配逻辑是,抵押率越高、越安全的头寸将分配到更多的债务和抵押品,以分散风险并避免级联清算。也就是说,抵押率越高的trove,将获得系统分配的更多的债务和抵押品。

HyperPay上线DeFi项目YAM Famer抵押挖矿功能:日前,HyperPay自管钱包上线了流动性挖矿DeFi项目——YAM Famer,YAM是一个实验性协议,其核心是一种弹性的供应加密货币,它会根据市场情况扩展和收缩其供应。HyperPay自管钱包目前已上线了多种DeFi类DApp,后续也将及时上线市场热点DeFi项目,HyperPay官方提示:YAM官方博文提及YAM的智能合约并没有经过安全审计,投资人需注意其中的投资风险。[2020/8/12]

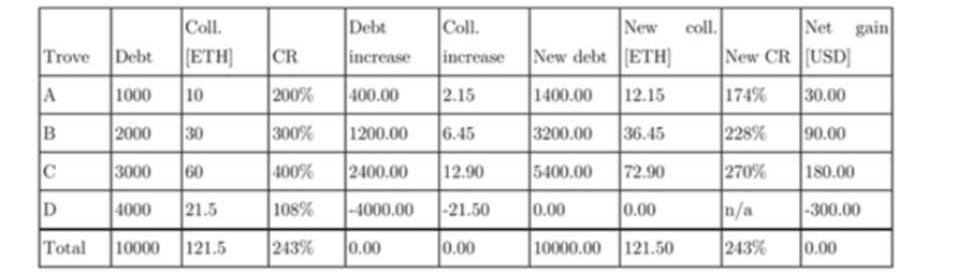

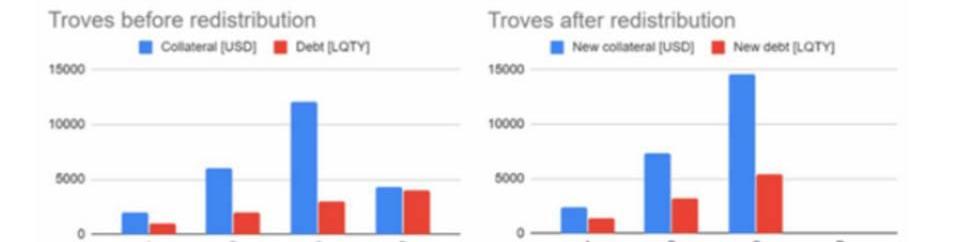

上图中,A、B、C是3个借款人,分别承接了D借款人所持有的4000美元的不良债务,通过吸收这些债务,这3个trove账户吸收了约4,300美元的抵押品,同时,获取了300美元的收益。你会发现,抵押率越高,分配到的债务和抵押品越多,同时获得的净收益也就越高。

通过这种方式,系统通过将风险最高的头寸重新分配给最安全的头寸,通过系统的自回馈闭环自行迭代,淘汰掉抵押率不足的坏账,维持系统总体稳定。

最后,Liquity还有最后一层安全保障,「Recovery」模式,相当于全局清算。如果系统总抵押率低于「关键抵押比率」,全局清算将被触发,此时,那些风险最高的trove将被清算,即使抵押率高于110%,直到系统总质押率达到关键抵押率阀值。该阶段的清算只会启用稳定池消化债务,而不会将其分配给其他trove。

全局清算实际上起着一种威慑作用,为了免于清算,激励用户增加抵押资产,从而实现让总质押率总是保持在150%以上。

费用和治理

和Maker不同,Liquity虽然没有稳定费/利率机制,但铸币用户需要支付一次性发行费,并在赎回抵押品时支付一次性赎回费。

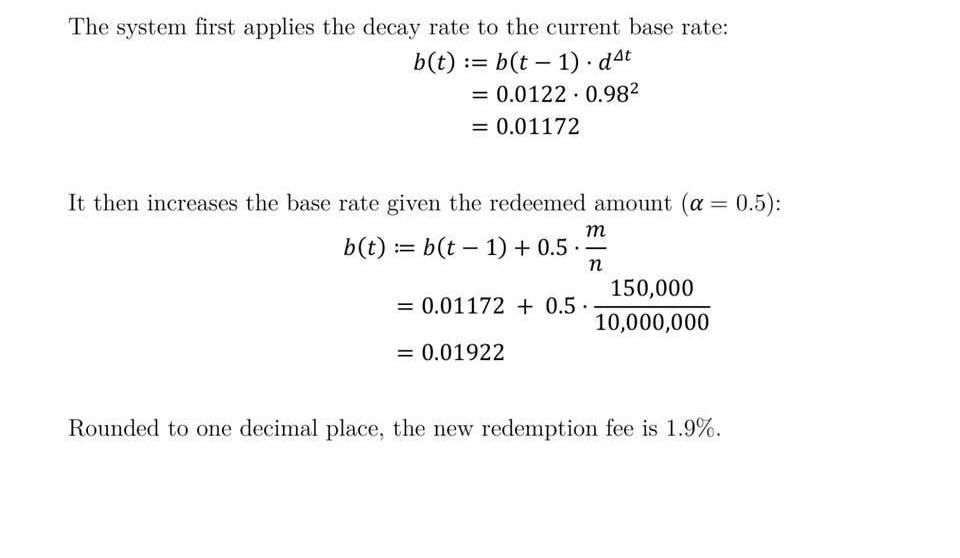

但赎回底层资产以太坊并不是无条件的,该费用基于一定的算法生成,如下图:

总的说来,赎回费与两个变量有关,一个是与上一次赎回操作的时间间隔,另一个则是兑换LQTY数量占总发行量的百分比。也就是说,间隔上次赎回操作的时间越短,费用越高,着与上一次赎回活动的间隔拉长逐渐衰变,最终趋近于零。赎回兑换LQTY数量占总发行量的百分比越高,支付的费用越高。每一次产生的赎回费用会从赎回的抵押资产ETH中扣除。

为了激励稳定池规模的增长,系统将会把部分收益以增长代币GT的形式奖励给系统中的核心贡献者,在Liquity系统中,核心贡献者是指第三方前端开发者和稳定池中的LQTY提供者。

作为协议层,Liquity将会把前端操作界面外包给第三方,并基于一个激励模型吸引多个第三方提供开发,任何人都可以参与,作为回报,可获得增长奖励代币GT,该代币是每年进行一次减半的通缩模型。

Web端第三方界面通过抵押LQTY获得GT代币奖励,并可自由设置回扣率将部分GT代分配给LQTY提供者,从而激励自身稳定池规模增长。

这意味着Liquity的网络前端也是去中心化的,通过激励由多个第三方前端维护,这将最大化抗审查,同时自定义分配GT给自己的用户,这可最大化促进和引导网络发展。

对于Liquity这样的金融系统来说,「稳定池」是吸收抵押不足账户的中坚力量,为了维护系统的稳定性,需要在早期阶段不断刺激该资产池规模的增长,因此,为系统中最重要的贡献者提供更多的奖励来源非常合理。

除了协议层的收益外,作为系统中优先级最高的核心清算机制,LQTY提供者具有吸纳系统中的坏账的最高优先级,从而获得抵押资产1%-10%不等的奖励。

维持Liquity系统稳定的另一个重要角色是始终维持高质押率的借款人,也就是「trove」所有者。作为「稳定池」的替补方案,这些参与者在吸纳抵押率不足的「trove」时也可按照自己的质押比率获得一部分净利润奖励,从而可有效激励他们不断补充自己的抵押资产。

Liquity的另一个特性是最小化治理需求,基于算法自动锚定目标价格。

Liquity系统中的1枚LQTY稳定币可始终保持赎回1美元价值的ETH。如果1LQTY的交易价格低于1美元,就会激励持有人和套利者赎回LQTY,将其换成价值1美元的ETH。比如说,现在LQTY价格为0.98美元,套利者就会有动机用1LQTY赎回价值1美元的ETH,直接套利来稳定LQTY的价格。

Liquity支持铸币用户的即刻承兑,也就是说,「trove」开户者可在任何时候将LQTY赎回为抵押品ETH。当「trove」持有者想要用LQTY赎回ETH抵押品时,系统会将这些LQTY用于偿还系统中抵押率最低、也是风险最高的trove,并将相应的ETH金额退还给赎回者。

这意味着,110%抵押率并不一定是最低的清算率,事实上,只要系统中有人需要赎回抵押品,系统就会进行一次自动清理,重新平衡系统中风险最高的账户,这可强制剔除最弱的抵押品帐户来使系统重回正轨,从而提高了系统总体安全性。每一次有人赎回,都是一次系统的自我风险审查,将最低质押率债仓进行清算。

当LQTY交易价格超过1美元时,这将激励用户发行更多债务,并以溢价出售这些LQTY代币,并期待未来等价格回落至1美元时回购以偿还债务。

Liquity由一支5人组成的小型团队开发完成,创始人RobertLauko是Dfinity的前区块链研究员。

当然,该产品目前尚处于早期发展阶段,还有很多尚待完善的部分,包括预言机问题和代币模型都有待验证。但无论如何,在通往低抵押之路上,我们看到了另一种新的有趣尝试。一旦实现,将有可能解决开放金融中的结构性难题。

来源链接:docsend.com

以太坊是市值第二大的加密货币,被视为是比特币最强劲的竞争对手,自5月9日暴跌以来,5月14日以太坊价格首次突破200美元.

1900/1/1 0:00:00Maker本质上就是央行,像现有央行那样施行货币政策。为了证明这一点,我们会分析Maker在经历Dai通缩危机时所做的选择.

1900/1/1 0:00:00风暴,每次都会在比特大陆要迈向另一个高峰的时候到来最新的剧情是,詹克团发起反击,抢营业执照,在开曼起诉;有人说詹克团可能会胜诉,抢回控制权.

1900/1/1 0:00:005月26日,由中国政法大学全球价值链与票据金融研究中心、数字金融创新与监管课题组编制的“中国企业区块链创新与监管指数”正式发布,以该指数为核心的《中国企业区块链创新与监管评估报告》同期发布.

1900/1/1 0:00:00来源:Longhash就在5月20日深夜,比特币社区传出一个惊人的消息,根据WhaleAlert的报道,一个据称很可能是属于中本聪钱包内的比特币发生了移动.

1900/1/1 0:00:005月23日,CFTC公布了最新一期的CME比特币期货周报,统计周期中BTC价格大幅反弹,几乎实现了对于上一统计周期中全部跌幅的有效收复.

1900/1/1 0:00:00