作者:CoinEx研究院研究员熊鸣

????Introduction

2020年4月成为了defi生态的受难月,以太坊上的defi平台Uniswap和Lendf.Me相继被黑客利用重入漏洞实施了攻击,累计损失约为2524万美元。

关于这次攻击的具体,已有大量媒体报道,在此就不再赘述,而笔者关注到的是,黑客在获利之后,将各个Token通过1inch.exchange,ParaSwap等平台换成ETH,DAI,BAT代币,另外将其中的TUSD,USDT稳定币存入Aavedefi借贷平台。

虽说这次事件对整个defi生态的信心打击很大,但也给加密社区敲响了不可忽视安全端的警钟,且黑客在盗币之后,仍然将大量稳定币存入了defi借贷平台,让人啼笑皆非。

根据最新合约交易记录显示,黑客最终归还了所有资产,这出闹剧画上了句号。让笔者好奇的不光是黑客为何归还了所有代币,还有盗币之后存储稳定币的defiAave平台。在上一次黑客攻击bZxdefi平台时,Aave也是主角,究竟是为何,黑客们如此钟意Aave呢?

摩根大通在Decentraland开设虚拟空间Onyx Lounge,并发布元宇宙研究报告:金色财经报道,摩根大通周二宣布在 Decentraland 开设了一个虚拟空间 Onyx Lounge,名称来源于其专注于加密和区块链的部门Onyx,摩根大通声称是银行业第一家进入元宇宙的公司,该公司还发布了一篇名为 “Opportunities in the metaverse”的研究报告,探讨企业如何在元宇宙中寻找机会。

报告指出:“我们看到各种形式和规模的公司以不同的方式进入元宇宙,包括沃尔玛、耐克、Gap、Verizon、Hulu、普华永道、阿迪达斯、雅达利等家喻户晓的品牌……供需动态正在推动更多人进入元宇宙经济。这将需要开发新技能,也将产生新的赚钱方式。毕竟,人们将不得不开发和建立在虚拟世界中消费的产品——这为创造者经济创造了巨大的机会”。(coindesk)[2022/2/16 9:54:34]

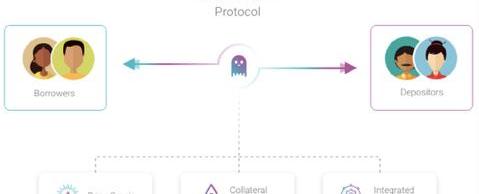

图1:AAVE协议

币记Bitget与区块链研究社区携手合作:据官方消息,币记Bitget与区块链研究社区携手建立合约精英体系。

区块链研究社区为社区会员提供交易技能,以提升衍生品爱好者的交易保障。区块链研究社区是一家专注于数字资产衍生品交易的服务机构,亦是国内较大的区块链行业社群之一,专注于数字货币最新资讯解读和行情分析投资建议。

币记Bitget总部位于新加坡,是一家拥有四国牌照的专注于衍生品的全球数字资产交易平台,在日本、韩国、越南、加拿大等地设有办事处。币记Bitget的产品为一键跟单,累计跟单数超过400万,全球拥有150多万注册用户,合约交易量位居世界前五。[2021/5/13 21:57:28]

Aave是一个在以太坊上搭建的开源借贷非托管协议,借贷方可以通过该协议获得相应资产比例的ERC20的aToken,利息由aToken产生。

该项目于2017年11月作为P2P借贷项目ETHLend启动,并于2018年9月更名为Aave,2020年1月在主网上启用,目前支持16种加密资产的抵押和借贷,和其他defi借贷项目类似,也需要超额抵押。

借贷利率根据供需进行算法调整,Aave提供了稳定利率和浮动利率两个选择,稳定利率并不是一直处于稳定状态,而是利率的调节周期长于浮动利率,浮动利率则是实时变化,同时Aave协议也保留了一部分流动资金储备,以确保协议的流动性。

狮子集团将研究发行与灰度类似的数字资产基金:狮子集团(LGHL)于2021年1月12日宣布将收购狮子科技100%的股权,预计将于2021年3月31日前签署最终协议并完成收购。狮子科技旗下的控股子公司皇家狮子中东DMCC是一家位于迪拜的数字资产交易公司。下一步,狮子集团将依托多种金融牌照和业务线资源,研究发行与灰度投资(GrayScale)类似的数字资产基金,让客户更加合规、便捷地参与到数字资产市场。(格隆汇)[2021/1/13 16:01:37]

Aave最大的创新点在于提供闪贷服务,可以让有编程能力的用户,实现在同一笔交易中进行借贷和还款的无信无抵押贷款,衍生出一系列的套利场景。

Aave的原生代币是LEND,协议收取原始贷款的0.25%和闪电贷款的0.09%,手续费收入用于销毁token,激励借款方。

??

项目发展

Aave协议发布以来,在以太坊社区和defi圈内都引起不小的反响,作为一个2017年11月就进入的defi圈的老项目,比defi龙头makerdao还要早,自然吸引了一大票流量。

声音 | MORECOIN研究院:持币者近期不应对大型牛市抱有过多期望:据IMEOS报道,过去一周特朗普收获大量资本,美元在未来的宽松概率大幅提升。比特币作为高波动资产属于大水漫盖的山尖品种,持币者近期不应对大型牛市抱有过多期望。[2019/7/1]

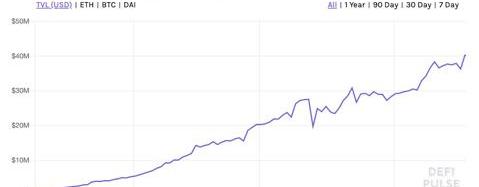

Source:DEFIPULSE

图2:AAVE资产锁仓增长

从1月到4月,Aave上质押的资产已经达到5000多万美金,流动性也相当充足,与Chainlink也展开了合作,由于吸取了之前Ethlend的大量产品经验,整个产品线也比较扎实,现在已经是仅次于maker和compound的defi借贷项目了,体量上到了defi借贷的前三。

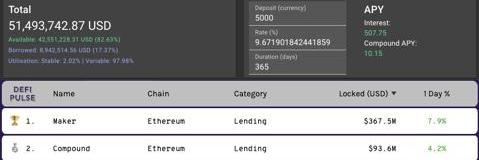

图3:AAVE资金池流动性与defi借贷排名

借贷产品:

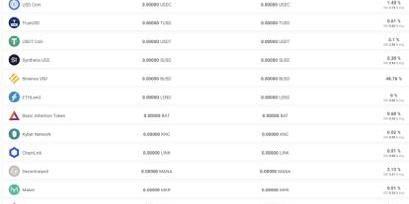

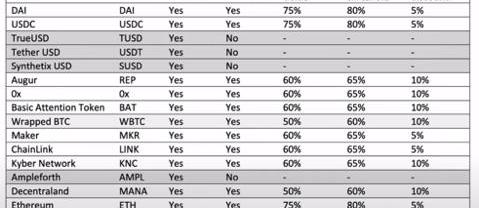

Aave一共支持16种代币,分别为DAI、USDC、TUSD、USDT、sUSD、BUSD、ETH、LEND、BAT、KNC、LINK、MANA、MKR、REP、SNX、WBTC和ZRX。所有资产都可作为借款时的抵押品。Aave中的所有存入的代币都会1:1锚定生成对应的aToken,aToken是一种自动生息的衍生代币,不同资产的aToken有着不同的利率,如下图所示。

动态 | JRR研究院:BTC全网算力近24小时内下降3.6%:据JRR研究院最新数据显示,过去24小时内,BTC链上交易量为155.47万BTC,总交易笔数为36.20万笔,平均交易手续费约为1.66美元。目前,BTC全网算力为46.01 Ehash/s,近24小时内下降3.6%,BCH全网算力为2.22 Ehash/s,近24小时内下降1.32%,ETH全网算力为153.02 Thash/s,近24小时内下降2.14%,LTC全网算力为332.69 Thash/s,近24小时内下降4.65%。[2019/5/9]

Source:aave.com

图4:AAVE借贷币种

举例来说,如果用户存入100个Dai就会获得100个aDai。通过aToken获得的所有利息都会直接分配给aToken的持有者,用来进行交易或者转让。

用户可以借出多种加密资产;抵押率和清算门槛取决于资产,清算罚款也取决于资产。用户也可以从中获得清算不良贷款的奖金,不同资产的稳定性以及质量,对应不同的抵押率和爆仓门槛。举例来说,100usd的eth可以贷出75usd的资产,而100usd的REP只能贷出60usd资产,爆仓门槛也同理。

Source:https://github.com/aave/aave-protocol

图5:AAVE各类资产的抵押率与清算门槛

闪贷:

真正让Aave具有差异化、且吸引大量流动性涌入的是闪贷。从下图可以看到,ethdai的闪贷交易费收入都占比不低,而eth的闪贷手续费甚至超过了普通借贷。且aave协议收取普通贷款的手续费为0.25%,而闪贷的手续费低到0.09%,只有不到常规手续费三分之一。

图6:AAVE手续费收入

闪贷的爆发期正是defi、甚至整个加密圈的至暗时刻,2020年3月12日,btc跌至3700点,大量中心化的交易所宕机,eth上的defi项目也尸横遍野,由于eth暴跌,大量用户的抵押资产不足,导致爆仓。而此时,大量加密资产涌入Aave平台,通过下图的平台资产监测可以看到,闪电贷成为了大量用户的避险工具,通过闪电贷的特性避免了eth抵押的爆仓。下面详细介绍一下闪贷

图7:闪贷规模增长趋势

闪贷(flash?load)是基于代码执行的无抵押贷款,其实现原理是:利用智能合约的可编译性将借款、使用、偿还等所有步骤全部编程在一个交易中,智能合约可以保证所有这些步骤都在15秒内完成,如果还款失败,整个交易不会执行。

简单来说,在现实世界中,借款、使用借款和还款中的规则,并不完全适用于defi的世界,现实世界中的借贷利息取决于借款的周期以及各国央行的利率,抵押物或是房产、汽车亦或是信用,传统借贷中的风险有时间等因素,利息是对资本机会时间损失的一个补偿。

闪贷中的借款者,可以在一次交易中写入20次、30次操作,智能合约都能将其执行,这就意味着,可以把借款、使用、还款等等步骤都编程为到一项智能合约交易,整个过程不超过10秒。如果套入利息公式?I=Prt,当t无限接近于0时,整个借贷是0成本的。

把所有操作都集中在一个交易中完成的优势是,如果最后不还款,交易就会失败,例如:合约一开始借给你100个eth,如果最后没有偿还100eth,那么,交易会失败,因为节点将在内部执行每一步交易,如果在最后一步还款失败,整个交易就不会执行,当然实现闪电贷也是要付出一定的代价,由于需要与时间赛跑,gas的消耗非常大,这也就对应了上文Aave的闪电贷手续费收入甚至是高于普通贷款的。

在defi的世界中,闪贷这种特殊的无抵押贷款是依托什么实现的呢?这一切就要得益于以太坊的开发语言solidity所具有的的图灵完备性。

以太坊具有自己的编程语言和自己的自动“会计”。这些“会计”节点查看代码。如果最终偿还了100eth,他们会执行并“发布”它,让它成为实时代码。相反,如果所有这些开源代码操作的执行结果显示未偿还100eth,那么,他们就不会发布它。

观点:

闪贷传统金融中对冲基金的一些高频策略不谋而合,利用网络速度甚至是物理位置优势,将其中的时间风险显著降低,来实现套利或对冲等策略,而以太坊上defi协议的可编程性更高,去中心化开源的协议,如果能处理好安全问题,未来可能成为金融创新的先驱。现在defi领域还处于蛮荒阶段,类似早期交易所间存在差价,闪贷作为套利工具也应运而生,相信defi领域将会涌现更多机会。

*本文谨代表作者个人观点,不构成投资建议。

互链脉搏统计,本周共有7家上市公司披露了其区块链发展情况。其中,金财互联、四方精创、紫光国微三家公司有论及数字货币领域.

1900/1/1 0:00:00尽管DeFi目前是以太坊的天下,但是比特币正在努力追赶,如今锁定在DeFi生态中的比特币数量已经达到了3200个BTC,达到历史新高.

1900/1/1 0:00:00编者注:原标题为《为什么ETH不可替代:从以太坊经济带宽分类的角度》前言:本文提出从开放金融发展的角度看,并非所有经济带宽都有同等的重要性.

1900/1/1 0:00:00据币印矿池数据显示,比特币减半后,按当前币价计算,在非丰水期电价情况下,蚂蚁矿机S19Pro、神马M30S+、芯动矿机T4+等新一代高算力矿机电费占比已几乎达到50%.

1900/1/1 0:00:00文?|Nancy?编辑|Tong?出品|PANews电影《让子弹飞》中,姜文饰演的张麻子抱负难展,落草为寇,开始了土匪反叛的生涯。“我为什么要上山当马匪?就是因为腿脚不利索跪不下去.

1900/1/1 0:00:00从过去一周数据来看,在比特币减半之后的一周,链上数据并未出现剧烈变化,但是相关核心数据整体呈现普降的态势.

1900/1/1 0:00:00