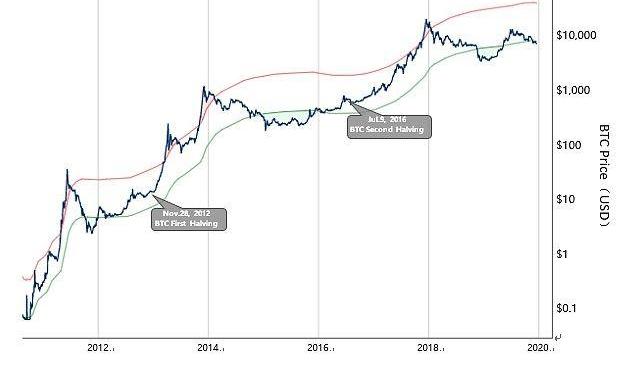

当前,大部分人都认为比特币减半必将带来大牛市。这部分人主要是从之前两次减半走势出发的经验主义。从下图可以看出,比特币之前曾在2012年11月28日及2016年7月9日,发生过两次减半。第一次减半后历经367天刷新历史最高价,币价飙升9260%。第二次减半后历经526天再次刷新历史最高价,币价飙升2976%。

因此,即使相对于前两次减半周期,2020年的比特币市值已经空前庞大、衍生品市场逐步繁荣等因素的出现都将导致比特币波动率逐步趋稳,但仍然有不少人认为,第三次减半必定会有10倍以上的涨幅。

图1:比特币波动周期

BTC跌破32200美元关口 日内涨幅为1.57%:火币全球站数据显示,BTC短线下跌,跌破32200美元关口,现报32191.28美元,日内涨幅达到1.57%,行情波动较大,请做好风险控制。[2021/1/3 16:18:11]

撇开经验主义,本文将从移动均线(MA)、阿特曼模型、储备风险三个指标来让你彻底明白当前是不是一个入场比特币的好时机。

移动均线(MA)

移动均线,即将一定时期内的币价加以平均,并把不同时间的平均值连接起来,形成一根MA,用以观察币价变动趋势。此指标更倾向于相信历史价格对未来趋势有着较为强势的影响。MA比较常见是5天/10天;30天/60天;120天/240天MA指标,分别针对短期、中期和长期投资。本文我们选择利用比特币的半周期——2年期MA及MA*5两个技术指标来作为分析工具,主要显示了在哪些时期买卖比特币能产生巨大收益。

BitcoinInvestorTool=MA730&MA730*5

BTC再度跌破13800美元关口:火币全球站数据显示,BTC短线下跌,再度跌破13800美元关口,现报13799.85美元,日内涨幅达到0.66%,行情波动较大,请做好风险控制。[2020/11/4 11:37:19]

绘图如下所示,从图中可以看出,当价格跌至2年均线以下时,购买比特币会产生超额收益;当价格超过2年均线x5时为出售比特币的最佳时期。至于为何会产生这样明显的上车下车机会,主要原因如上图所示,以比特币减半为轴心,其会经历明显的市场周期波动——暴涨、回调、盘整,主要由市场参与者过度兴奋导致价格过度扩张和价格过度收缩而过于悲观造成。从图2可以看出,绿色洼地均处于减半前的一年左右。2020年减半的最佳入场时机则为2018年12月-2019年4月期间。而当前有机会产生并进入第二个绿色洼地。

分析 | 金色盘面:BTC期货合约持仓变化:金色盘面综合分析: 据OKEX数据显示,目前做多账户58%,做空账户40%,多头持仓比例25.52%,空头持仓比例17.5%,从数据看,做多主力账户呈现上升趋势,空仓账户将至2%,说明多头逞强。截止发稿,季度BTC0928合约价格为6222美元,现货价格为6273美元,贴水51美元,较早盘有所下降,投资者对于远期价格看淡不变,请投资者注意做好风控。[2018/9/13]

图2:比特币2yMA&2yMA*5

阿特曼模型

阿特曼模型可以更高精度的显示市场顶部,此指标更倾向于通过场外交易来发现比特币的真实价值。公式如下所示:

分析 | 金色盘面:BTC 15分钟跌破下轨:金色盘面综合分析:BTC在昨天夜里攻击6400美元未果,再次退守6200美元附近,这里跌破了上升通道下轨,有超卖迹象,而前低有一定支撑作用,短线不宜做空。[2018/8/17]

其中MarketCap表示为比特币的当前价格乘以流通硬币的数量;RealizedCap表示每个比特币最近一次转移时的价格,即最近一次从一个地址转移到另一个钱包的价格,然后将所有单价与数量加权并取均数,均数再乘以流通总量即为RealizedCap。RealizedCap通常意义上能代表场外大额交易时的价格,据BTC.com数据显示,截至2020年1月3日,前0.000349%的地址掌握了15.14%的比特币。比特币市场仍然是一个分布高度集中的市场,场外大额交易价格一定程度上可以代币比特币的公允价格。

Z-Score的计算方式为市场价值与公允价值之差再除以二者标准差。Z-Score可以用来确定比特币市场价值相对于其公允价值的极端高估和极端低谷时期。从图3可以看出,当Z-Score在市场价值异常高于公允价值时将进入红色区域,预示着达到了当前市场周期的顶部。当Z-Score在公允价值异常高于市场价值时将进入绿色区域,预示着达到了当前市场周期的底部。当前正在接近绿色区域。

BTCP领涨全球市值前百币种 涨超40%:据coinmarketcap数据,目前BTCP领涨全球市值前百的加密货币,涨幅高达40.69%,现全球均价26.92美元。Bitcoin Private(BTCP)于3月4日由ZClassic分叉BTC而来。[2018/5/25]

图3:比特币Z-score模型

储备风险

储备风险通过衡量风险和回报来给出入场/离场建议,此指标倾向于将比特币的价值归因于长期持有者坚定持币。风险主要来看币天销毁情况。其中,币天=比特币数量*硬币在一个地址放置的天数,一旦该比特币发生转移,则币天发生了销毁。例如,我购买了1个比特币并将其保存在我的钱包中7天,然后我卖掉它,当它从我的钱包转移到新的买家钱包时,就销毁7个币天。币天销毁数值越大,则说明该时期比特币长期持有者的数量在下降,此时持有比特币的风险则在提升。

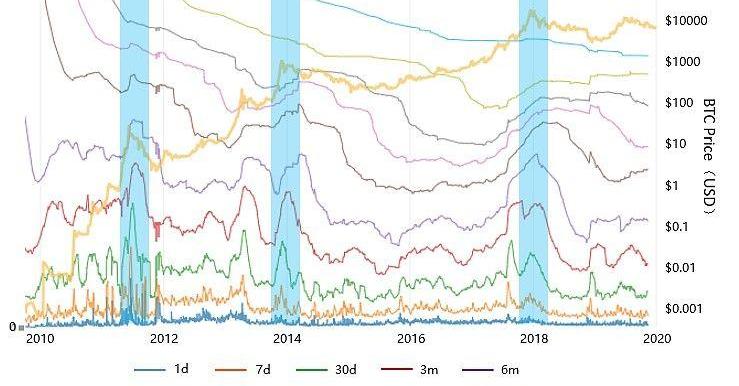

下图为不同持有期限的币天销毁情况,低则持有1天、7天,高则持有3年、5年不等。短期持有代表需求;长期持有代表供应,从图中可以看出,每一轮币价的增长都由新的囤币需求在推动。

图4:不同持有期限的币天销毁情况

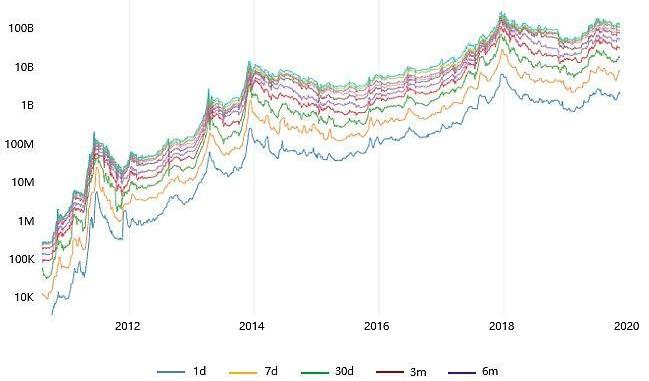

我们将币天销毁数据转化为不同期限持有的资产,转化结果如下图所示。可以更直接地反映出,每一轮币价增长,囤币数量也在增长。其中,1d数据可以近似看成每日链上交易量。

图5:不同持有期限的比特币资产

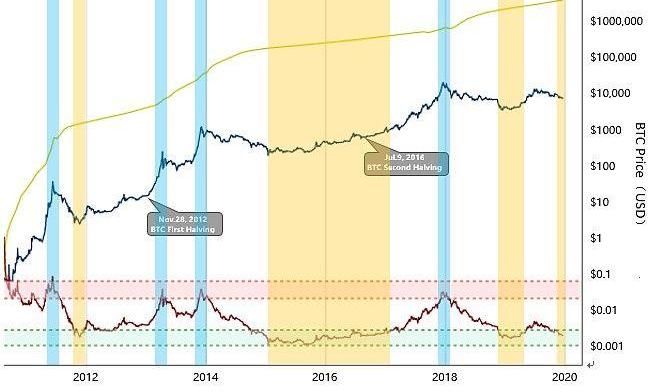

不同期限持有的资产定义为HODLBank,我们认为,储备风险与HODLBank成反比,与币价成正比。即囤币越多,储备风险越低;币价越高,储备风险越高。公式如下:

ReserveRisk=BitcoinPrice/HODLBank

将币价、ReserveRisk与HODLBank绘制于图5,可以看出,每一次ReserveRisk数值进入红色区域时,都是市场高点;进入绿色区域时,都是囤币的好时机。而当前正处于绿色囤币区。

图6:ReserveRisk

以上,我们从移动均线(MA)、阿特曼模型、储备风险三个技术指标分析了比特币当前所处的市场周期。显然当前是本周期内继2019年年初以来的第二个最佳入场机会。不过要注意的是比特币减半后的拉升耗时有逐渐拉长的趋势,预计本周期需要拿到2022年才有可能得到较大幅收益。

本文作者为万向区块链、PlatON首席经济学家邹传伟博士。转载自《第一财经》。作为周小川行长论著的忠实读者和“粉丝”,我第一时间研读了《金融基础设施、科技创新与政策响应——周小川有关讲座汇编》.

1900/1/1 0:00:00新的一年才刚刚开始,国际形势和币价行情走势却已不平静。自1月3日,伊朗最高将军苏莱曼尼被杀害以来,美伊地区的战火重燃引发油价、黄金价格大幅上扬,而比特币也从11月以来的低迷中走出,4天内上涨21.

1900/1/1 0:00:00本文为万向区块链蜂巢学院公开课第八课,原本区块链CEO吴鹏的演讲内容。吴鹏以自己的创业经历,为大家分享了区块链从业经验以及区块链的创业方向.

1900/1/1 0:00:00要点总结:1.全年现货交易量13.8万亿美元。2.?BTC全年交易量占比48.29%。3.?ETH总交易量是EOS的两倍。4.?全市场现货交易量与BTC价格走势相关性为0.78.

1900/1/1 0:00:00写在前面:本文作者为luboremo和Ambroid,对几个常见的中心化和去中心化借贷平台进行了对比,不构成投资建议.

1900/1/1 0:00:00文章来自:新浪财经1月11日下午,“迎接区块链创新的时代”第二十二期德胜门大讲堂暨中国区块链应用研究中心首届年会,在全国工商联隆重举办.

1900/1/1 0:00:00