本文作者RoyLearner是加拿大资产管理公司WaveFinancial的研究人员。他在文中给出对DeFi在2020年的发展前景的5个预测:

稳定币市值将超过150亿美元

互操作性将于2020年实现

“BTC将超越ETH作为锁定在DeFi中的主要价值”

Rollups+非托管交易所将是当前“DEX”市场份额的10倍

抵押比率将保持在100%以上

图片来源:Pixabay

去中心化金融已成长为以太坊采用的主要驱动力之一。DeFi的核心是提供一个全新的,无需许可的,没有任何中央授权的金融生态系统,全球所有人都可以使用。

通过Avalanche Bridge跨链至Avalanche的比特币数量已近700枚:6月26日消息,据Snowtrace数据显示,在Avalanche Bridge新增对比特币的支持后,通过Avalanche Bridge跨链至Avalanche的比特币数量已超674枚。

此前报道,Avalanche Bridge已支持BTC网络。[2022/6/26 1:32:06]

2019年使DeFi成为人们关注的焦点,尽管增长令人印象深刻,但要实现DeFi的真正潜力仍然存在巨大挑战,这是我之前在Harmony联合研究报告中写到的。

德银:比特币的价值完全取决于人们的“一厢情愿”:近日来,在各方因素的影响下,比特币陷入了“跌跌不休”的困局中,本周以来更是暴跌28%。德意志银行(Deutsche Bank)在周四最新发布的报告中,将比特币比喻成时尚,并用“时尚是俗气之前的最后阶段”来回应这一全球最大加密货币此前的暴涨暴跌。德银分析师Marion Labouré在报告中写道,“对魅力和风格适用的道理可能也适用于比特币。就像时尚可能会突然过时一样,我们刚刚收到证据表明,数字货币也可能很快成为过去。”“一条推文和一份中国政府声明就让这种加密货币过时了。”她补充道。

德意志银行认为,央行对加密货币监管方面的优势从“天秤座”(Libra)的经历中就很容易看出。Facebook在2019年宣布了一种未来的全球货币,这导致政府对货币供应的控制减少,并引来了各方监管者的注意。自那以后,Facebook不得不调整其数字货币的计划。(财联社)[2021/5/21 22:28:30]

展望2020年,我很乐观,诸如可伸缩性,消费者友好的界面以及法定货币进出通道等问题将得到解决。但是,我相信我们距离解决信用评分,金融隐私以及最重要的风险等其他挑战还很遥远。

分析师:比特币跌破3万美元,这是加密货币涨势的不祥之兆:比特币在周五跌破3万美元/枚,从两周前创下的历史高点回落,并引发了对有关加密货币繁荣的可持续性的怀疑。Oanda Europe高级市场分析师Craig Erlam在周四的一份报告中写道,这一水平看起来非常脆弱,跌破这一水平对比特币和加密货币总体来说是近期的坏消息,过不了多久就会看到比特币试探2万美元。[2021/1/22 16:46:21]

以下是我对2020年DeFi的预测:

1.稳定币市值将超过150亿美元

在2019年,稳定币的总市值从33亿美元增长了大约50%,达到50+亿美元,而Tether的主导地位达到了?80%。

未来稳定币实现3倍增长的空间将来自多个领域:

Facebook的天秤座稳定币启动

来自CELO,Velo,Saga,FranklinTempleton等的新稳定币上市

非投机性用例和投机性用例的增长

OKEx否认交易所使用单签名比特币冷钱包的说法:据此前报道,OKEx于10月16日暂停提币,创始人徐明星已被带走。

当时有传言称该交易所使用的是单签名比特币冷钱包。OKEx否认了该说法。(Decrypt)[2020/10/29]

多抵押Dai接受新资产作为抵押

在负利率环境下对收益的渴望增加

2.互操作性将于2020年实现

除了Keep的tBTC,Thorchain,Ren主网,成长中的Cosmos生态系统,Interledger协议,Kava,单向锚定,双向锚定,桥梁,原子交换之外,还有Polkadot将于2020年发布,这是万众期待的。

我坚信跨协议的互操作性将在2020年得到“解决”,但不太清楚哪种技术将获得市场份额。

尽管互操作性是不可避免的,但我认为最大的影响将围绕比特币,因为在DeFi的背景下很少有其他数字资产值得进行互操作。

具体以比特币为例,DeribitResearch简洁地强调了互操作性解决方案的权衡空间:

动态 | 比特币链上发生一笔9240.75 BTC的大额转账:据Tokenview大额转账数据监测,比特币链上于今日10:05发生一笔9240.75 BTC的大额转账,约合6830万美元。交易哈希为:b21fd558045d17f2c6963dc988909433d3dfa99ab0b812de151f730c4b7d7c9c。[2019/10/24]

防审查性:任何人都可以创建,兑换和使用代币,无论其身份或管辖范围是什么。

抗没收性:保管人和其他第三方都不能扣押存款中的币。

针对比特币的价格稳定性:代理代币密切跟踪比特币的价格,从而继承了其货币属性。

可接受的运营成本:系统可以以吸引用户和保管人的价格提供服务。

在跨链竞争的海洋中,我相信到2020年将出现满足这些权衡并最终使BTC在各个链之间进行无需信任交换的解决方案。这就引出了我的下一个预测:

3.“BTC将超越ETH作为锁定在DeFi中的主要价值''

虽然我可能会被称为“最高主义者”,但退后一步,看看当前的中心化贷款市场,也许你就可以了解在DeFi中引入比特币作为抵押品将会产生的影响。

BTC是BitMEX等衍生产品市场的主要抵押品,BitMEX的年度交易量超过1万亿美元。同样,领先的机构贷款人GenesisCapital指出,截至2019年第三季度,他们账面上的BTC收益约为2.15亿美元,而Celsius强调,在约1.63亿美元的净存款中,BTC是其存款最多的币。

我仍然相信,DeFi的增长将受到投机用例的推动,而比特币作为长期抵押品将增强在DeFi协议中锁定的总价值。

比特币的流动性是ETH的3倍,市值是ETH的8倍,而且历史上波动性不如ETH,使其成为抵押品的一种高级形式,前提是假设BTC可以如#2预测中所述与DeFi协议进行无需信任的互操作。

为了使自己负责,截至撰写本文时,目前所有DeFi平台上锁定的以太币约为3.9亿美元。

4.Rollups+非托管交易所将是当前“DEX”市场份额的10倍

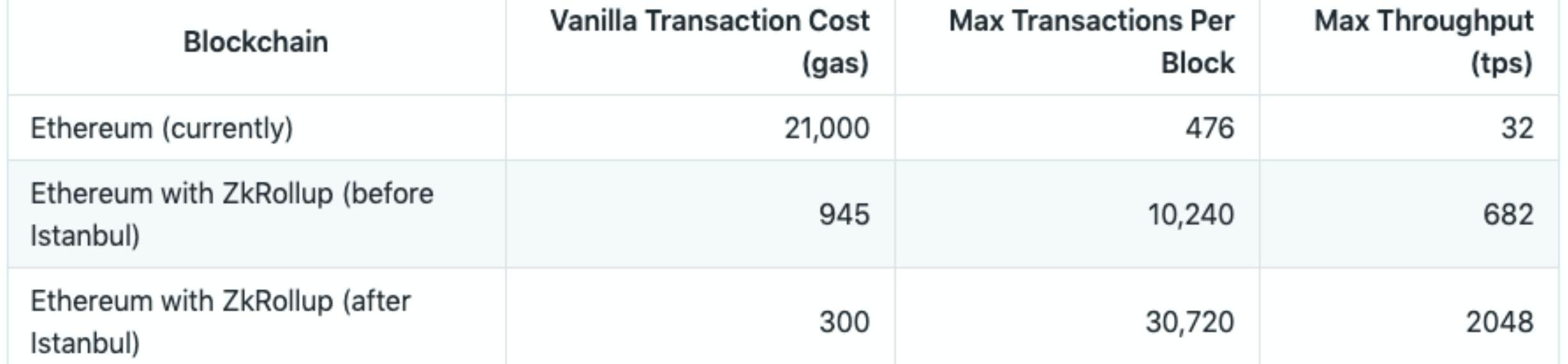

加密推特用户对引入Optimistic/零知识/BLSRollups作为潜在的以太坊扩展解决方案感到非常兴奋。

加上最近的伊斯坦布尔硬分叉,其中包括使zk-SNARK更便宜的EIP,ZKRollups特别有望将ETH的吞吐量提高到超过2000+TPS。

IDEX最近发布了利用Rollups功能的2.0DEX演示。DeversiFi正在与Starkware合作,利用ZK-Rollups用于其混合非托管交易所,该交易所利用了Bitfinex的订单簿。

假设非托管的“去中心化”交易所可以提供类似的交易体验,避免前期交易的问题并从中心化的订单簿中吸收流动性,我相信我们会开始看到交易者移入的原因有两个:

非托管交易可减轻交易对手风险

能够与您选择的托管人进行交易是更好的体验

此外,加密货币已受到越来越多的监管机构的审查,许多交易所都将隐私币之类的资产退市,而交易所作为托管人则承担着高昂的监管/保险成本。鉴于交易所黑客入侵的历史记录,鉴于建立交易平台/认真管理托管风险所需的不同核心能力,交易所也比托管人多一倍,这让我感到奇怪。

随着区块链技术最终超越2017年的炒作,到2020年非托管交易所将获得可观的市场份额。

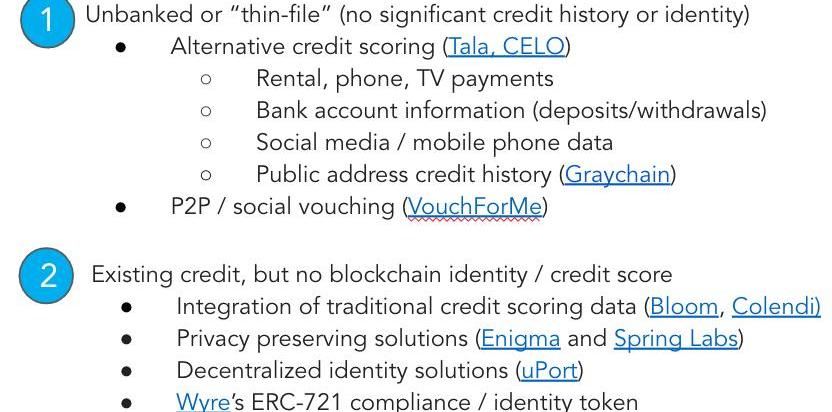

5.抵押比率将保持在100%以上

鉴于加密资产抵押品固有的波动性,抵押品比率将始终需要提供有意义的缓冲,因为基础资产在清算发生之前可能会发生重大变化。

虽然我相信2020年会有所改善,但我认为距离去中心化身份和信用评分原语至少还有几年的时间,这将使抵押不足的贷款成为现实。

我的直觉是,我们将开始看到中心化提供商实施混合模型,该模型结合了传统的信用评分数据和替代数据源来提供抵押不足的贷款。例如,我的钱全都花在Libra钱包Calibra上,最终利用Facebook的海量数据为薄文件申请人提供贷款。

但是,与此同时,引入较少波动的抵押品,例如国债,法定货币支持的稳定币,黄金,代币化的房地产/发票等,有望降低抵押品比率。

此外,我希望我们将继续看到更多的尝试实验。

来源:OKEx官博编译:头等仓过去,衍生品一直被指责为金融危机的根源,对加密货币市场而言呢?全球金融市场的不确定性加剧,促使越来越多的投资者出于风险抵御目的转向避险资产.

1900/1/1 0:00:00前言:人类有两个最重要的协作工具,一个是语言,一个是货币。人类一直在寻找最适合自己的协作工作。正如语言有多种且一直在演化一样,货币从贝壳、牛、贵金属到纸币......一直在演化,随着人类进入数字.

1900/1/1 0:00:00最近,中国人民银行副行长陈雨露表示,越来越多的中央银行和货币当局开始关注稳定币对货币主权、资本管制、支付体系监管等公共政策的挑战.

1900/1/1 0:00:002020年似乎是一个只存在于科幻小说里的年代,但它真的来了。今天是2019年的最后一天,回顾在行业里度过的这一年,我其实搞不清自己内心的想法,究竟是充满希望失望,还是变得更乐观悲观,“感受”似乎.

1900/1/1 0:00:00来源:海星区块国内的区块链行业在今年10月份迎来了重大转折点,国家高层针对区块链技术发出了支持全面发展的强音,将区块链技术视为自主创新的重要突破口.

1900/1/1 0:00:00在最近的一篇研究论文中,欧洲数学家CyrilGrunspan和RicardoPérez-Marco通过微积分和博弈论证明,由于强大的网络安全和相对较高的比特币价格.

1900/1/1 0:00:00