来源:DappTotal

过去的10月份,数字货币市场行情整体上下波动较大,受此影响二级市场做短线和波段的活跃度较高,对于DeFi借贷市场而言,会产生一定的利好影响,因为目前借贷平台除了“理财”属性之外,更多被用于“杠杆”,市场大幅震荡会直接刺激借贷需求的增加。

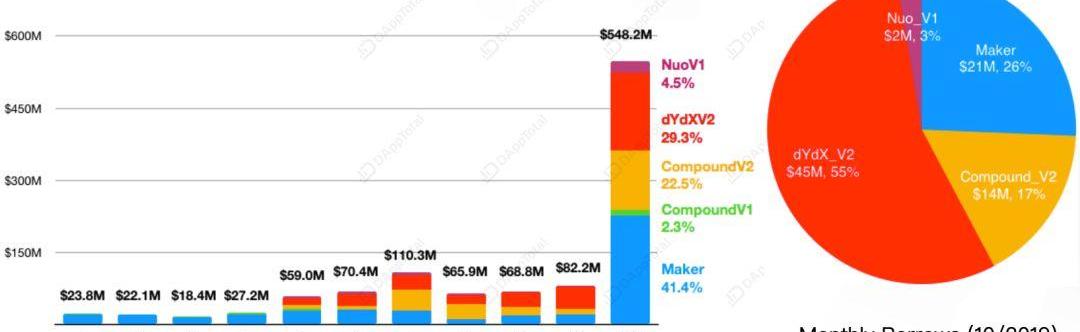

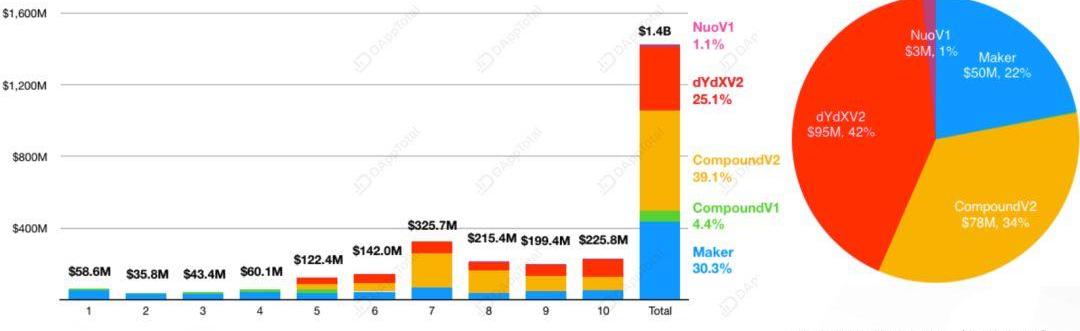

DAppTotal针对5个主流的借贷产品,包括Maker、Compound_V1、Compound_V2、dYdX、Nuo的链上数据进行深度分析发现:10月份借出资产总计为8,220万美元,环比9月份增加了19.47%,借入资产总计为2.25亿美元,环比9月份增加了13.23%,未偿还贷款资产1.44亿美元,其中DAI占比84.4%,为1.21亿美元。

加密货币ETP提供商21Shares因投资需求减弱而关闭旗下基金:金色财经报道,据彭博社发文表示,随着投资者需求减弱,加密货币交易所交易产品发行商21Shares正在关闭五只基金并将另一只基金退市。

此前报道,今年一月,美国证券交易委员会(SEC)第二次拒绝了方舟投资管理公司(Ark Investment Management)和21Shares联合发行比特币现货ETF的申请。[2023/3/17 13:09:21]

图示1:2019年DeFi项目每月借出量

亿万富翁Mark Cuban:加密价格越来越反映“实际需求”:在今天的推特上,亿万富翁投资者马克·库班(Mark Cuban)权衡了区块链技术和投资的现状和未来,最终得出结论,尽管采用资产价格存在真正的障碍越来越多地反映出真正的“效用”和“需求”,并且最终一天将到来,加密货币“已经成熟到我们想知道我们将如何生存的地步。[2021/5/16 22:07:32]

图示2:2019年DeFi项目每月借入量

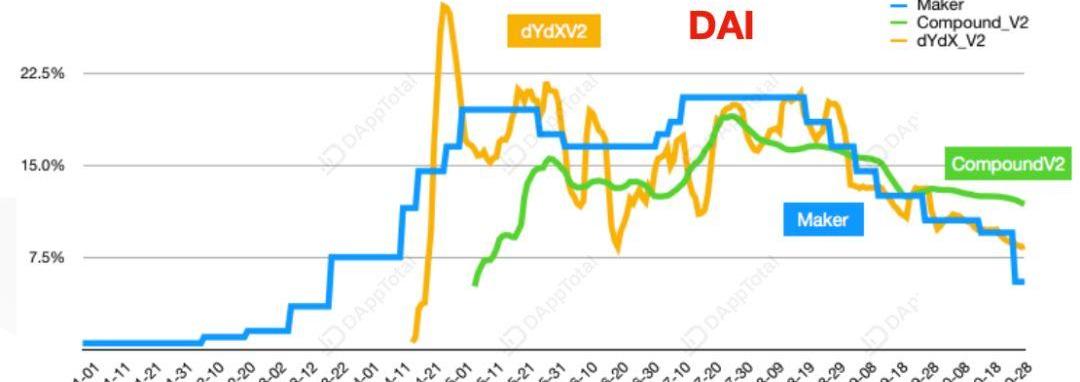

一、MakerDAO借款利率降至5.5%低点

8月份以来,MakerDAO自20.5%的利率高点,开始了前后7次的利率频繁借款利率调整,其中10月份共计进行了2次大调整,最终于10月28日将借款利率调整至5.5%的低点,已经回到今年3月份的利率水平。

分析:比特币和USDT之间直接相关性不能为正 大量套利情绪推高USDT需求:根据Schlossberg&Co首席研究官Pascal Hugli的说法,比特币和Tether(USDT)之间的直接相关性不能为正,因为在过去几年中,比特币的价格已经多次下跌,而Tether的市值却保持不变,甚至有所上升。因此,Tether在2020年的供应量并没有真正上升,因为它提供了进入比特币的入口,但可能是因为它作为加密交易之间的结算工具。如果仔细观察过去几年的情况,就会发现,数字资产交易所的交易量显著改善,该业务的套利部分变得更加专业。因此,随着套利行为越来越多,稳定币资产的价值在该领域迅速提升。这可能是三月份比特币在行业中暴跌时发生的情况。大量的套利者希望将其资本从比特币转移到稳定币,以最大程度地减少损失并在随后的市场中以较低的价格进行再投资。这种情绪推高了对Tether的需求,其市场在30多天的时间里出现了爆炸式增长。(AMBCrypto)[2020/6/26]

图示3:2019年主流借贷平台利率变化图

声音 | CME:预计亚洲投资者和矿工对其即将推出的比特币期权有巨大需求:芝加哥商品交易所(CME)预计其即将推出的比特币期权将受到亚洲加密货币投资者和矿工的欢迎。据悉,上个月,CME宣布将推出比特币期权。当月晚些时候,该交易所正式宣布了这一消息,称新产品将于2020年第一季度推出。(The Block)[2019/10/11]

经过此次利率的大幅调整,在主流几大DeFi借贷平台中,Maker的借款利率已经远远低于dYdX和Compound。对Maker而言,降低利率一方面能够稳定DAI的价格锚定至1美元,另一方面能够刺激用户抵押更多的ETH,进而产出更多的DAI以刺激DAI借出量的增加。事实上,据DAppTotal数据显示,10月份Maker平台中DAI的借出量为2,098万枚,较9月份新增加了61万个DAI,可以感知到,借款利率对于资金的市场调节还是立竿见影的。

此前我们分析过,一旦几大主流平台借款利率存在差异之后,就会产生较大的套利空间。当Maker的借款利率处于低位时,用户自然会将更多的DAI借出然后存入Compound、dYdX等平台上以赚取利息。据DAppTotal数据显示,10月份Compound平台上的DAI借入量为3,379万枚,环比9月份增加了45.89%。不难看出,套利空间存在后,DAI流入Compound的量级会明显增加。

二、换手率溢出的?DAI?成?DeFi?流通之王

我们从图四中可以看出,未偿还贷款的数字资产中DAI的债务总量已达到1.21亿美元,占总流通资产的84.4%,排名第一位,排名第二位的是USDC,总计1,900万美元,占总流通资产的13%。毫无疑问,DAI已经成为DeFi借贷平台中的流通之王,成为DeFi平台中最受欢迎的借贷资产。

图示4:2019年未偿还贷款资产分布

不过,截至目前,DAI的市场总供应量为9,991万枚,而未偿还数字资产中DAI的债务总量已达到了1.21亿美元,为何会溢出呢?DAppTotal数据分析师认为,有两方面原因:

1)DAI在借出时和应还时存在较大的价差,比方说,0.96美元借的DAI在还的时候却需要支付1.04美元,进而造成了DAI未偿还资产价值的溢出;

2)DAI在跨平台的资产流通中被重复借出了。比如,小王自Maker借出1,000个DAI,存入了Compound借贷池,然后很快又被分割出500个DAI被小李借出去了,原本1,000个DAI就形成了1,500个未偿资产的统计。

未偿还资产中DAI的溢出,足以说明?DAI在市场流通中的换手率和流通使用效率较高。

众所周知,11月18日,MakerDAO即将上线多抵押DAI,无疑DAI会成为各大数字资产在借贷平台流通的硬通货。目前9,991万个DAI已经接近1亿的供应量上限,相信随着市场对DAI需求的不断增加,DAI的供应量还会再度扩大。因为换个角度来看,未偿还资产中溢出太多的DAI会存在同时提币兑付风险,相信MakerDAO会有下一步的拓展举措。事实上,Maker过去一个月也进行了716万枚DAI的新增发,无论如何,DAI在借贷平台中的霸主地位已经确立了。

注:截至发文前,已经有消息称MakerDAO正在投票进一步提高DAI债务上限。

Bitfinex交易所数据显示,Tether所发行的三组CNHT(锚定离岸人民币的稳定币)交易对24小时交易量总计仅为0.1BTC.

1900/1/1 0:00:00文:互链脉搏·金走车来源:互链脉搏自新华社发布“1025学习讲话”后,区块链如沐春风。国内各地政府也开始积极响应国家的区块链发展战略.

1900/1/1 0:00:00据彭博社报道,市值最高的加密货币比特币在上周五猛涨之后上升势头减弱,10000美元将成为比特币的强阻力位.

1900/1/1 0:00:0011月8日下午,由巴比特主办的“2019世界区块链大会·乌镇”继续进行,在分论坛“技术改变世界:区块链底层基础设施”上.

1900/1/1 0:00:0011月8日,在世界区块链大会·现场,巴比特主编、玲听区块链发起人汤霞玲正式宣布,将在12月27日在杭州举行全球首档区块链跨年演讲“玲听2020”.

1900/1/1 0:00:0011月8日,由巴比特主办的“2019年世界区块链大会?乌镇”正式开幕,大会聚集了百余位全球区块链、数字资产、AI、5G领域的专家学者、技术大咖、意见领袖、热门项目创始人,以“应用无界”为主题.

1900/1/1 0:00:00