过去的9月份,整个数字货币市场经历了较大幅的行情波动,由于Staking平台具有周期性的锁仓机制,导致让不少投资者遭受了较大的资产损失。同样的影响,也波及到了大部分DeFi锁仓平台。根据DAppTotal.com数据显示,仅9月份,DeFi锁仓价值最高达到12.8亿美元,最低降至9.77亿美元的大幅震荡,受此影响,借贷市场龙头平台MakerDAO接连降低利率,以刺激市场正常的借贷需求。

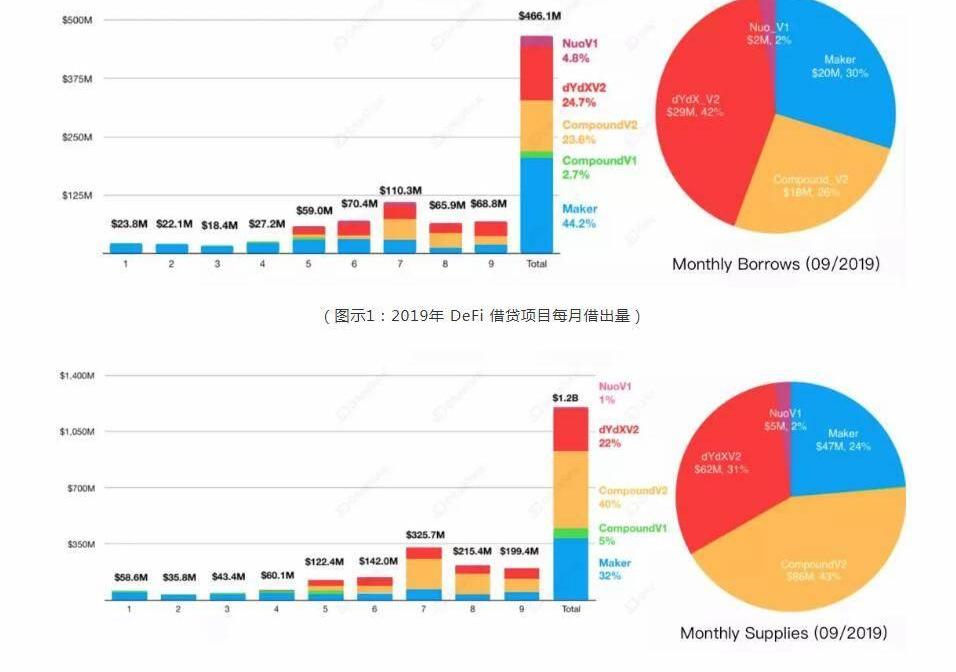

DAppTotal针对5个主流的借贷产品,包括Maker、Compound_V1、Compound_V2、dYdX、Nuo的链上数据进行深度分析发现:

9月份借出资产总计为6,880万美元,环比8月份小幅增长4.4%;借入资产总计为1.99亿美元,环比8月份小幅缩减7.4%;未偿还贷款资产总计1.35亿美元,其中DAI包含1.14亿美元,占比84.3%,USDC有1,800万美元,占比13.4%。

报告:DeFi领域中约50%的黑客攻击与跨链桥相关:金色财经报道,根据Token Terminal的一份报告,DeFi领域中大约50%的攻击发生在跨链桥上。在过去两年的时间里,黑客利用跨链桥上的漏洞盗取超25亿美元。与其他安全漏洞相比,这个数额是巨大的,比如在此期间的DeFi借贷黑客攻击(7.18亿美元)和去中心化交易所的漏洞(3.62亿美元)。

Immunefi首席执行官和安全专家Mitchell Amador解释说,DeFi领域的一些开发者缺乏必要的知识来保护这种复杂的机制。Amador称:“许多开发者通过简单地复制和粘贴其他项目的代码来启动项目。当其中一个项目有漏洞时,其他项目通常也有这个漏洞。开源智能合约,由于所有人都可以看到和访问,很容易吸引黑客研究它们,发现它们的漏洞,并利用它们。”(Cointelegraph)[2022/10/20 16:31:25]

Fantom链上DeFi总锁仓量突破58亿美元,创历史新高:1月4日消息,据DefiLlama数据显示,当前Fantom链上DeFi总锁仓量达58.4亿美元,创历史新高。目前,Fantom链上DeFi总锁仓量低于以太坊(1588.4亿美元)、Terra(190.4亿美元)、BSC(164.3亿美元)、Avalanche(120.9亿美元)、Solana(115亿美元),公链中排名第6位。[2022/1/4 8:24:18]

数据:过去三个月至少36个DeFi项目总计获1亿美元资助:12月4日消息,过去三个月里,已确认至少36个DeFi项目得到了资助。总共约有1亿美元被分配给了这些项目,平均交易规模约为300万美元。而在这些投资中,最主要的趋势之一(占到所有投资交易的25%)是为那些不是建立在以太坊协议之上的DeFi应用程序提供资金,或者是为其他协议提供可互操作性的跨链项目。(The Block)[2020/12/4 14:02:21]

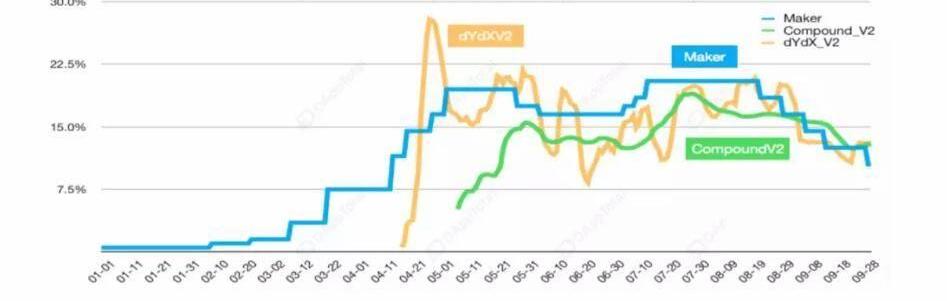

一、借贷平台借款利率趋于一致,套利空间缩小

自08月份以来,Maker的借款利率从20.5%的高点,经过了5次调整,并于09月底调整至10.5%,而且最新一轮至8.5%的投票也已经开始。有趣的是,如下图数据所示,在Maker连续下调借款利率的同时,CompoundV2、dYdX_V2的借款利率和Maker逐渐趋于相近,不难看出,Maker作为DeFi借贷市场的“中央银行”,对借贷市场其他“商业银行”的市场调节作用有所显现。

AOFEX今日DeFi流动性挖矿收益已发放,OT现报价15.48AQ:据官方消息,AOFEX自启动抵押平台币OT参与DeFi流动性挖矿活动以来,已成功启动四期并稳定运行,第二期(UNISWAP)挖矿活动今日已实现年化收益率为58.35%。

AOFEX将持续为用户筛选优质流动性挖矿项目并实时监控,用户抵押OT即可参与。

AOFEX数字货币金融衍生品交易所,旨在为用户提供优质服务和资产安全保障。[2020/10/6]

回看07月份Maker利率高位时的市场情况,Compound和dYdX的利率和Maker存在较大差距,敏锐的投资者就看到了当中存在的套利空间。一种可能,用户会选择从Compound等平台借出DAI然后还至Maker等于以较低成本归还了DAI,还有一种可能,用户会选择从Maker借出DAI然后放进存款利率较高的Compound实现套利。不过,随着Maker的连续下调利率,三个平台的利率差也逐渐缩小,这对用户而言,可套利空间也越来越小。

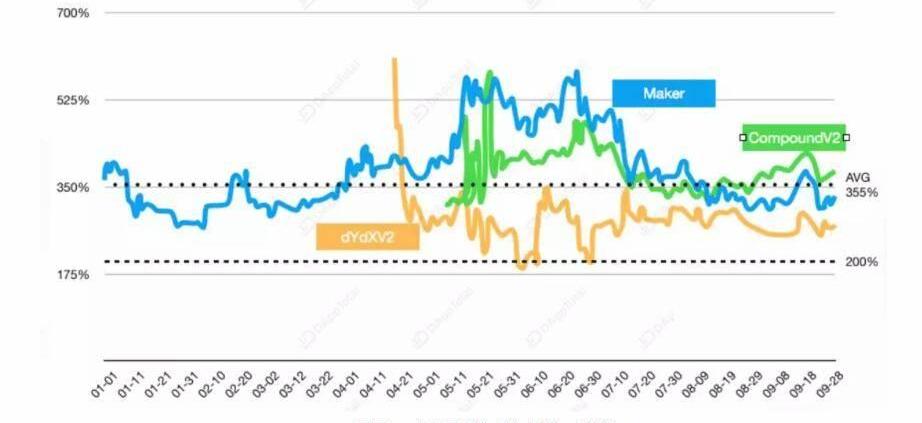

二、借贷市场资金使用率较低,易受行情波动影响

据DAppTotal数据显示,在所有已锁仓数字资产当中,ETH有6.21亿美元,占总锁仓价值的61.6%,是目前DeFi平台中最大的锁仓资产。这样一来,在经历行情大跌的情况下,整体市场锁仓价值相应出现大幅波动,严重时会导致部分用户资不抵债,造成大量清算订单情况。

09月25日当天,仅Maker单一平台就产生了632万美元的清算订单,这无疑会给参与抵押借贷的用户带来较大的压力。通常情况下,为了减少行情波动产生的直接影响,借贷平台都会以较高的资产抵押率来保证平台的健康运转。如下图数据显示,DeFi借贷平台的抵押率平均值在355%左右,这固然会给借贷平台带来一定的稳定性保障,但侧面也看也难免存在用户资产使用率较低的问题。

显然,要提升整体DeFi借贷市场的资金使用效率,就得做好对冲行情波动风险的应对机制,目前行业在做两方面的努力:

1、做多抵押资产,通过更多价值数字资产的加入来降低单一资产波动造成的影响,Maker上线多抵押DAI的用意正是如此;

2、做流通性桥接,前不久InstaDApp完成了一轮融资且上线了Bridge桥接产品,目的正是为了提高借贷平台之间的流动性,进而通过市场自有的调节机制来实现相对稳定。

摘要:过去24小时,恒星币和瑞波币带动大盘有所回升,场外资金流入明显放缓,其他主流币以横盘为主.

1900/1/1 0:00:00比特币算力已达100E,枯水期即将来临,这会是高算力、低功耗矿机登台,老矿机战死沙场的节骨眼吗?当比特币迎来高算力矿机时代,挖矿这门生意还赚钱吗?10月17日晚.

1900/1/1 0:00:00一份Gartner的报告称,2025年区块链的商业增值服务将超过1760亿美元,然后将在2030年超过3100亿。毫无疑问,越来越多企业采用区块链技术来为提高线上业务的安全性、及时性和可拓展性.

1900/1/1 0:00:00前言:本文主要分析了美国企业债跟比特币价格之间可能存在的关系。作者认为美国企业债存在一定的风险,而一旦企业信贷出现危机,那么资金为了避险会流向安全资产类型,例如黄金等.

1900/1/1 0:00:00原标题:《数字货币专家王林曦:对脸书的Libra,为何支持和反对的声音都如此强烈》中国经济周刊-金台资本组记者王雨菲作为硅谷的风向标,全球最大的社交媒体脸书拥有月活跃用户数量超23亿.

1900/1/1 0:00:002020年1月,新的区块链法律将在列支敦士登生效。根据这些法律,公司和企业将可以用一种直接的方式标记任何权利以及任何资产。这样一来,就不再需要复杂的解决方法和对10年历史进行牵强附会的解释.

1900/1/1 0:00:00