去中心化金融 DeFi 主要的叙述之一是,鉴于 DeFi 的高收益,普通人将不得不将其法币转移到 DeFi 领域。从经验上看,这是事实——如今 Compound 协议上稳定币的贷款利率为 APY 10% 以上,并且 DeFi 领域内还存在不少 APY 为 50% 至 200% 的挖矿机会。要知道,在现实世界中,多数银行给客户提供的存款利率不高过 1%。

但是当普通人第一次听到这种收益数字时,多数人是充满戒心而不是信心。「这一定是局!」收益率必须折射出一些隐性风险,即我们这些加密货币拥趸没有考虑在内的风险。这是一个合理的假设——智能合约风险很难量化,因此贷款提供方可能要求借款人提供高利率以补偿这种风险。

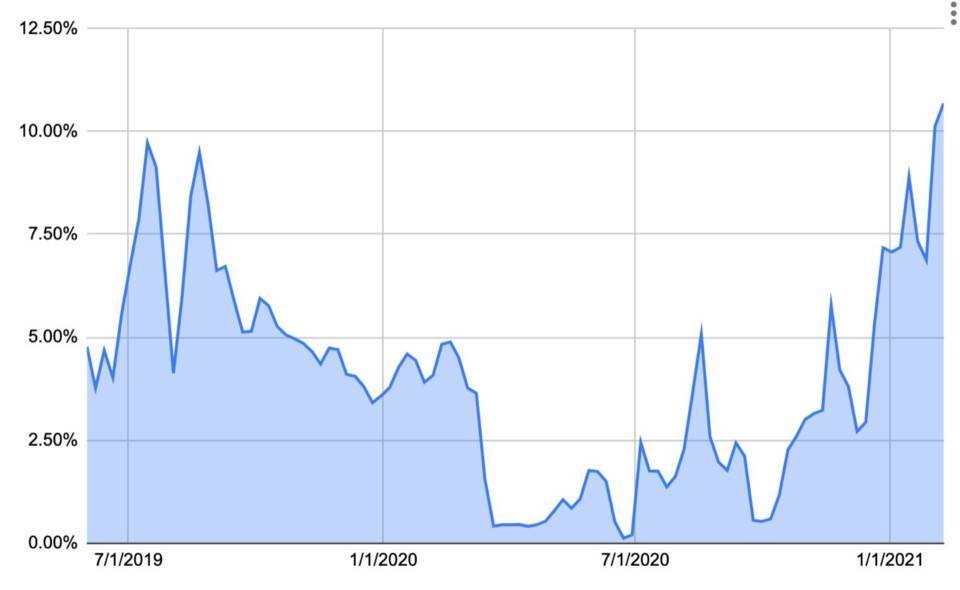

USDC 在 Compound 协议中的历史贷款利率

Polygon链上DeFi协议总锁仓量为16亿美元:金色财经报道,据DefiLlama数据显示,目前Polygon链上DeFi协议总锁仓量为16亿美元,24小时增加1.04%。锁仓资产排名前五分别为AAVE(4.45亿美元)、Quickswap(1.77亿美元)、Balancer(1.66亿美元)、Uniswap V3(1.1亿美元)、Curve(0.74亿美元)。[2023/1/30 11:35:57]

看一下 USDC 在 Compound 协议中的历史贷款利率,可以看到这些年来,贷款利率从 - 1% 一路飙升至 10% 以上。而这一协议中的智能合约风险没有发生任何实质的变化,这表明:高利率可能更多受到需求驱动而不是供应。

现在我们已经弄清楚了,为什么借款人愿意支付如此高的利率来借用加密资产?

更深入谈一下,借出资产只是人们获得收益的方法之一。要真正了解收益来自哪里,我们首先需要认真考虑货币的增长方式,以及为什么可以将钱投入某些东西而获得报酬。我认为,收益来自四类:借款需求、风险交换、服务提供和股权增长。

DeFIL 联合发起人Marvin :首个FIL矿池与DeFi相结合的去中心化平台DeFIL将助力Filecoin生态发展:据官方消息,2021年05月06日晚,由Gate.io主办的直播专访节目《酒局币赴》邀请到DeFIL 联合发起人Marvin直播分享近期最新发展。直播期间Marvin与Gate.io立春就DeFIL及其相关事项进行了探讨与交流。

Marvin表示,DeFIL(全称Decentralized Finance of Filecoin)是基于以太坊开发的一个DeFi借贷平台,致力于打造一个FIL矿池与DeFi相结合的去中心化平台,主要目的是增加Filecoin的流动性,服务FIL矿工和FIL持有者两类人群。普通的FIL持币散户也能低门槛参与,并且投资者还有多重DeFIL的参与方式来享受高收益。

在未来,除了拓宽生态边界,DeFIL还将推出更多功能,从投资者需求出发,全方面优化升级,包括在功能开发、经济模型、社区治理等方面,链上交易速度和 UI 优化。此外,DeFIL还会与更多的资源机构以及社区合作,将 DeFIL的价值理念带入整个到 Filecoin生态中,助力Filecoin的生态发展。[2021/5/6 21:30:45]

本文将逐一详细剖析,以真正了解 DeFi 的收益。

DeFi 概念板块今日平均跌幅为0.39%:金色财经行情显示,DeFi 概念板块今日平均跌幅为0.39%。47个币种中18个上涨,29个下跌,其中领涨币种为:FOR(+18.32%)、MKR(+18.15%)、SUSHI(+15.62%)。领跌币种为:AST(-13.37%)、IDEX(-11.21%)、YFV(-8.89%)。[2021/4/13 20:12:39]

收益最显而易见的来源是自然存在的借款需求。企业需要借入资产来购买资本商品,银行需要短期贷款来为其活动(回购市场)提供资金,个人可能需要贷款来支付大学学费。由于存在这种自然的借款需求,借款人和贷方的市场开始形成,这些贷款也被定价——一个人对借款的需求就是另一个人的收益。

展望未来,正是因为这种自然的借款需求一直保持在非常基本的水平,这种收益率几乎永远不太可能枯竭。

自然存在借款需求的另一个原因是,人们渴望杠杆。正如某些人的说法:「杠杆是一种*****」。

了得资本宣布成立千万美金级DeFi基金:近日,了得资本宣布成立千万美金级DeFi基金,专注DeFi领域优质项目投资,并且邀请行业顶级合作伙伴参与,了得资本将充分发挥自身品牌和专业优势,结合合作伙伴的资源优势,助力项目成长共赢。

了得资本是最具影响力的区块链投资机构之一,近期参与了多个围绕各公链开展的DeFi生态项目,这些项目和协议将在新一轮的市场行情和风口中助力区块链生态,提升链上资产和服务多样化,成为投资DeFi最积极的机构之一。

了得Defi基金目标投资20个优质Defi项目,并联合伙伴深度做好项目投后服务。[2020/8/11]

对资产极度看涨的投资者可能希望借入现金购买更多资产,尤其是如果他们预计资产增速将大于为借款所支付的利率。在 DeFi 领域中这一点非常清楚。dYdX 和 Alpha Homora 等平台的贷款利率在所有 DeFi 协议中属于最高水准,因为这些平台为借款人创建了非常简单的方式,使借款人将借来的这些资产用于杠杆头寸。

DeFi中当前锁定402.2万ETH 占ETH总供给的4%:数据显示,DeFi当前锁定资产中有402.2万ETH,占ETH总供给的4%,再创被锁ETH数量新高。(Trustnodes)[2020/7/24]

要创建高收益产品,需要激发大量的借款需求,而投资杠杆是当前市场环境下刺激借贷的最佳方法之一。

收益的另一个来源是通过风险交换,与借款需求产生相交。这里最简单的例子是保险。

如果 Alice 希望获得一种财务上的保护,如果她卷入了某个事故可以获得赔付,因此她愿意为此向 Bob 支付一定的费用。本质上,Alice 和 Bob 正在彼此交换风险,而 Bob 因承担该风险而获得了一定的收益。

风险交换的另一个突出示例是通过期权合约。期权购买者愿意为保护自己免受资产价格大幅度波动而支付溢价,而期权卖方则由于处于交易的另一端而获得了一些收益。

DeFi 领域中交换风险的新方法之一是通过风险分级 (tranching)。诸如 Saffron Finance 之类的协议会吸收现金流,并将其分成不同的部分——风险级别为 Junior (初级,即风险最高)部分从现金流中获得的回报份额较大,但必须承担现金流损失的风险,而高级 Senior 部分则获得的现金收益较低,但其在现金流中的投入是保底的。

从本质上讲,Junior 和 Senior 级别资产正在互换风险,而它们归根结底是具有不同风险的收益机会。

这些风险交换合同在传统金融中是一个巨大的市场,因为在不同的个人 / 机构固有地具有不同的风险特征,在这一事实的驱动下,始终存在风险交换的内在需求。

因此,从长远看,我猜测这也将成为 DeFi 收益的主要来源之一。

一个不那么直观的收益来源是:你可以利用资产提供服务来赚钱。例如,货币兑换商可以收取费用,因为他们使用自己的资产来提供服务。在兑换商情境下取得收益的原因是:提供了两种货币之间交换的便利性。

另一个例子是 ATM——机器内存有现金,使客户可以立即从银行帐户中提取资金来购买商品和支付服务费用。ATM 是一项服务,客户愿意为此付费。

在 DeFi 情境中,为自动做市商 AMM 提供流动性可以归属这一类赚取收益类别。通过将资产提供给 AMM,可以有效地向想要交换资产的用户提供服务。以 Uniswap 协议为例,每发生一笔交易,流动性提供者 LP 收取 0.3% 的补偿。

只要我们预计对这些服务的需求会随着时间一直持续存在,那么我们也可以预期:它们各自的收益将持续存在。

但是,提供这类服务有其自身的风险,具体来说就是向 AMM 提供资产可能遭遇「无常损失 (impermanent loss)」。从长远来看,如果对冲这些风险的成本足够低于从提供服务中获得的收益, 为 AMM 资产提供流动性将是一项积极的收益举措。

「收益」的另一个来源来自股权增长的价值。假如你在种子期将钱借给 Uber 以换取该企业的股权,这笔投资的收益将是惊人的,主要是由股权价值的增长所驱动。

如今 DeFi 的大部分高收益是由股权(加密资产)的增长所驱动的。例如,当你在 Compound 上进行挖矿时,你实际上是把钱借给该协议,并获得免费股权(免费的 COMP 代币)。因此你可以从贷款资产中获得基本收益(来自自然的借款需求),另外还赚到了 COMP 代币升值的「收益」。

由于 DeFi 资产目前正处于高速增长阶段,因此你所看到的多数疯狂的收益数字都来自股权增长。

许多 DeFi 协议将这一途径视为吸引用户使用其协议的短期方法。他们希望通过免费提供股权来赢得一大批用户。因此,目前资产所有者的主要策略是「收益耕种」,即免费拿到这些股权激励,并祈祷这些资产的价值上升,从而使自己的整体收益一飞冲天。

目前尚不清楚这种收益来源是否会长期持续。一旦协议意识到,为获取用户而发放的股权激励措施得不偿失,则可能会关闭这些激励措施。

DeFi 未来赚取收益的主要策略很可能来自其他三个因素之一的驱动,而不是股权增长。

随着 DeFi 生态系统的成熟,以及沿 S 曲线的发展,我们可能会看到收益率从荒谬的 1000% APY,下降到更「正常」的水平。随着时间的流逝,股权激励措施可能会减少,并且资产将脱离其高增长阶段。在未来,随着人们设计出可以提高收益率的更复杂的金融产品,我预期在风险交换板块会看到更精巧的产品设计。

原文作者:Julian Koh,提供结构化产品的 DeFi 协议 Ribbon Finance 的创始人

标签:EFIDEFDEFIFILvelodromefinance币开盘价预测defi币价格涨跌原理去中心化金融defi是干什么的FIL币和LINK币哪个好

Avalanche Labs总裁John Wu和Waves Associations的战略顾问Sten Laureyssens在2月4日举行的每周Hub采访活动上对Cointelegraph C.

1900/1/1 0:00:00原标题:数字人民币优化我国货币支付体系从2014年着手研发工作到2020年进行公开测试,中国版的法定数字货币即数字人民币渐行渐近。这既是货币形态演变的必然趋势,也是数字经济发展的内在需求.

1900/1/1 0:00:00北京时间2月8日晚,就在特斯拉因连续质量问题遭到中国五部委约谈的几个小时后,特斯拉以惊人的方式震惊加密货币行业。它宣布购买了15亿美金的比特币,并表示未来将支持比特币支付.

1900/1/1 0:00:00原标题:干货 | Eth1.x 术语表(上)数据区块链历史见证数据节点类型即以太坊协议所定义的 Header 对象.

1900/1/1 0:00:00全美历史最悠久的银行正在大举进入加密货币领域。 据《华尔街日报》报道,纽约梅隆银行周四表示将代表其资产管理客户持有和转移比特币及其他加密货币.

1900/1/1 0:00:00金色财经报道,2月8日,全国金融标准化技术委员会发文介绍了数字身份、加密货币和LEI,金标委引用的是LEI Worldwid发布的关于全球法人身份识别编码LEI的介绍.

1900/1/1 0:00:00