上半年,DeFi无疑是行业风口之一。不少观点认为DeFi是以太坊智能合约的最佳应用,甚至是区块链的最佳落地场景。借贷、去中心化交易所和稳定币基本构成了DeFi的“三驾马车”,其中,借贷市场的发展尤其引人注目。

根据DEFIPLUS的统计,截至8月6日,借贷市场的总锁仓额约为4.61亿美元,相较于今年1月1日的2.62亿美元上涨了约75.95%。DeFi借贷产品在今年已经实现了巨大的发展。但近日,有媒体报道以太坊上主流借贷产品之一Dharma锁仓额骤降74%,用户无法提币,这为DeFi的强势发展蒙上了一层阴影。

市场是否过度解读了Dharma锁仓额下降的现象?DeFi借贷产品的真实现状又是如何??PAData选取了以太坊上的五个主流借贷产品——MakerDao、Compound、Dharma、dY/dX和NuoNetwork,通过其链上借贷资产的余额变化和交易行为趋势来观察当下Defi借贷产品的现状。

整体锁仓额下降DAI是贷出最多的资产

根据DEFIPLUS的统计,虽然截至8月6日的总锁仓额已经达到4.61亿美元,较今年年初上涨了约75.95%,但实际上,整个借贷市场的锁仓额从今年6月27日创下6.02亿美元高点后,一直呈下降趋势,目前已经下降了约30.59%。

区块链数据分析平台 Dune Analytics 推出 Dune Engine V2:金色财经消息,区块链数据分析平台 Dune Analytics 推出 Dune Engine V2,彻底革新了数据架构以使 Dune 更具性能和可扩展性。其中 Dune 将能够更快地整合更多新的区块链网络,同时 Flashbots 集成只能通过 V2 实现,改进的数据管道和工具也将首次支持用户生成的仪表板。[2022/5/31 3:52:21]

从锁仓资产的配置来看,总体而言,ETH的锁仓数量在下降,而DAI的锁仓数量在上升。

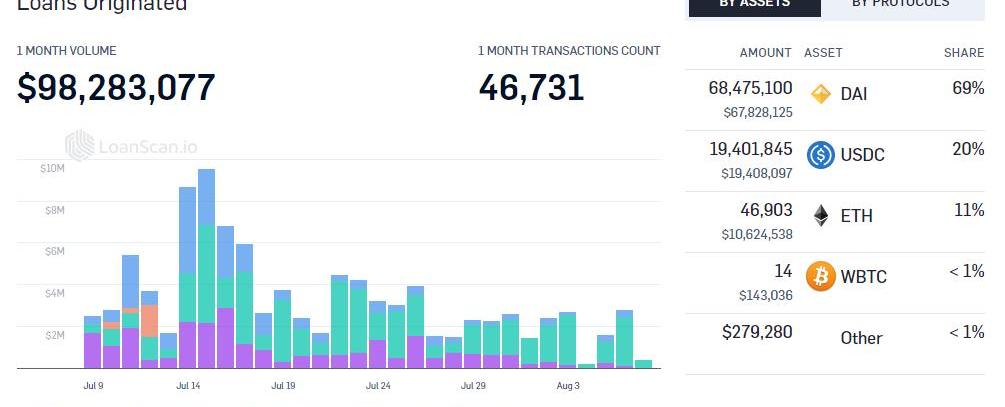

但如果换算成美元计价,那么ETH依然是目前锁仓额最多的资产。?根据LoanScan的贷出统计,截至8月7日,Maker、CompoundV1/V2、Dharma和dY/dX最近一个月的贷出总额约为9828万美元,交易次数约为4.67万次,平均每笔贷出约为2103美元。

链上数据分析工具Nansen新增支持Arbitrum:11月24日消息,链上数据分析工具Nansen新增添加对以太坊二层解决方案Arbitrum的支持,目前正在整合与Arbitrum相关的数据。此前Nansen已支持以太坊、币安智能链(BSC)、Polygon、Fantom,并计划明年一季度添加对Solana的支持。[2021/11/24 7:08:56]

从贷出资产类别来看,目前DAI是最主要的借贷资产,占贷出总额的69%,其次是USDC和ETH,分别占20%和11%,其他贷出资产,主要是指ERC-20通证,只占不到1%。DAI占主要贷出市场份额的可能原因在于,Maker在以太坊的借贷市场中占据了绝对主导地位,而Mkaer只提供DAI借贷。?另外,USDC是所有法币稳定币中借贷最多一个,顺利搭上了DeFi的顺风车。

MakerDao中国社区负责人潘超告诉PANews,这与其背后的Circle和Coinbase有关。

“USDC的发行方Circle和Coinbase有通常的美元兑换渠道、监管优势、信誉保障和100%准备金。其他的稳定币,如USDT风险较大,人们不愿意长期持有,且美元通道并不顺畅,而目前?DeFi的主要用户还是美元持有者。”

IBM推出开源工具,助力抗疫数据分析:近日,IBM开源数据和AI技术中心(CODAIT)推出了一个新工具包covid-notebooks,该工具包可帮助开发人员和数据科学家回答有关大流行的问题。covid-notebooks旨在帮助完成以下任务:获得有关爆发当前状态的权威数据,清除最严重的数据质量问题,将数据整理成易于使用Pandas和Scikit-Learn等工具进行分析的格式,以及构建一组初始的示例报告和图形。

IBM方面表示,处理好这些任务,开发人员和数据科学家就可以解放出来,专注于高级分析和建模任务,而不用担心数据格式和数据清理等问题。该存储库使用开发者友好的Jupyternotebook来涵盖每个初始数据分析步骤。(IT之家)[2020/6/30]

手握最多WETH?Maker是以太坊DeFi的“中央银行”

最开始,以太坊上的DeFi借贷产品主要以质押ETH为主,即使是在目前已经有了较大发展的市场格局中,份额占比最大的Maker也仅提供ETH质押。但是加密世界的借贷往往涉及两种代币,在以太坊上最广泛的代币形式是ERC-20代币,而以太坊的原生代币ETH却不符合ERC-20标准。于是为了实现ETH和ERC-20代币的快速交易,需要将ETH包装成符合ERC-20标准的代表,这就是WETH,包装的过程就是1:1映射,并需要支付Gas费。

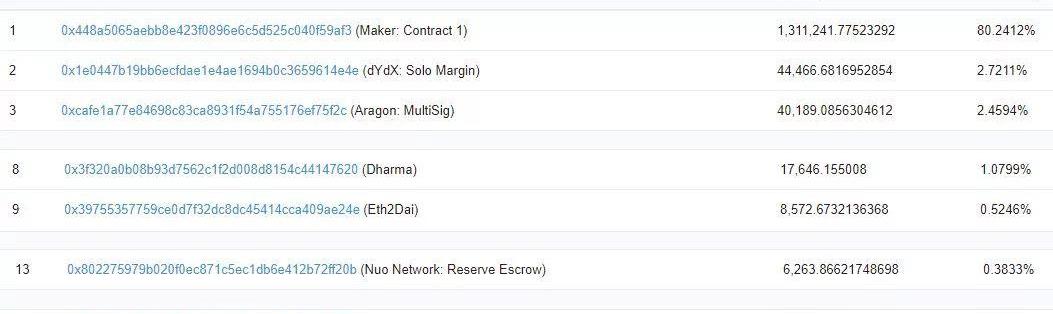

换言之,以太坊上所有与ETH借贷相关的产品都绕不开WETH,这也为市场观察DeFi借贷产品的真实现状提供了一个统一窗口,即可以通过观察各产品WETH的余额来观察锁仓量。虽然这并不是完全相等的,但趋势是一致的,即不可能发生WETH余额低于总锁仓量的情况。鉴于当前市场以质押ETH的Maker为主,而且主流借贷资产是以Maker中质押ETH才能获得的DAI,所以观察WETH的链上表现,相当于在源头观察整个以太坊DeFi借贷产品。?根据以太坊浏览器Etherscan的数据,截至8月7日,WETH的总供应量约为163万个,分散在约4.2万个地址中,总交易次数达到了约233万次。

现场 | Jason Cohen:数据分布式存储向黑客发起挑战:据CoinTime报道,Big Data Block 的CEO Jason Cohen在“数据分布式存储更安全”的主题演讲中表示,数据的分布式存储对黑客来说是个挑战,因为数据不只在一个地方存储,对于黑客来说攻击成为了一个数量游戏,他无法通过一个单一的安全漏洞对整体造成威胁。虽然仍存在风险,但仅限于非常小的数据集,黑客几乎无法攻击1000立的机器。[2018/8/27]

其中,Maker是目前WETH的最大持有者,共持有131万个,占总量的80.24%,远远高于其他DeFi产品。其次dY/dX,Dharma、Nuo、Compound分别持有2.72%、1.08%、0.38%和0.17%的WETH。?持有量如此悬殊基本上这可以视为Maker垄断了以太坊上质押ETH的借贷业务。潘超认为如果把Maker比作以太坊上的中央银行,给普通用户提供贴现借Dai窗口的话,那么?Compound等其他借贷产品就相当于商业银行,二级借贷Maker发出的Dai。Maker提供固定基准利率,Compound是灵活的拆借利率。

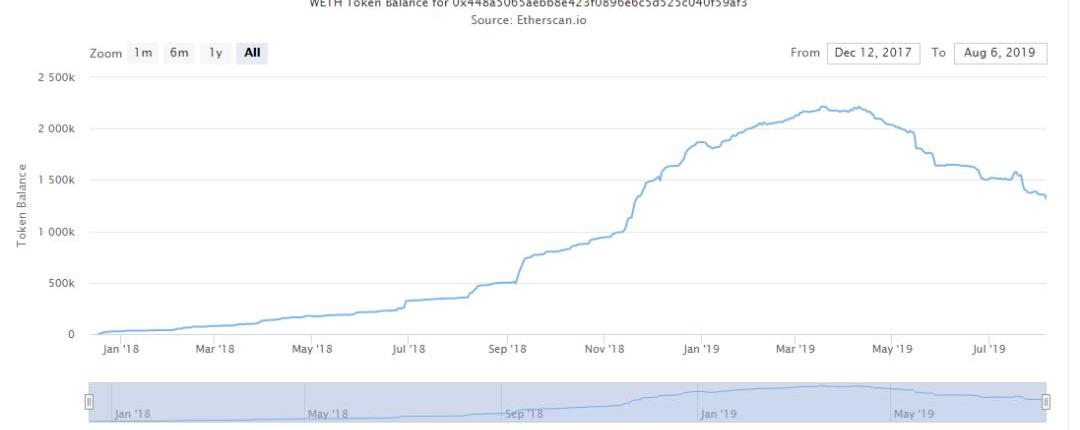

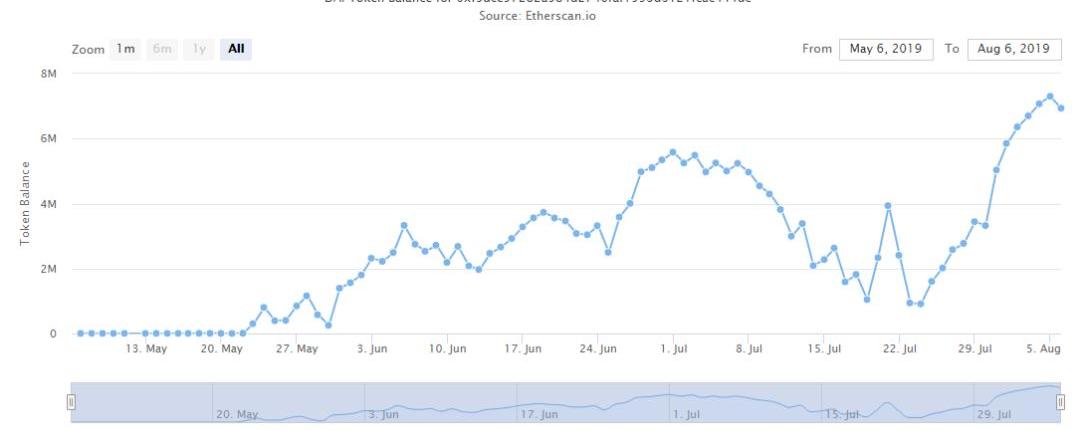

具体看每个产品的WETH链上数据,可以看到,Maker从四月份开始WETH的余额就下降了,大约从3月中旬的221万个下降到目前的131万个,降幅约为40.7%。对此,潘超回应道,“前几月由于借Dai的需求激增,Maker为了控制总供给量,平稳Dai的价格,提高了基准利率。所以有借款需求的人转向Compound等二级借贷市场,不直接向Maker借款。”但他预计,在Dai价格更加平稳后,Maker的基准利率会下降,届时Dai的借贷需求和金额都会增加。

动态 | 2017年度政府投资信息化交互数据分析报告:政府资金投资区块链相对较少:据中国新闻网报道,第二十二届中国国际软件博览会2日发布《2017年度政府投资信息化交互数据分析报告》,报告显示交易额最大的是物联网,增长速度最快的是大数据,人工智能政府投资力度明显在加大,区块链作为新兴技术则相对较少,在几百万的数量级徘徊。[2018/7/3]

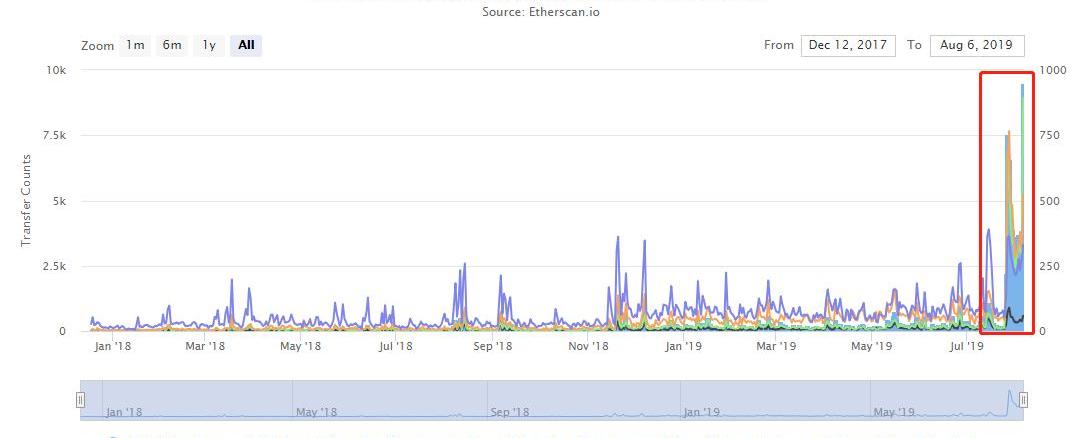

从WETH的交易次数变化可以看到,近期无论是总交易次数还是质押、贷款次数、发送和接收的新地址数都较7月下旬有了很大的增长。这意味着,近期Maker的参与者多了,但是人均借贷单价下降了。

这一点,与LoanScan近期监测到的MakerCDP金额相符合,新建的CDP金额基本小于1美元。这种异动可能与Coinbase的活动有关,根据theBlock早前的报道,自7月26日CoinbaseEarn推出的DAI活动已经推动了14000多个CDP创建,约为Maker所有CDP的40%。活动拉新效果明显,但日后的留存可能是留给Maker的一个考题。

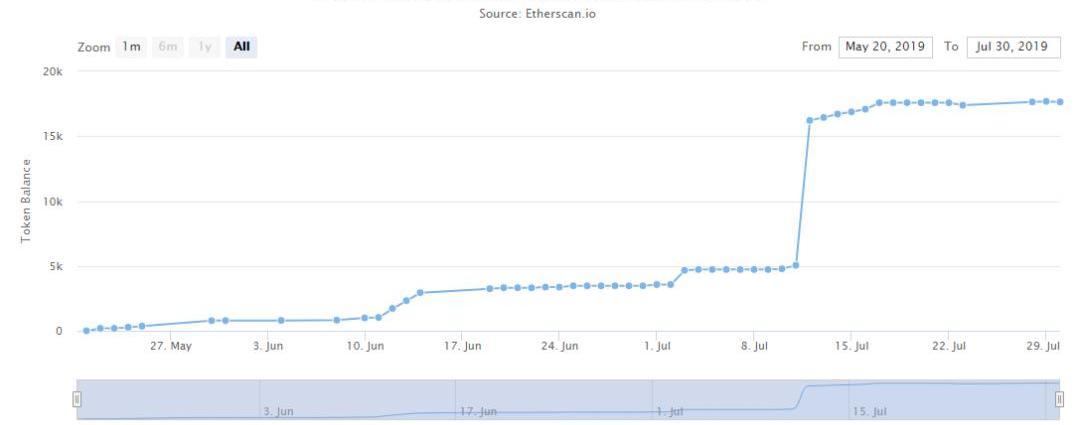

以太坊上另一大借贷产品Dharma早前被媒体报道锁仓资产骤降74%,8日Dharma决定暂停新存款和贷款,用户可以提现目前没有锁定的资金。从其WETH的余额来看,目前依然拥有17377个。

但Dharma在7月24-27日出现了“空白的4天”,完全没有链上记录。根据LoanScan的监测,Dharma最近一笔借贷发生于两周前,而此后用户则无法提币了。

DDEX市场负责人代世超表示,“Dharma就是P2P模式,是人工撮合借贷双方,这个过程可能等好几天。锁仓额骤降跟他们停止利率补贴有关,没有利率优势,再加上人工匹配效率低,大家就不愿意玩了。”但代世超也表示毕竟Dharma的创始团队比较优质,也有听说Dharma准备转向资金池模式,仍然值得期待。

另外,WETH余额比较多的借贷产品dY/dX和Nuo目前的余额量稳步增长,链上交易情况比较稳定。

ETH供需失衡稳定币DAI和USDC吃香?

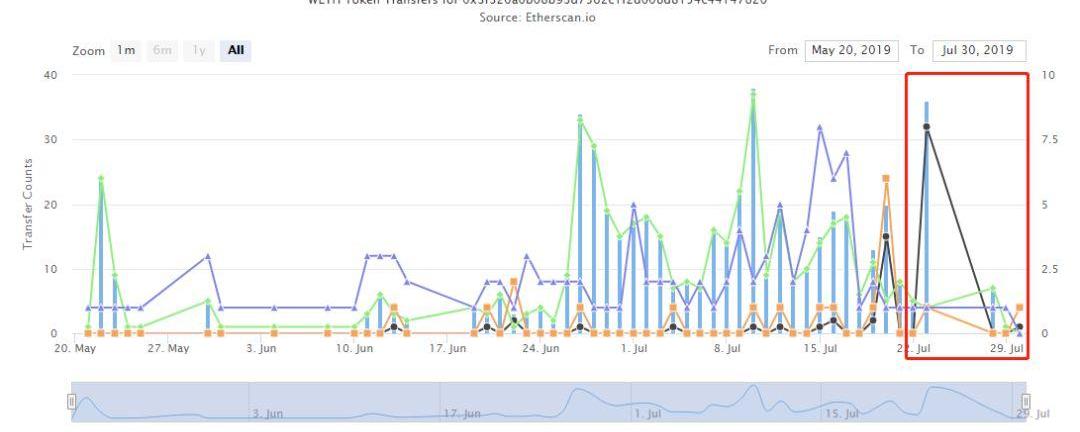

根据LoanScan的统计,Compound是目前市场上贷款额最多的一个平台,截至8月8日,其贷款额已约占整个市场贷款额的50%。但Compound的WETH余额很少,这主要与其采用cToken资金池模式有关,其目前的主要借贷资产已经不是ETH了。从其官网的统计来看,DAI和USDC是目前用户青睐的主要借贷资产,ETH的借款量很少,但是相反,在贷款端,ETH的供应量是最多的。

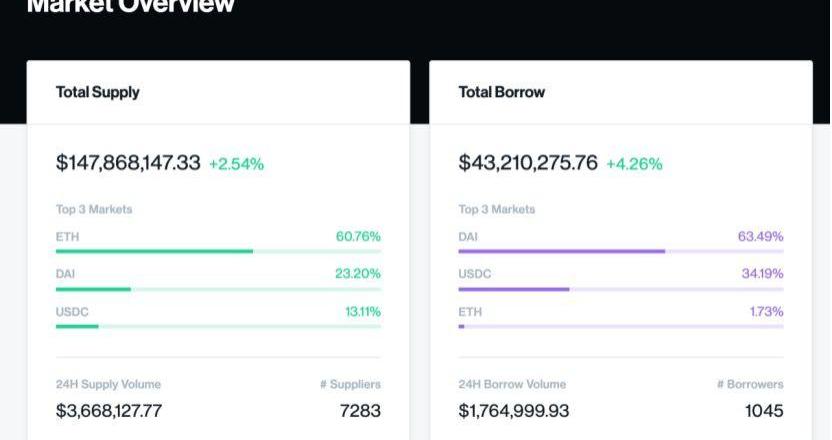

代世超表示,“资产供需量的差异只会影响利率,供应量多只能说明存钱挣利息的人多一些”。LoanScan显示当前CompoundV2中ETH的存款利息只有0.02%,远远小于DAI的11.94%和USDC的9.68%,而且ETH的存款利息和借款利息比最大。?如果详细考察Compound的DAI情况,根据各地址所有量排名,compounddai拥有692万个DAI,约占总量的9.11%,是所有地址中DAI余额最多的,而且地址内的余额一直在上升。?

而且Inbound的交易次数明显多于Outbound,这与总体的供需状况是相似的,也就是说不管是当前借贷较少的ETH还是借贷较多的DAI,都是存款挣利息的用户多于借款他用的用户。

CompoundUSDCoin的地址也表现出相似的链上情况。

根据代世超的观察,主要借贷资产变为稳定币DAI和USDC的一个主要原因是:

“ETH币价波动较大,借贷稳定币相当于将现金放在余额宝里赚利息,或者类似抵押美金贷款”。

来源:PANews

编者注:原标题为:以太坊DeFi借贷现状:Maker成“央行”用户理财需求旺

标签:ETHDAIMakerMAKEBETHERADAI币makerdao官网appMake Cities Great Again

几乎所有市场都会在某个时候经历泡沫,但并非所有泡沫都是一样的,其中一些泡沫往往会因为各种事件、炒作或对全球经济产生潜在影响而受到更多关注.

1900/1/1 0:00:008月12日,阿根廷比索兑美元日内跌幅扩大至30%,续创纪录低位。此外,同日阿根廷离岸票据暴跌,该国100年期债券在纽约下跌近27%,至1美元兑54.66美分;同日,阿根廷Merval指数跌幅30.

1900/1/1 0:00:00昨天,一个重磅消息让区块链圈沸腾了!8月18日,《中共中央国务院关于支持深圳建设中国特色社会主义先行示范区的意见》发布,提出“支持深圳高举新时代改革开放旗帜、建设中国特色社会主义先行示范区”.

1900/1/1 0:00:008月18日,《中共中央国务院关于支持深圳建设中国特色社会主义先行示范区的意见》发布。其中第五条当中提到了一句,“支持在深圳开展数字货币研究与移动支付等创新应用.

1900/1/1 0:00:002019年6月份,互联网巨头Facebook发布了一份名为《Libra》的白皮书。白皮书中写道,Libra将使用一篮子法定货币作为资产储备,而Facebook的使命则是“为数十亿人建立一套简单、.

1900/1/1 0:00:00据DataTrekResearch的联合创始人表示,目前的全球不稳定使得比特币成为一种受欢迎的避险资产.

1900/1/1 0:00:00