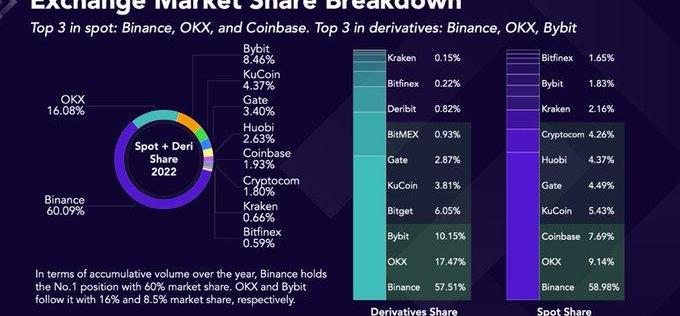

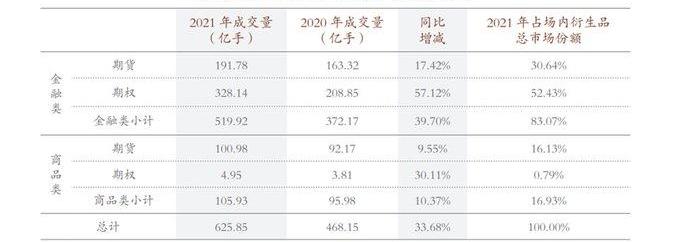

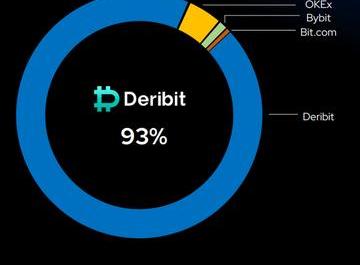

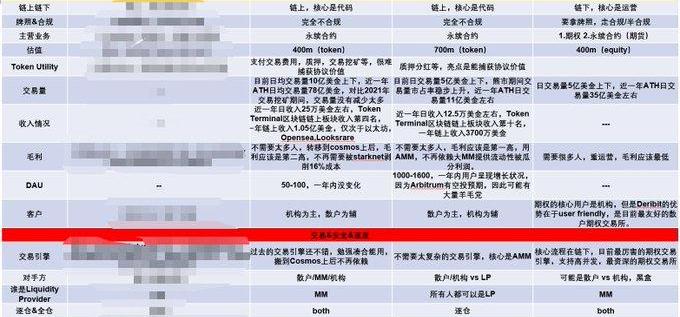

在CEX中,Binance+Ok+Bybit占据了链下衍生品的绝大部分市场。以期权为最大卖点的Deribit在衍生品市场中仅占据了0.82%的交易量,但是其在期权细分赛道中占据了93%的市占率。

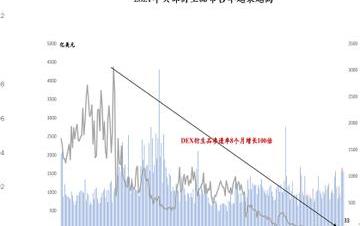

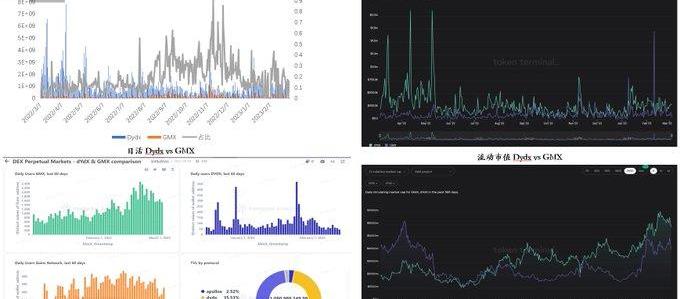

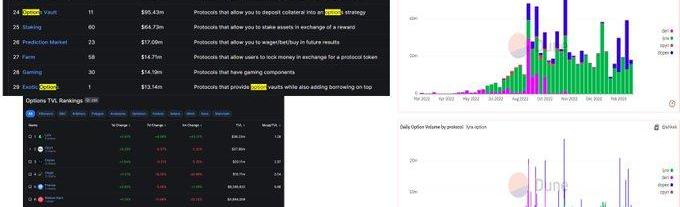

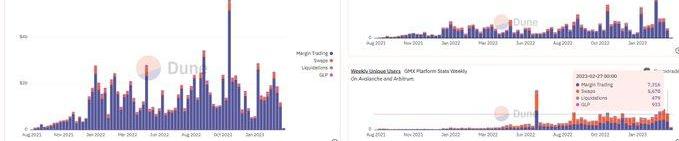

?在Dex中,GMX和dYdX占据了链上衍生品交易市场的绝大部分市场。GMX花费一年时间,开始慢慢蚕食dydx交易量。

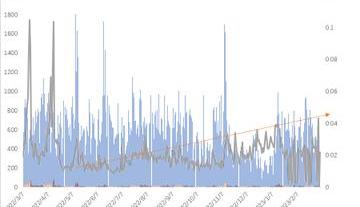

链上衍生品市占率正在提升

?从2021年2月-2023年3月数据来看,头部衍生品的市占率越来越高,市占率逐渐从原来的0.033%增长至近4%。

?注:2023年渗透率产生大幅波动源自于dydx部分天数数据缺失,可能由于系统维护等原因。

CME“美联储观察”:美联储5月加息25个基点的概率为67.4%:金色财经报道,据CME“美联储观察”:美联储5月维持利率不变的概率为32.6%,加息25个基点至5.00%-5.25%区间的概率为67.4%;到6月维持利率不变的概率为28.8%,累计加息25个基点的概率为63.3%,累计加息50个基点的概率为7.9%。[2023/4/12 13:57:58]

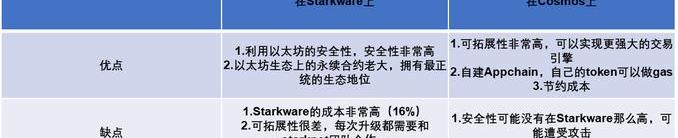

nDydx是2021年建立在Starkware上的订单薄永续合约交易所。Dydx通过starkware自建了Appchain,用户登录Dydx只需链接钱包,随后将资金充值进appchain网络中即可使用。用户开仓关仓时,matcher会匹配订单,sequencer排序,随后将结果上链。除了需要交少许Gas费用,大部分体验和CEX一样

nDydx能在2021年下半年爆火,是因为采取交易挖矿,即发token以激励用户在该协议进行交易;对于提供流动性的做市商,将给予更大程度的优惠。因此dydx交易量以及日活在交易挖矿期间大幅增长,流通市值也达到近15亿美金,现在市值在3.7亿美金左右。但是交易挖矿不是长久之计,印钞机终有停止印钞的一天

路透社:律师因不信任巴哈马政府拒绝分享与FTX有关的Slack、Google和AWS账户与数据:12月15日消息,FTX 巴哈马业务 FTX Digital Markets 清算人已要求美国破产法官 John Dorsey 允许他们访问与 FTX 有关的 Slack、Google 和 AWS 账户和数据。不过 FTX 律师 James Bromley 要求 John Dorsey 拒绝这一请求,并称巴哈马政府此前已经从 FTX Digital Market 的清算人那里获得了信息,并利用这些信息从 FTX 中吸走了数字资产。

James Bromley 表示,这是危险的信号,我们不信任巴哈马政府。目前美国破产法官 John Dorsey 已要求 FTX 律师和 FTX Digital Markets 清算人双方要么寻找调解人,要么准备在 1 月份的法庭听证会上出示证据。[2022/12/15 21:46:57]

2022年6月Dydx宣布出走,V4版本脱离Starkware,使用CosmosSDK搭建自己的Appchain。Dydx的传统orderbook模式到目前为止运行顺利。但是在交易量和用户大幅增长的交易挖矿阶段,dydx已经显示出一些卡顿。

如dydx官方所言:“我们开发的每一个L1/L2的问题是它们都无法达到较高的吞吐量。现有的dYdX产品每秒处理约10笔交易,每秒处理1000笔下单/取消,目标是将上述交易扩大更大的量级。”相对于binance的交易体验来说,以dydx为代表链上交易所还是不够丝滑,且Starkware需要收取交易佣金(15%左右)

Kraken:对其他加密业务的全部敞口约为100万美元:11月17日消息,加密交易平台Kraken发推表示,其对其他加密业务的全部敞口约为100万美元,这只是其他场所OTC柜台余额的总和。Kraken称其托管和质押服务由自己运营,并且本周一直在和传统银行合作伙伴进行沟通,对他们的偿付能力“有信心”。

此前消息,Kraken表示其没有Alameda Research的敞口,但却持有近9000枚FTX的原生代币FTT。[2022/11/17 13:16:49]

利用CosmosSDK,dydx可以自建Appchain。在未来cosmos上,dydx每个验证器将运行一个内存中的orderbook,每个验证器存储的订单簿最终彼此一致。在实时基础上,订单将通过网络匹配在一起。由此产生交易然后提交到链上的每个区块。这允许dYdXV4具有极高的订单簿吞吐量,可能是现在100倍的吞吐量

此外dydx为代表的layer2appchain存在过度中心化的问题。即dydx在每次出块时依赖唯一的sequencer,sequencer可以肆意排序区块从此赚取MEV。但是利用Cosmos的验证器集,能够解决去中心化问题

nGMX的模式更类似于AMM,即所有LP共同承兑+预言机喂价的模式。在这里不再需要大量的传统做市商,LP们只需要把ETH/BTC/USDC等token存入LP池中即可。不同于dydx/gravity/cex的欢乐豆模型,即做市商提供U作为流动性,用户开仓用U等抵押品购买contract而不是physicaltoken;GMX是有physical交易的AMM。

比特币全网未确认交易数量为1330笔:金色财经报道,据BTC.com数据显示,目前比特币全网未确认交易数量为1330笔,全网算力为262.63 EH/s,24小时交易速率为3.17交易/s,目前全网难度为35.61T,预测下次难度上调3.66%至36.91 T,距离调整还剩2天6小时。[2022/10/22 16:35:03]

假设预言机此时投喂的ETH价格是1000U一个,用户用1000U保障金开10倍杠杆,那么用户就需要从池子中再借入9000U,够买池子中的10ETH,所有过程上链,用户付一笔gas完成上述流程。平仓时假设预言机投喂的ETH价格是1100U一个,那么用户将1100U*10的ETHSwap给池子内的LP,用户盈利所有LP池亏损。

GMX做散户,高日活,高市值,低收入dYdX做机构,低日活,低市值,高收入

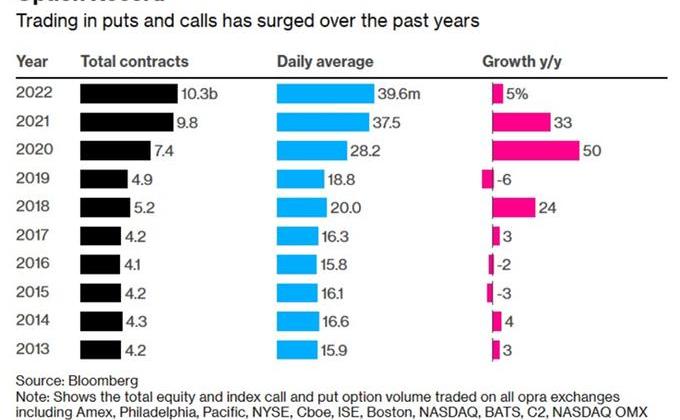

北美传统期权市场在整个2020年迎来较大增长。不同于2020年以前期权市场的增长是由传统机构推动,2020年美股期权市场的核心增长是来源于散户。疫情导致失业/停工/放水,大量散户投资者涌入Robinhood、Schwab和Etrade等交易平台,使得股票交易活动升至历史新高。

Robinhood提供的数据显示,2020Q1新增股票交易账户300万个,用户平均年龄为31岁,其中半数用户没有任何投资经历。随后风险更高、杠杆更高的期权投资更加火爆,2020/2021/2022年期权交易量大量增长。

Alchemy收购教育初创公司ChainShot:金色财经报道,Web3开发者基础设施初创公司Alchemy于去年2月完成了2亿美元的C1系列融资,刚刚首次收购教育初创公司ChainShot,该公司为web3开发人员提供编码训练营。(techcrunch)[2022/8/25 12:48:40]

根据目前访谈结果来看,Bybit/Okex/Binance从2022年Q3Q4开始着重发展期权业务。核心是因为在市场不好的情况下,现货/合约已经很卷了,但是期权市场暂未开发完全,并且期权市场的利润率比现货/合约还要高,因此上述三家交易所开始做大期权市场+蚕食deribit市场份额。

他们拓展期权的核心逻辑就是:1.看到了北美传统金融期权市场的大规模增长2.这部分增长来源于散户3.如果crypto市场越做越大,这部分在美股炒期权的riskseeker会慢慢来币圈炒币炒期权4.对标传统金融,crypto期权市场增量空间非常大5.Deribit不应该一家独大

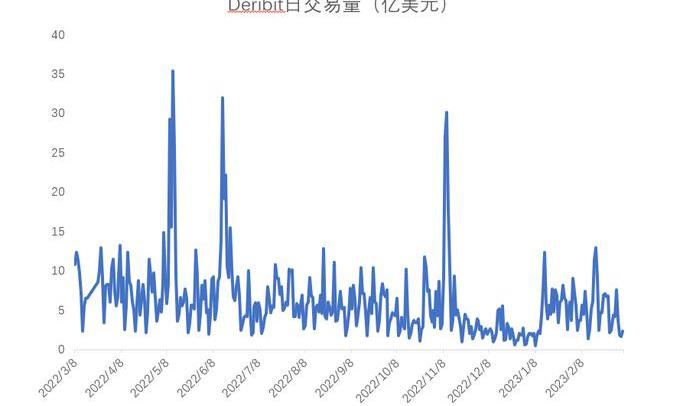

在CEX中,Deribit一家独大,2022年估值4亿美金,日交易量在5亿美金上下波动,巅峰日交易量达到35亿美金。?做期权不同于现货和衍生品,专业的optiontrader需要一整套期权管理工具。例如在UBC/GS的optiontrader是有专门的期权看板来辅助trader下单和判断。

这套期权管理工具需要20-30个懂trading的码农们大概一年的工作量才能落地,将很多专门的期权做市商和交易机构挡在了optiontrading的门外。Deribit做了一两年才将期权的infra做的相对完善,此外,Deribit的风险模型做出了16种,但是相对于传统金融的32种风控模型,Deribit还是落后传统金融30-50年

相比于Deribit的日交易量在5亿美金,链上期权市场的每日交易量不到500万美金,其采取的多是Vault+AMM模式,与其说是为专门的trader使用,更不如说是包装成理财产品,吸引Farmer进行farming。并且要在现在的公链上做Orderbook的期权,由于需要高并发性+性能,因此现在的Infra其实并不完善。

复盘目前起量的两个去中心化衍生品交易所的起量路径。?dydx起量的原因来源于交易挖矿+大牛市。2021年7月Dydx开启交易挖矿,时间非常正确,处于狂暴大牛市状态中,并且dydx获得了一众投资人支持。因此从2C角度来说,散户会认为dydx的交易挖矿会带来很高的空投,因此转战dydx开始交易挖矿。

Dydx拥有不错的做市商在链上进行做市,能够保证流动性和深度的同时,给予MM更低的Maker/Taker费率,保证深度和交易量。在天时地利的情况下,dydx在2021年年底最高市值达到了14亿美金。交易挖矿时最高日交易量有90亿美金,WAU8000;现在日交易也有10亿美金左右,DAU100。对于dydx,大机构>用户。

n?GMX起量来源于产品创新+预期撸毛。GMX完全采取AMM的交易模式。相对于传统的订单薄依赖MM提供流动性,GMX只需要将资金注入池中,用户依赖预言机报价就可以完成一笔永续合约的交易,能够做到零滑点并且避免了交易引擎需要在链下匹配订单的问题。此外,Arbitrum存在空投预期,不少用户在arb上撸毛

因此在GMX中我们看到了用户+交易量在熊市中的逆势增长但即使GMX的周活远高于DYDX的日活,GMX市值也大于Dydx,但dydx整体的交易量和收入依然大于GMX。当然其中也包含质押GMXtoken能够获得协议收入,但是dydx不捕获协议收入的原因。

总结一下

标签:DYDXGMXBITFTXdydx币2023减半GMX币发行量sunbit正规吗GLYPH Vault (NFTX)

2023年的开局颇具戏剧性。银行危机、对中心化交易所的打压以及似乎无穷无尽的监管恐慌——每天都会受到一条新的坏消息的冲击。然而,加密货币市场已经摆脱了这些担忧.

1900/1/1 0:00:004月4日最新消息,推特网页Logo从蓝鸟变更为狗狗币表情头像。随后马斯克推特发布含有狗狗币表情的照片。 而这已经不是第一次马斯克在推特上推动狗狗币的上涨.

1900/1/1 0:00:00注:本文来自@Real_Maxlion推特,MarsBit整理如下:随着zkr/模块化区块链、合约钱包的发展,加上社会传播以及经济发展,几年后.

1900/1/1 0:00:00今天下午,加密用户?3155.eth?发文称,一些顶级?MEV?机器人正成为黑客的攻击目标,其「三明治攻击」中的交易模块被替换,目前已造成超过2000万美元的损失.

1900/1/1 0:00:00备受瞩目的2023香港Web3嘉年华将在本周拉开帷幕。本次活动由万向区块链实验室、Hashkey协办,即将聚集上百个Web3领先项目,香港特别行政区政府财政司司长、Binance创始人,OKX总.

1900/1/1 0:00:00注:本文来自@Phyrex_Ni推特,MarsBit整理如下:截止到今天凌晨一点的#Bitcoin持仓价格分布,从昨天凌晨一点到现在历时24小时的#BTC链上地址变化.

1900/1/1 0:00:00