2月5日,a16z向?BNBChain上部署UniswapV3的最终提案提出反对票,导致Uniswap登陆BNBChain的计划搁浅。

社区KOL直接发问质疑,称「Uniswap由a16z控制?」,并引用有关a16z疑似出于个体利益的猜测:「a16z之所以使用其全部投票权重来反对Uniswap使用Wormhole跨链桥在BNBChain上启动Uniswap协议的提议,是因为它是Wormhole竞争对手LayerZero的大投资者」。

?01?

DeFi协议背后的VC身影

火币更新8月默克尔树资产证明,新增stUSDT、stETH等资产数据:据官方最新消息,火币更新8月默克尔树资产证明数据,除过往披露资产外,此次新增ETH包括了stETH,USDT包括stUSDT和仍独立在链外存在的T-Bills资产。

此次具体储备金率:USDT 102%(火币资产662,404,586)、BTC 101%(火币资产25,410)、ETH 104%(火币资产139,523)、HT 103%(火币资产191,815,856)、TRX 103%(火币资产9,702,620,024)。其中USDT和ETH数据已包含stUSDT及stETH。

火币团队表示:“为保障数据的透明度及准确性,目前资产审计页面的相关储备金数据为每个月更新一次,快照日期一般为每月月初,默克树数据更新一般在每月第一周完成。后续还将优化相关技术模块,并对接更多技术服务商,以技术为核心,提供更为安全透明的交易所服务。不断践行火币‘全球合规’发展战略,推动加密行业良性发展。”[2023/8/11 16:20:53]

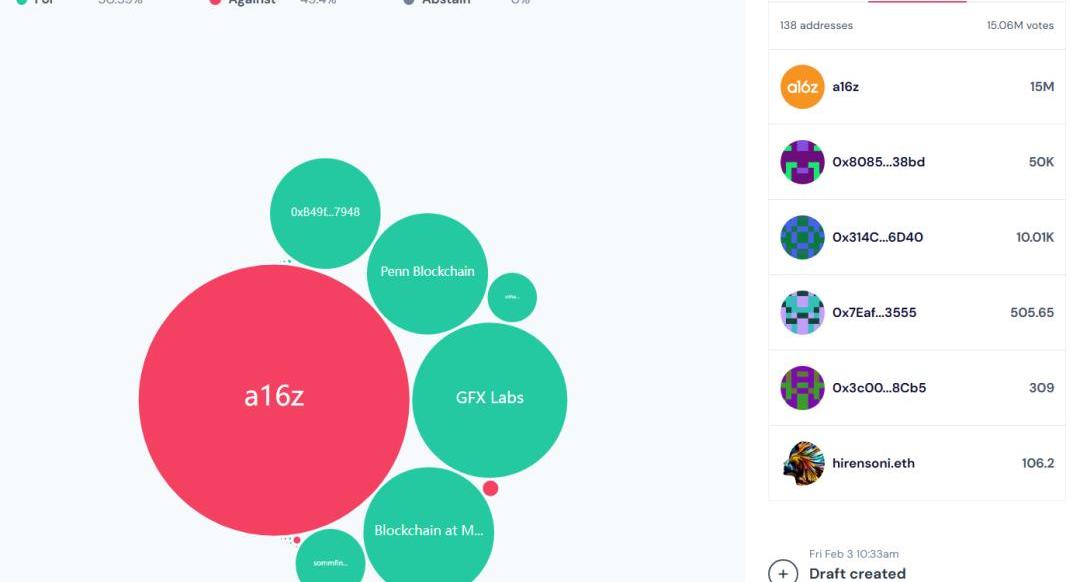

事实上,a16z确实是Uniswap背后拥有举足轻重影响力的关键人物:Bubblemaps统计显示,a16z可以通过11个地址控制4150万枚UNI,这占UNI供应量的4.15%。

数据:价值1.68亿美元的AVAX代币将于5月28日解锁:金色财经报道,Avax代币的最新解锁计划将在一个月内完成,按当前价格计算将释放价值1.68亿美元的代币。据Token Unlocks的数据显示,价值超过1.68亿美元(按当前价格计算)的9,541,800枚Avax 代币将于5月28日解锁。考虑到该代币的流通供应量为3.27亿枚,计划解锁的近1000万枚Avax占所有流通代币的3%以上。

此外,总共有超过3.6125亿枚Avax代币(占加密货币供应量的一半以上)仍处于锁定状态,将在未来七年内逐步释放。[2023/4/29 14:34:29]

数据:持有超过32枚ETH的地址数量创历史新高:金色财经报道,据Glassnodes数据显示,持有超过32枚ETH的地址数量达128,306个,创历史新高。[2022/12/11 21:37:28]

而此次投票截止目前为止,a16z仅仅动用1500枚UNI的权重就已占据优势,这也意味着a16z的UNI权重是通过任何UNI提案所必不可少的投票势力。

其实a16z并非是不愿意将Uniswap部署至BNBChain——毕竟在Uniswap决定是否部署在Polygon、Celo和zkSync中时,a16z是投了「赞成票」的。

按照赵长鹏转推的具体说法,这场斗争的核心,是a16z不愿意用Wormhole做跨链桥来作为Uniswap登陆BNBChain的跨链选择。

这就涉及风险投资公司a16z和Jump的直接对战——它们分别支持LayerZero和Wormhole两个跨链桥。

其实DeFi协议因为背后向其提供资本支持的VC影响,而或主动或被动选边站队的情况,并不鲜见——早在2021年8月,SushiSwap就曾透露为什么它选择使用Arbitrum而不是Optimism作为其最先布局的的Layer2扩展解决方案。

乌兹别克斯坦要求本国获得许可的加密货币公司支付月费,主要用于国家预算:9月30日消息,周三发布的一份官方文件显示,乌兹别克斯坦现在要求该国获得许可的加密货币公司每月支付费用,这些费用主要用于国家预算。

乌兹别克斯坦共和国国家透视项目局、财政部和国家税务委员会制定的新规则已经生效。该文件称,一家公司每月必须支付多少取决于它提供的服务类型以及在每月支付时为加密公司设定的基数。该文件还列出了加密货币商店、托管服务、矿池以及个体矿工所需的按比例较小的付款。[2022/10/1 22:42:56]

其中SushiSwap直言是因为Optimism给了Uniswap优惠待遇,推动Uniswap率先上线:尽管「SushiSwap已经到Optimism的Kovan测试网上完成部署,但最后被告知Uniswap将获得这个机会,Optimism非常直接地告知Uniswap必须先部署」。

而按照SushiSwap的说法,Optimism之所以青睐Uniswap,是因为受到了投资者a16z和Paradigm的影响,并直言这两家风险投资公司可能「串通一气」,以影响他们的既得项目并使其受益。

CNBC:美国税法可能会通过“非商业坏账”注销的方式为Celsius等平台的投资者提供救济:7月7日消息,Celsius、Anchor和Voyager Digital等加密货币借贷平台由于加密货币价格暴跌而暂停或限制投资者提款。注册会计师Shehan Chandrasekera表示,美国税法最终可能会通过“非商业坏账”注销的方式为投资者提供救济。

据悉,构成非商业坏账的条件是一方贷款给另一方形成债务,而出借资金完全损失且不可收回。另一位注册会计师Lewis Taub强调,“必须是出借给平台的所有资金完全损失,才能认为该债务资金可以扣除。部分损失不算数。冻结账户,或加密货币平台的有限提款,并不构成全部损失。”而确定用户提供给加密平台的资金是否构成贷款并不简单。(CNBC)[2022/7/7 1:56:22]

?02?

区块链世界的治理游戏

太阳底下没有新鲜事,在更早的2021年11月,也曾上演了一场另一个DeFi龙头协议Curve的精彩「纸牌屋」剧情。

首先我们需要回顾下Convex-Curve的机制设计:

CVX是Convex的原生Token,持有CVX便相当于拥有了对Convex的控制权——CVX作为Convex平台的治理Token,通过锁定CVX便可以让LP对Convex的veCRV治理决策进行投票:

Convex利用更具吸引力的cvxCRV激励,换取了用户的CRV;

Convex把这部分CRV统统进行四年锁定,换取最大的Curve投票权;

而Convex在获得大量veCRV后,就等同于控制了Curve;

也就是说控制了CVX,就是控制了Convex,而控制了Convex,就等同于控制了Curve。这时它可以为具体的某个稳定币池子增加激励权重,这就导致很多有意思的事情——譬如稳定币项目方的贿选行为等。

而2021年11月份,Mochi稳定币USDM团队利用Convex对Curve发起了一场「劣币兑换良币」的「治理攻击」:

首先,Mochi推出了治理Token?MOCHI,并在Curve推出USDM稳定币的流动性池激励;

然后,Mochi项目方利用持有的大量MOCHI印了大量的USDM,然后去Curve上换为DAI;

接着,Mochi项目方使用换来的DAI购买大量的CVX,然后进行投票,并成功提高了Curve上USDM流动性挖矿池子的收益率;

最后,在高收益率的吸引下更多的流动性提供者参与其中,直至USDM稳定币的流动性池内达到1亿美元的流动性,项目方将MOCHI铸造成USDM并在池子中兑换成DAI,直接套现跑路,造成高达3000万美元的损失;

整个过程堪称围绕劣质稳定币、Curve、Convex治理逻辑的教科书级案例,这也从侧面表明了Convex通过对Curve的「控制」,在整个加密市场发挥越来越重要的影响力。

?03?

DeFi怎么了?

自2020年「DeFi盛夏」以来,整个DeFi赛道获得了长足发展,市场衍生出了DEX、借代、衍生品、固定收益、算法稳定币、资产合成、聚合器等诸多细分领域。

不过伴随着2021年5·19?达到历史峰值以来,UNI、LINK、SUSHI、SNX等传统DeFi蓝筹颓势渐显,无论是Uniswap、Synthetix这样老牌DeFi龙头,还是OHM等「DeFi2.0」新秀,似乎都逃脱不了被市场逐渐冷淡厌弃的命运。

尤其是在过去2022年加密世界的发展中,经历NFT、DAO、元宇宙、Web3等叙事的轮番繁荣,DeFi已经被绝大部分市场参与者遗忘,成为失宠的市场叙事。

不过,暂时抛开纵向的DeFi协议Token在二级市场上的低迷表现,仅从DeFi赛道内部观察,还是有一些颇为有趣的变量正在发生。

其中最值得注意的,就是除了扮演底层组件的角色外,以这些协议层的DeFi龙头为圆心,围绕着它们的工具类和应用层的DeFi项目也开始不断衍生,更丰富的高级功能不断强化。

明眼可见的是,越来越多的DeFi「工具式应用」,围绕单个底层的「超级DeFi协议」,辅助其完善更为丰富的高级衍生功能,依托底层的「超级DeFi协议」发展壮大,并最终反哺底层的「超级DeFi协议」实现更大赋能,从而逐步生发出一个个独具特色而又自成体系的「小生态」。

正如Uniswap+dextoolsUnitradeYin等之于流动性管理,Curve+Convex之于稳定币兑换等等,更有趣的是这些一个个小生态之间又正在发生着更进一步的「合纵连横」。

以Curve为例,众所周知在稳定币兑换尤其是大额稳定币兑换赛道,Curve手续费、交换滑点和无常损失均远低于诸如Uniswap或Sushiswap等一众AMMDEX,是当之无愧的行业龙头。

但同时Curve与合成资产协议Synthetix也合作推出跨资产兑换服务,提供通用资产的Swap功能。

这也是目前众多DeFi协议从诸多渠道入手,开展自我救赎的一个缩影。

?04?

小结

在经历了2020年的寒武纪大爆发和2021、2022年的触顶下跌之后,目前DeFi世界的场景创新基本已经达到饱和,后续如何进一步完善治理机制、提高加密经济模型在整个协议机制中的作用,才是打开下半场的关键所在。

总的来看,DeFi世界无论是「治理演进」还是Token经济模型的创新,仍旧路漫漫其修远兮,究竟会何去何从,让我们拭目以待。

MarsBitCryptoDaily2023年2月7日一、?今日要闻MakerDAO联创拟设立1400万美元科学可持续发展基金「ScientificSustainabilityFund」据bit.

1900/1/1 0:00:00注:本文来自@0xsurferboy推特,MarsBit整理如下:SocialFi-一种新的社交媒体范式.

1900/1/1 0:00:00人工智能,尤其是生成式人工智能,是营销人员疯狂进行创造性实验的最新技术。但就在一年前,随着各类品牌不断推出NFT项目、出现在虚拟世界中并参与加密社区,Web3技术正在以类似的方式出现在营销人员的.

1900/1/1 0:00:00一旦新技术在发展过程中发生意外,受到最大伤害的往往会是边缘化的群体。打个比方,自动决定内容访问权限和图像阐释方式的算法实际上受到了种族主义和性别歧视的影响.

1900/1/1 0:00:00每个NFT之间无论是价值还是属性都各不相同,每个NFT都有属于自己的哈希值,每个NFT都是独一无二的。因此,NFT可以很有效的和实物相对应,越来越多的人认识到NFT的价值所在.

1900/1/1 0:00:00以太坊上海升级即将在今年3月份到来,此次升级后,质押者将可以提取此前质押的ETH。最近,升级的预期也为LSD赛道带来了不小的热度,Lido、RocketPool等龙头项目纷纷大幅上涨,而该赛道的.

1900/1/1 0:00:00