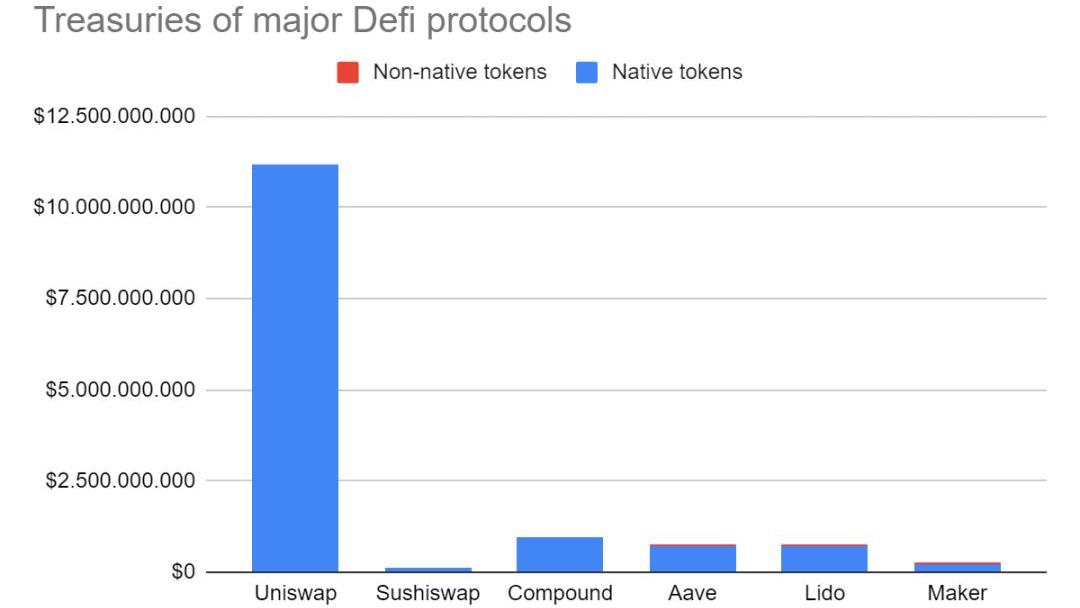

2020年夏季,由COMP流动性挖矿开启的DeFi赛道牛市将许多DeFi协议变成了快速增长的收益「怪兽」。大家可能以为这些项目的财务状况良好,粗略看下各个DAO的国库似乎也可以证实这一观点。比如,OpenOrgs.info就指出,头部DeFi协议资产可达数亿美元,而Uniswap这样的项目甚至达到了数十亿美元。

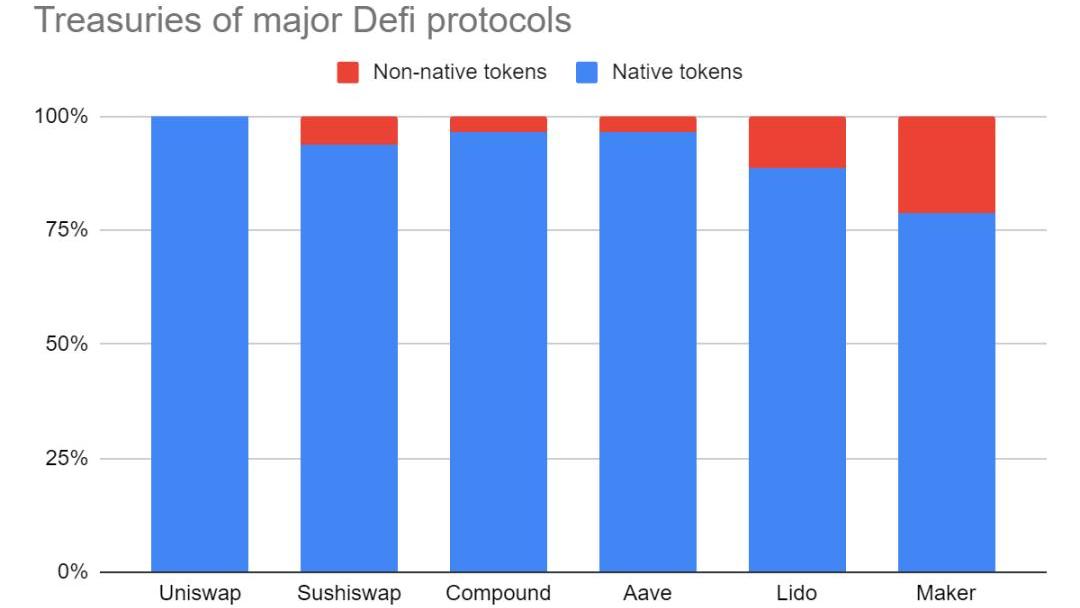

然而,这些项目国库里的资金,绝大多数都是项目的原生代币,诸如UNI、COMP和LDO,如下表所示:

分析:过去两天XRP Network地址活动达到第二和第三峰值:5月30日消息。Santiment发推称,在过去的两天里,XRP Network的地址活动达到了第二和第三峰值。XRP和其他山寨币行情之间出现了+4%的轻微脱钩,如果历史重演3月18日的活动高峰,这一脱钩可能会更多。[2023/5/30 11:48:03]

原生代币当然可以作为资金。但将其算作资产,其实是弊大于利,很多人也经常将此作为资金管理不善的借口。

为了阐明这一点,我们先简单了解下传统会计。

原生代币不是资产

虽然法律并不将DeFi协议的原生代币视为股权,我们依然可以从传统公司对其股权的态度入手。简单来说,一家公司的已发行股份由流通股和限制性股票共同构成。

已发行股份是额定股本——自行设定的股票发行数额软顶——的一部分。最关键的地方在于,经公司章程批准但未发行的股票不计入公司资产负债表。怎么可能计入呢?将未发行股票计入资产负债表,公司就可以随意发行股票——并且无需出售股票——增加自己的资产。

高盛:将配合美国对SVB的调查:金色财经报道,5月4日,高盛表示将配合美国对SVB的调查。[2023/5/4 14:42:51]

大家应该能看出这与DAO金库中原生代币之间的联系吧:这些代币相当于已批准但未发行的股票。它们不是各个协议的资产,仅代表DAO可以「合法」发行并向市场出售的代币总数。

这样,DAO批准发行并进入金库的原生代币数量就毫无意义了:这些代币并不代表真实购买力。来看个例子,假设Uniswap想出售金库中2%的资金。如果在1inch上执行此交易,将订单发送至众多链上和链下市场,UNI的价格将因此下跌近80%。

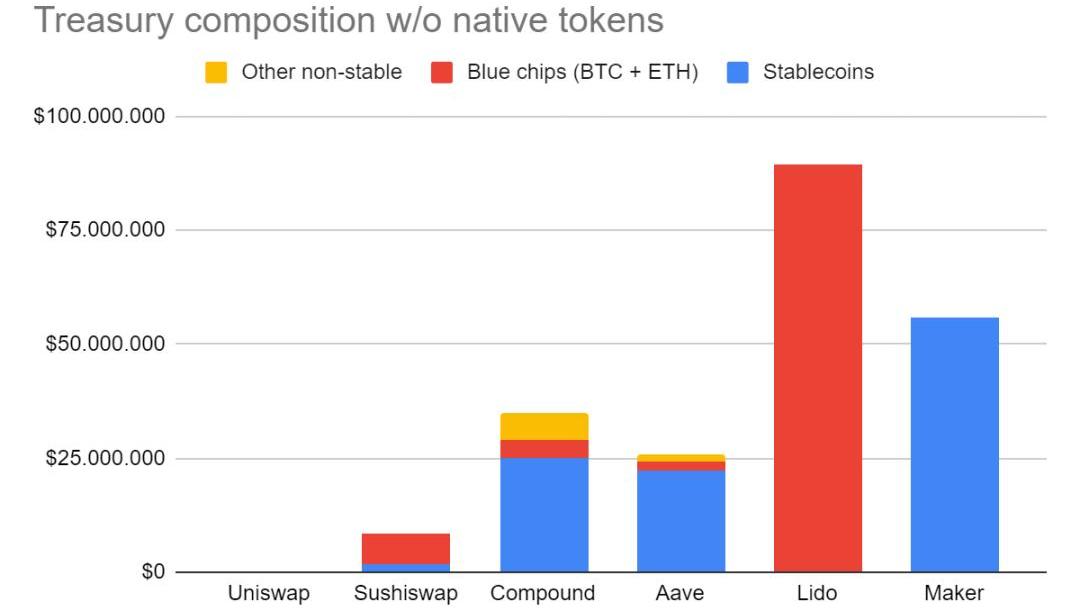

真实的DeFi金库

忽略已批准但未发行的股份,我们就能看到一个不一样的、更准确的DeFi金库概况。这里,我们将非原生代币进一步细分为三类:稳定币、蓝筹加密货币和其他非稳定加密货币。根据这个标准,Uniswap的资产约等于0,只有Lido和Maker的资产超过5000万美元。

数据:2021年至今已进行1500多轮早期融资,共筹集75亿美元:金色财经报道,加密风投机构Stratos发表研究报告显示,2018年以来,超过3300只基金对加密货币进行了风险投资。其中,2021年初以来,只有339只基金进行了10次或更多的投资。此外,2021年初以来,已经进行了1500多轮早期(种子和pre-seed轮)加密融资——筹集了近75亿美元,中位融资规模为300万美元。其中,从2021年初到2022年3月,早期阶段将近1000轮,DeFi是最受欢迎的类别,其次是NFT、Web3、基础设施、CeFi。[2022/12/1 21:14:37]

但为什么资产这么多的金库会有问题?

前面我们已经了解到,仅仅新发原生代币是不够的,还得在市场上出售,这就会对价格造成影响,制约大宗出售。另外,市场上原生代币的价格并不稳定,波动很剧烈。

其次,价格取决于整体市场情况。加密货币市场已经经历了几个投机周期,许多代币都达到过梦幻的估值,也经历过暴跌90%,回升无力的时候。

第三,DeFi项目迫切需要资金时,往往会放大项目自身特有的风险。例如,一个项目因bug或黑客攻击而发生严重的资不抵债危机,但希望全额补偿用户时,代币价格往往也会暴跌——尤其是持有者认为项目会进一步增发代币时。

Web3音乐项目Melody遭黑客攻击,漏洞现已修复:10月25日消息,Web3音乐项目Melody合约于北京时间凌晨一点受到黑客攻击,代币SNS被盗,价格一度下跌35%。Melody团队宣布于北京时间凌晨两点修复漏洞,表示已经联合抹茶交易所冻结黑客资产,并于早上10点恢复提币功能。

SNS代币价格回升,目前报价0.09美元,24h涨幅为50%。[2022/10/25 16:38:10]

案例研究:

黑色星期四暴露MakerDAO的问题

金库储备资金不足的风险可不只停留在纸面上,2020年3月12日,币圈「黑色星期四」的崩盘期间,MakerDAO就对这点有了第一手的体验。流动资产的缺乏使MakerDAO信用几近崩溃,即便危机最终解除,代币持有者的资产还是大幅缩水。我们来回顾一下:

MakerDAO自2018年上线以来到2020年3月,一直在使用净收益回购并且销毁MKR代币,他们总共销毁了1.46万枚MKR,代价超过700万枚DAI。在此期间,MKR代币的平均价格约为500美元。

随后黑色星期四到来,由于价格暴跌和以太坊网络拥挤,MakerDAO未能及时清算水下的头寸,承受了600万美元的损失。而当时MakerDAO金库只有50万枚DAI,他们必须在市场上出售MKR来填补余下的550万损失。MakerDAO最终以大约275美元的平均价格售出了20600枚MKR。

英国监管机构将结合近期稳定币市场的不稳定性与财政部联合制定加密新规:5月20日消息,英国市场监管机构正在密切关注Terra事件后加密市场的混乱,该国金融行为监管局市场执行董事Sarah Pritchard表示,监管机构今年晚些时候开始与财政部合作制定和实施加密资产新规则时,绝对需要考虑到”近期稳定币市场的不稳定性。

Pritchard表示,如果运作良好,创新就会持续下去,而且很明显,我们已经看到了后果和可能出现的一些问题。此外,Pritchard援引FCA 10 月发布的Opinium调查称,近70%的40岁或以下购买加密货币的成年人错误地认为数字资产受到监管。

Pritchard称:Terra事件确实将稳定币存在的真正重大问题摆在眼前,无论是在运作良好的市场方面,还是在消费者保护方面。在上周,我们看到了重大的价格变动,这凸显了这一点,它表明了确保人们理解这是他们将资金投向何处的风险的重要性。(彭博社)[2022/5/20 3:30:41]

直到2020年12月,MakerDAO才通过利用累计收益回购代币的方式,使MKR的供应量回到了最初的100万枚,此过程中MKR平均价格500美元,总成本超过了300万枚DAI。

Makerburn网站显示,黑色星期四崩盘导致代币大幅稀释

本次事件对MakerDAO财政方面的影响,就是黑色星期四的600万美元信用损失,将3年来累积的1000万美元收益全部消耗殆尽。如果MakerDAO持有的DAI等稳定资产能多一些,还可以少损失400万美元,因为可以用这笔资金来偿还损失,而无需低价出售MKR。或者换句话说,MakerDAO的金库资金储备再多一点的话,甚至本可以获得400万美元的额外增值。

虽然很难提前评估资金需求,但截至黑色星期四,MakerDAO仅持有的50万DAI肯定太少了。Maker协议有1.4亿的未偿债款,这50万枚DAI只能偿还0.35%,而大多数传统金融机构至少要持有占负债3-4%的风险准备金。这还要扣掉运营成本和员工薪水,如果金库中没有非原生代币覆盖这部分成本的话,那到了熊市,协议很可能会进一步被迫抛售原生代币

了解回购和收益

许多DeFi项目天真地将原生代币视为金库资产,甚至不得不在最坏的时候出售这些资产,是因为缺乏更加可行的框架。运行协议的方式虽然多种多样,但以下几点应该能让从业人员受益良多。

第一条:

DAO的目标是最大化长期代币持有者的价值。

第二条:

前一条在实践中,会将协议持有或获得的每一点资产都投向最有利可图的方向,并据此折算出其当前价值。可行的选择包括将资金存入国库,再投资于增长型的或新产品,或通过回购代币或分红的形式分配给代币持有人。

这笔资金只有在协议之外能让持有者获得更高的税后回报时,才应该直接支付出去,而不是用于储蓄或再投资。实际情况是,许多DeFi协议将本可用来增长或者存储于金库中的资金支付了出去。根据上述讨论的框架,这是很重大的错误。在MakerDAO的案例中,我们已经看到协议是怎么用现金换取代币,随后又不得不以高得多的成本回购。

一般情况下,大家千万不要觉得支付股息或回购代币,算是在奖励代币持有者,而内部在投资不是。对代币持有者最有利的决定,就是让所有资金的回报最大化,无论是内部还是外部。

第三条:

当遵守上述规则时,DAO将成为原生代币生态之外的交易者。如果DAO认为原生代币价值被高估,并且内部再投资能有很好的回报,就应该出售代币,换取现金,并再投资到协议中。几乎所有牛市期间都是这种情况。如果DAO看到其代币的价格低于公允价值,并且持有闲置资金,内部没有高的回报渠道时,就可以回购代币。几乎所有熊市都是这种情况。

改进金库管理

最后,我们想分享对于DAO金库管理的几点看法。我们想出了以下规则:

第四条:

DAO应立即对金库中的原生代币进行折价。原生代币就是加密货币版的未发行股票。

第五条:

DAO金库要为下一次熊市做好准备。下一次熊市不一定就在下周或下个月,甚至明年都不会来。但像加密货币这样由投机驱动的市场中,熊市早晚会来。你的金库要能够在整个市场暴跌90%,并且一蹶不振很久时,也能维持2-4年。

2-4年这个数字,一是能够保证你们撑过有记载以来最久的熊市,又不至于存了太多钱,让人变得懒散,或者把项目做成对冲基金,偏离了初心。

目前自有大型开发团队和流动性挖矿项目的大规模DAO,都有着很高昂的运营开销,其中少有符合这一条的。这意味着,大多数DAO,甚至所有DAO都应该借牛市出售代币,并用稳定资产充实金库,这不仅能撑过下一个熊市,还有可能领先竞争对手。

第六条:

DAO金库应了解自身的固有缺点,并采取对冲措施。例如,信贷市场每年都会为一部分坏账做准备。虽然没有人明说,但所有人都知道信贷市场已经将这种风险计入了成本。这样这部分风险就成了常规成本,并可以进行对冲。同时,像Uniswap这样更精简的协议可能不会计算额外的风险,因此资金储备少一点也可以。

标签:DAOMAKEMakerMakerDAODaoVersemaker币终极计划DAO Makermakerdao创始人mushgain

「颠覆性创新」这个概念最初由ClaytonChristensen在上世纪90年代提出,当一项新技术与一种创新的商业模式相结合时,就会出现这种创新,它使得新的市场进入者能够战胜市场中的现有企业.

1900/1/1 0:00:00@0xC_Lever?协议作为curve生态layer3中的杰出代表,近期动作不断,代币价格也相当耀眼,30天翻了将近5倍,但是协议的运作逻辑还是让很多加密货币投资者相当困惑.

1900/1/1 0:00:00随着以太坊上海升级临近,流动性质押衍生品继续处于市场关注之下。当ETH提款开放时,ETH的价格走势将如何发展?以下是关于LSD的完整概述.

1900/1/1 0:00:00GMDProtocol是一个建立在Arbitrum上的收益率优化和聚合的平台,类似于YFI,它的产品基于衍生品交易平台GMX的GLP设计.

1900/1/1 0:00:00一个新晋NFT市场再次掀起加密市场的波澜。2月5日,据DuneAnalytics数据显示,Blur近三个月成交量突破2亿美元,远超同类NFT聚合器.

1900/1/1 0:00:00Daniel,2022年1月前面,我们发表了《9大指标分析Solana的熊市危机》。当查看数据时,有一个很好的论据,即Solana在2021/2022年期间严重超卖,该网络没有项目、TVL或用户.

1900/1/1 0:00:00