1、定价能力

首先,在Univ3推出后,Uniswap放弃了定价权。这意味着什么?对于在几个交易所之间交易的任何资产,只有一个交易所可以拥有定价权。

打个比方:一支股票的美国存托凭证VS在其交易量最大交易所的这支股票肯定市场的定价权掌握在后者手里

在加密货币中,一个代币可以在多个交易所、CEX或DEX上市。为什么Uniswap推出v3反而放弃了定价权?这与LPs在v3中提供流动性的方式有关——LPs选择一个特定的提供流动性资金的价格范围。这被称为集中的流动性

为什么是集中的?

在Univ2中,流动性沿着xy=k的不变曲线均匀分散,但由于大多数交易活动都是在某个价格段内发生的,xy=k曲线的其他部分的流动性资金没有得到利用,即资本效率低下。v3设计就是为了解决这个问题

v3比v2更具资本效率,但它需要LPs积极管理他们的头寸,因为交易对的价格范围时常变化。这使新项目不敢在v3中设立其原生代币的新流动性池。

为什么?

由于新代币的价格范围由于初始流动性较浅而波动很大,因此在V3中拥有资金池的新项目需要经常调整价格范围。这带来了巨大的流动性管理成本,是项目方无法承受的。因此,大多数新的代币没有在v3上市

红牛推出首个NFT数字藏品系列Red Bull Doodle Art,将于5月28日结束销售:5月26日消息,能量饮料巨头红牛推出首个 NFT 数字藏品系列Red Bull Doodle Art,该系列是在 NFT 项目 Doodles 创始人 Burnt Toast 指导下创作出来的,总计包含 61 件独特作品,每件都来自于 2023 年 Red Bull Doodles Art 决赛入围者的独立艺术品,目前红牛已经与 NFT 交易平台 Nifty Gateway 达成合作并在该平台上线Red Bull Doodle Art,销售活动于北京时间 5 月 26 日 20:00 开始,5 月 28 日 02:00 结束。[2023/5/26 9:44:49]

由于V3上的新代币非常少,它失去了定价权。怎么会这样?为了寻找蓝筹代币的价格,人们参考Binance。对于没有上市的代币,由于在v3推出之前,有很多新的代币在v2上上市,人们经常参考v2的价格信息

由于管理流动性的巨大成本,v3上的资金池大多是蓝筹代币,流动性强,不太可能出现剧烈波动,而Uniswap作为价格信息主要来源的地位也随之瓦解。?

迪拜加拿大大学:因技术原因暂不接受加密支付方式:金色财经报道,迪拜加拿大大学(CUD)发推称,因技术原因,CUD将不接受加密货币作为支付方式,直到另行通知。

据此前报道,迪拜加拿大大学与币安支付合作接受BTC等加密货币,用于支付学费。(Cointelegraph)[2023/2/12 12:02:26]

所以呢?

没有定价权的DEX中的LP会因为被套利而遭受很多巨大的损失,而不知情的订单流比有定价权的交易所要少得多。套利是有害订单流的一个主要来源,对LP的伤害很大

为什么LP在没有定价权的DEX中受到的影响更大?

答:较少的不知情的订单流+更多的有害订单流

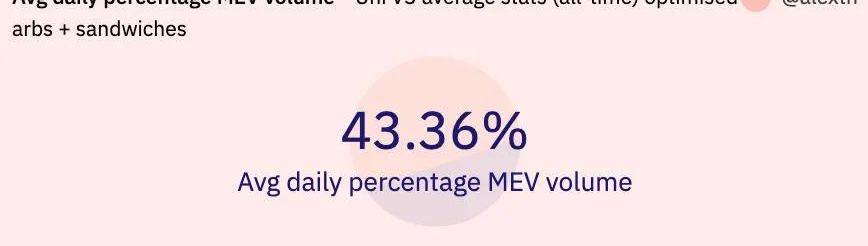

正如??@thiccythot_、@0x94305、@0xShitTrader所指出的,由于巨大的有害订单流,v3的LP遭受持续亏损--~43%的v3交易量来自MEV机器人!?

它使用户不愿意成为v3的LPs!这影响了v3的盈利能力。

英国金融行为监管局:向英国消费者营销的加密资产公司必须为金融促销制度做好准备:金色财经报道,英国金融行为监管局(FCA):向英国消费者营销的加密资产公司必须为金融促销制度做好准备。所有向英国消费者营销的加密资产公司,包括总部位于海外的公司,很快将需要遵守英国新的金融促销制度。[2023/2/6 11:50:06]

一个没有定价权的交易所是很难在行业中占据领先地位的,这也影响了盈利能力。?相比之下,当人们检查一个稳定币是否贬值时,他将提到Curve而不是CEX!通过比较,定价权的重要性不言而喻

2、盈利能力

虽然Curve从LPs那里拿50%的费用,但Uniswap给LP的费用是100%;它从所有的交易中没有任何收入。一个没有利润的企业绝不是一个好企业,无论收入看起来有多大。Uniswap意识到了这一点,并提议从LPs中抽成

但事情并不那么容易。Uniswap这样做可能会有很大的麻烦。没有定价权,LP就会像所说的那样遭受更多的有害订单流,从而降低提供流动性的动力。如果Uniswap现在抽成手续费,这将进一步打击LP的积极性。

私募巨头KKR部分私募股权基金上线Avalanche:9月13日消息,全球投资公司KKR宣布与Securitize合作,在Avalanche上提供其私募股权基金的一部分。合格的购买者(拥有500万美元可投资资产)在创建加密钱包并注册Securitize后,可通过一个Token化的支线基金投资KKR基金。持有一年后,投资者将能够在由Securitize部门管理的二级市场上将其出售给其他合格的个人。(华尔街日报)[2022/9/13 13:27:09]

这又会带来什么样的后果?

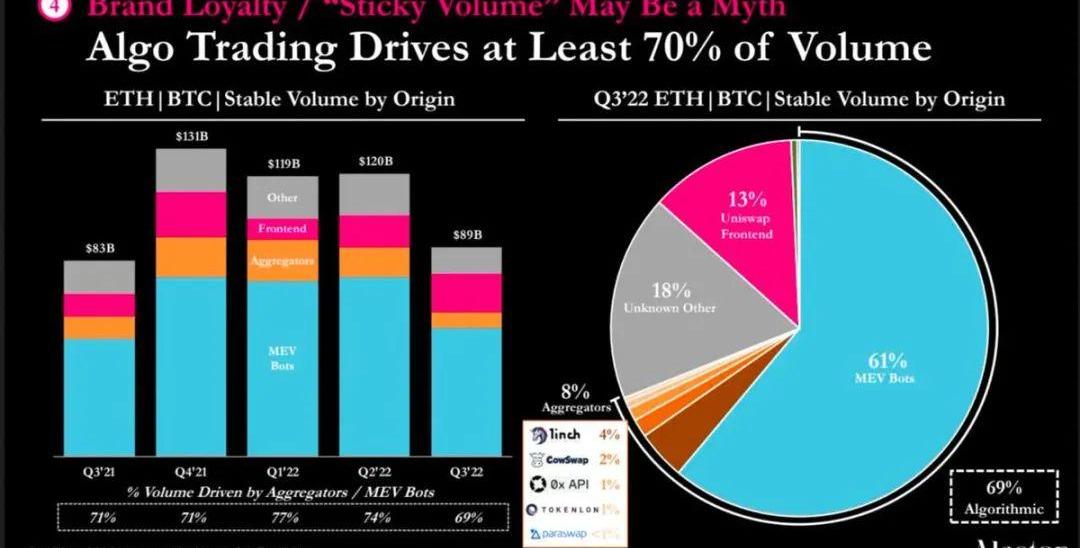

Univ3的大多数交易量不是“粘性”的,因为>70%的交易量是由算法/机器人驱动的。交易量只是为了跟随定价。?

因此,LP的积极性降低——TVL和流动性降低—滑点增加,执行价格降低——成交量降低——LP费用降低,LP积极性降低死亡漩涡

BitNasdaq交易平台将于7月10日启用新域名及LOGO:据官方消息,现有平台公司所持有的域名bitnasdaq及商标已出售给某国际投资机构,并于2022年7月10日完成转让交割,现有平台于7月10号起启用全新域名bitistore及LOGO,现有平台将不再使用BITNASDAQ等相关字体。[2022/7/3 1:47:13]

提高LP的交易费用以维持TVL和流动性如何?

死亡漩涡一样是不可避免的。?LP的积极性降低—增加LPs的交易费用—更差的执行价格—更低的成交量—更低的LP费用和LP的积极性降低这就是为什么Uniswap官方从未推动费用开关

很多web2技术企业在极短的几年内没有盈利,但它们实际上是在建立“护城河”,增强客户的粘性。Uniswap没有利润,同时也不能培养用户的粘性,因为只有<15%的交易量是来自于它的前端应用

为什么Curve优于Uniswap?

你能想象如果Univ3TVL和交易量只给LP50%的费用,就像Curve那样,会发生什么吗?但是Curve通过ve-model引导流动性,并赋予了$CRV以实际经济效用

相比之下,UNI没有任何实际经济效用,与Uniswap的业务无关。如果Univ3能够从LPs那里收取50%的费用,并且仍然保持TVL和交易量,那么Uniswap就胜过Curve。但事实并非如此,因为它的大部分交易量都不是“粘性”或”有机”的

Uniswap不能借口说–“随着时间的推移,更多的用户习惯于我们的平台,带来更多的费用和更多的流动性”。Uniswap的交易量并不忠诚,除非它能从其前端大幅增加交易量,否则交易量只会随着费用转换的推出而离开

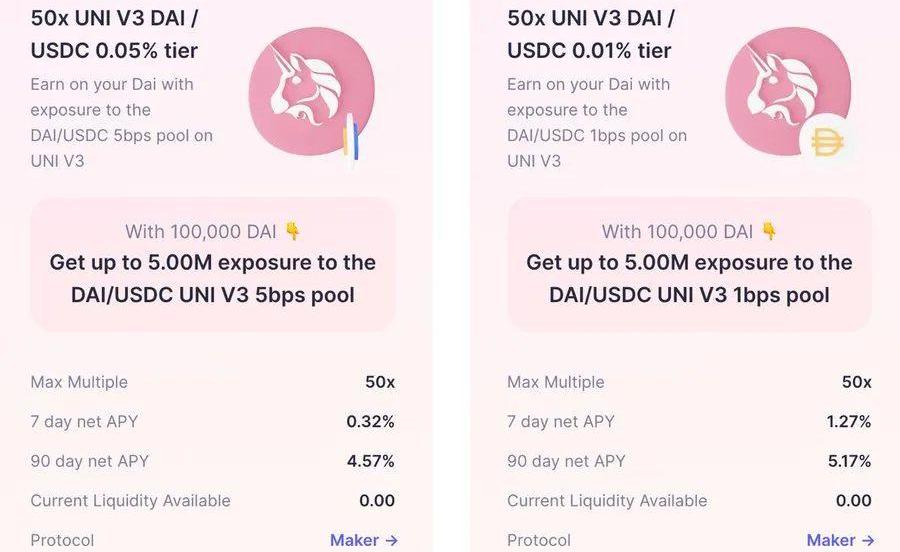

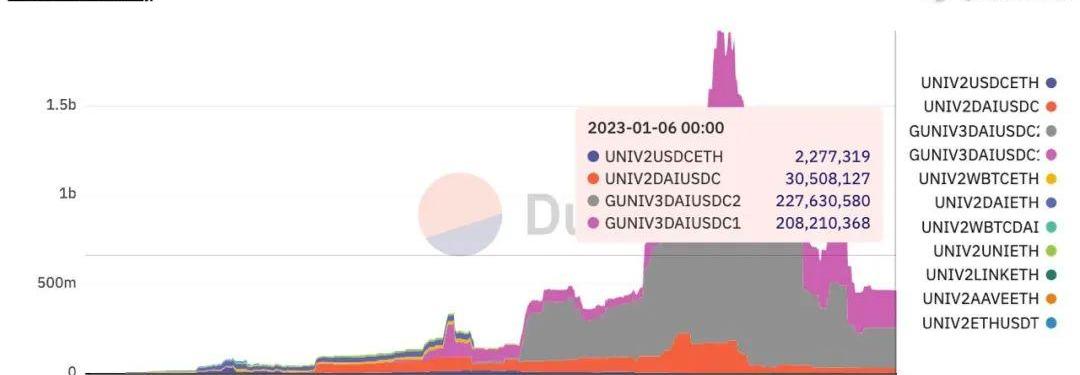

此外,UniswapTVL是有杠杆的:在34亿美元中,~4.35亿美元来自DAI/USDC交易对,MakerDAO将其杠杆率提高到了50倍,因为它接受UniDAI/USDCLP代币作为抵押品来铸造DAI!然后DAI可以重新存入那里,以获得LP代币来铸造更多的DAI!

3、结论:Curve胜出Uniswap的原因是:?

它有定价权,成为挂钩资产的主要价格信息来源;

它从LP交易费中抽取50%,但仍能通过其特殊的ve-tokenomics吸引巨大的TVL,而不需要杠杆

最后,为什么Univ3是一个错误的方向?

它增加了项目对链上流动性的管理成本,从而放弃了定价权。它没有通过引入几条曲线来迎合不同的加密货币资产来提高Univ2绑定曲线的资本效率,而只是.创造了一个新的模式,我认为这是一个更糟糕的版本的订单簿。它现在被分散注意力,从行业的基础用例变成了用户领域的竞争者之一:与聚合器

如果它能专注于使其成为发行所有波动代币的不可跳过的一个选项,那么它就会像电力和水一样–用户在交易代币时无法避免Uniswap。这就是Uniswap应该采取的最佳路径,显然它选择了一条不同的道路

4、Kol观点补充

@charliemktplace:?

我不认为这就是Curve可能或不可能更好的原因。Curve的Gas更高,它在数学上为LP做了自己形式的集中流动性,这有损失的风险,CRVwar可能是一个破窗谬误。

@Slappjakke:?

非常有趣的观点。以前没有想过“放弃定价权”这个观点。我仍然认为univ3对于正确的用途和拥有正确理解的用户来说是非常强大的,但不是作为"全能王"。

@korpi87:?

你的整个论点是基于这样的假设(错误的?):由于流动性集中,Uniswapv3没有定价权。但是v3允许用户在整个范围内提供流动性。如果没有Uniswapv2,V3将被用于长尾资产,我想。

@PerfectHatred1:?

Curve是不赚钱的,在UniswapV3中,你可以像V2中一样设置全范围的位置。想看看Curve未来会发生什么吗?看看Sushiswap就知道了。唯一能让Curve不像Sushiswap那样快速下跌的是CRV锁定了4年。

据?DeFiLlama?数据显示,Arbitrum的总锁定价值在Layer2中位列第一,为10亿美金。当然,如此优秀数据的要归功于Arbitrum上的王牌协议GMX.

1900/1/1 0:00:00注:本文经过适当删减2009年,当中本聪向世界展示区块链时,加密货币算是第一个用例。比特币证明了区块链可以用来证明数字货币的真正所有权.

1900/1/1 0:00:00如果你想创建一个“新Facebook”或“新Google”,你应该使用一个常规公司还是通过区块链利用去中心化的实现?答案似乎很简单:加密货币爱好者会响亮地回答“是”,而怀疑论者则会摇头.

1900/1/1 0:00:00LayerZero是一种全链互操作性协议,专为跨链传递轻量级消息而设计。LayerZero通过可配置的不信任提供真实且有保证的消息传递.

1900/1/1 0:00:00??TL;DR本文主要分析DAO财库治理和执行中的痛点,并尝试提出一种解决方案:非托管和主动资金执行。DAO?财库治理难题DAO是一种加密原语.

1900/1/1 0:00:00CMC?与?Sfermion?的投资者?MoPatel?进行了对话,详细概述了?NFT?市场在充满挑战的?2022?年的表现和增长,以及对?2023?年市场前景的看法.

1900/1/1 0:00:00