流动性质押中“流动性”是重中之重,那作为提供流动性的平台,DEX能在LSDWar分一杯羹。Curve自然成为了最大赢家,而Uniswap本可以有机会统治该市场,却因其不作为而再次错失了这次机会。此说法有何依据?以及LSDWar是否会催生出新的DEX机会?且看下文。

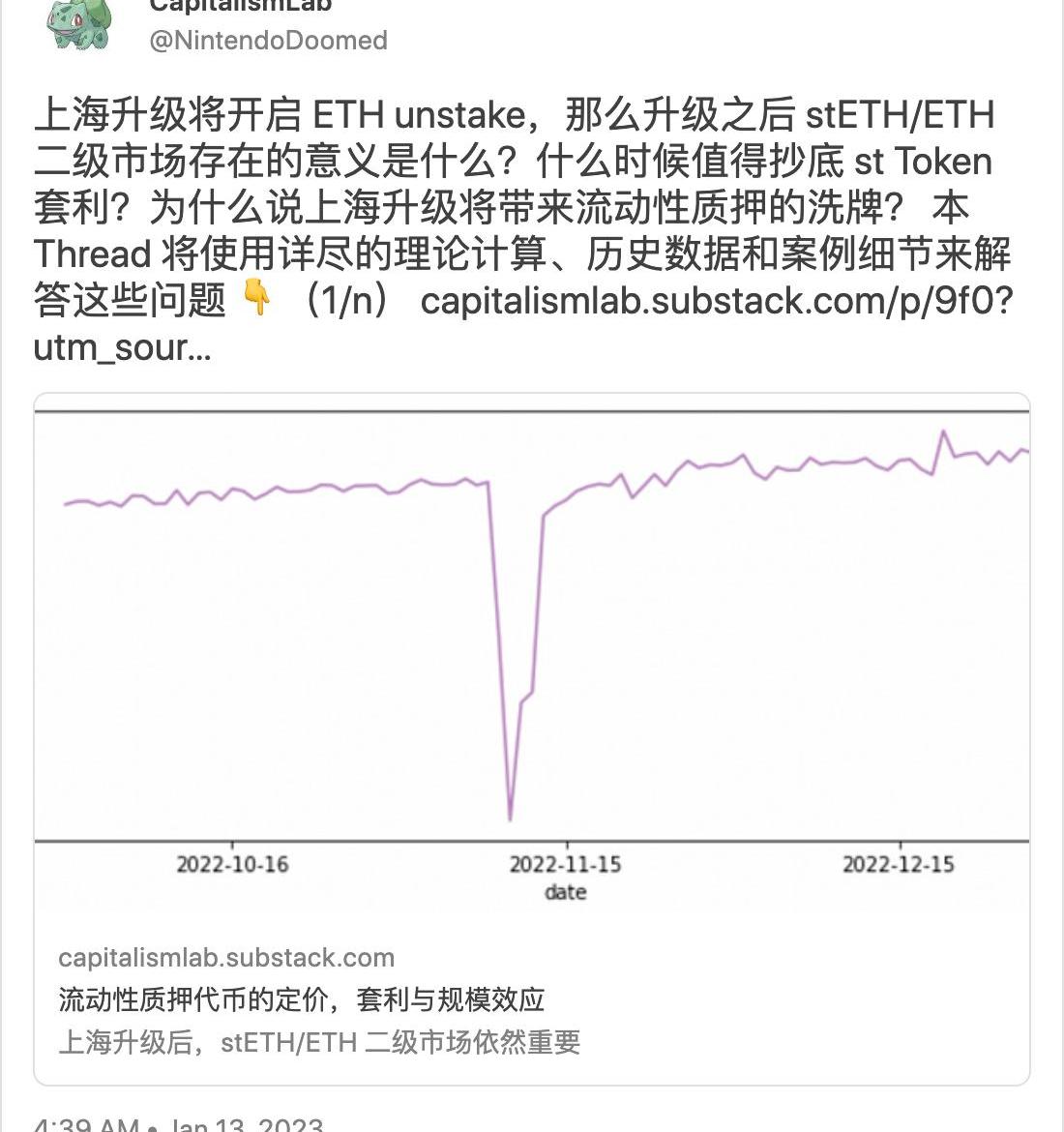

如此推文所述,支持usntake的StakingToken其价格区间是一个略可预期的窄区间,这其实非常适合UniV3自主选择流动性区间的模式。毕竟对于Curve而言,至少也会浪费stETH/ETH>1这一区间的流动性。

美SEC主席:中本聪的创新推动了加密资产和底层区块链技术的发展:金色财经报道,美国证券交易委员会主席Gary Gensler在美国SEC官网上发文称,加密证券市场没有任何迹象表明投资者和发行人不应该受到我们证券法的保护。国会制定证券法的目的是规范投资,无论它们以何种形式进行,也无论以何种名称命名。这不仅仅是一个谈话要点。正如Thurgood Marshall大法官在最高法院著名的Reves判决中所写,这是这片土地的法律。

这些代币有团队通过网站和Twitter帐户进行推广。投资者甚至可能会见企业家。这些代币并非凭空而来。它们是数字化的但并不能将它们与大量资本市场区分开来,在这些市场中,证券和货币已经是数字化的。

中本聪的创新推动了加密资产和底层区块链分类账技术的发展。然而,无论使用何种分类账,无论是电子表格、数据库还是区块链技术,当投资者将资金置于风险之中时,投资的经济现实才是最重要的。因此,加密证券发行人需要向美国证券交易委员会登记其投资合同的要约和销售或满足豁免要求。[2023/6/13 21:33:40]

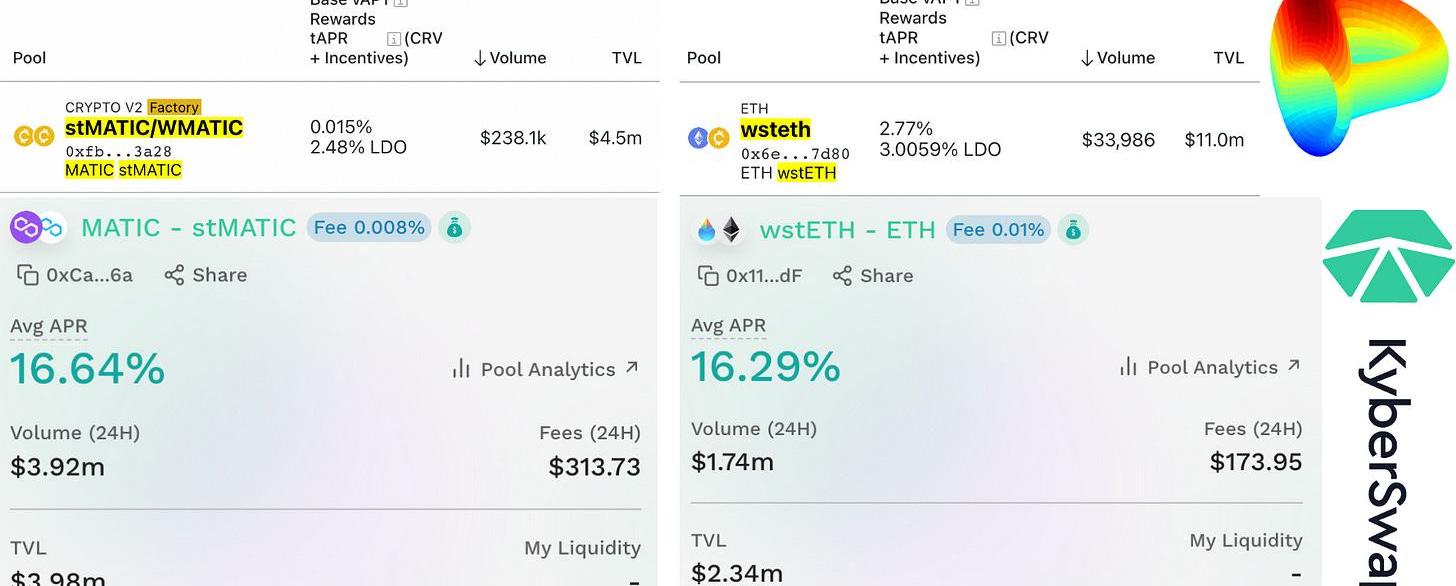

实际上也有数据来证实这一推测,Uniswap的仿盘Kyberswap/Orca均在StakingToken方面取得了不俗的成绩,其所做的也只是在V3上支持激励代币发放。如下图,Kyberswap交易量在效率上均表现不错,按Volume/TVL来评估效率的话,Kyberswap/Curve在stMatic上为19倍,在wstETH(Arbi)上为240倍

DMCC与DWF Labs合作面向Web3、区块链企业推出500万美元的增长平台:3月2日消息,迪拜多商品中心(DMCC)与全球数字资产做市商DWF Labs合作,在DMCC加密中心为Web3和区块链企业提供一个500万美元的增长平台。

作为一个新的生态系统合作伙伴,DWF Labs将建立DWF Ventures Studio,该工作室将支持新兴的Web3和区块链企业,以DMCC加密中心和迪拜作为枢纽,从那里他们可以在本地、区域和全球扩展业务。(Trade Arabia)[2023/3/2 12:38:31]

安全公司:SEAMAN项目遭闪电贷攻击,攻击者获利约7800美元:金色财经报道,安全公司CertiK Alert发推称,SEAMAN 项目遭闪电贷攻击,开发者利用了 SEAMAN 处理 LP 存款上的 GVC 分 配方式中的一个漏洞。该漏洞使 GVC 价格下跌,攻击者共能获利约 7800 美元。

SEAMAN 合约:BSC 0x6bc9b4976ba6f8C9574326375204eE469993D038

Great Voyage Coin (GVC) 合约:BSC 0xDB95FBc5532eEb43DeEd56c8dc050c930e31017e[2022/11/29 21:10:05]

Polygon-stMatic/Matic(Left)Arbitrum-wstETH/ETH(right)

Solana创始人:费用市场即将推出,已基于QUIC重新构建Solana通讯协议:8月11日消息,Solana创始人Anatoly Yakovenko近日透露,已基于QUIC重新构建Solana通讯协议,原始协议UDP已被禁用。部分RPC供应商已从UDP切换到QUIC。目前,部分钱包/用户/机器人已能够为交易设置增加额外的优先级费用(Additionalfee),费用市场(Feemarkets)将在QUIC完全采用后实施。

此前消息,5月3日,Solana官方发布主网Beta中断报告和缓解措施,称目前正制定三种缓解措施以解决网络的稳定性和弹性问题,分别包括基于QUIC重新构建Solana通讯协议、开发质押权益加权QoS以及采用基于费用的交易优先级设置。[2022/8/11 12:18:09]

那为什么Uniswap没有分得一杯羹?很简单,因为不支持激励代币发放。Uni团队漠视生态中“流动性”激励的需求,那么自然就会错过“流动性”质押。对于LSD大额资金退出需求,仅依靠交易费不足以维系足够流动性,需要提供额外的激励,对于LSD而言这是有实际意义的长期需求。

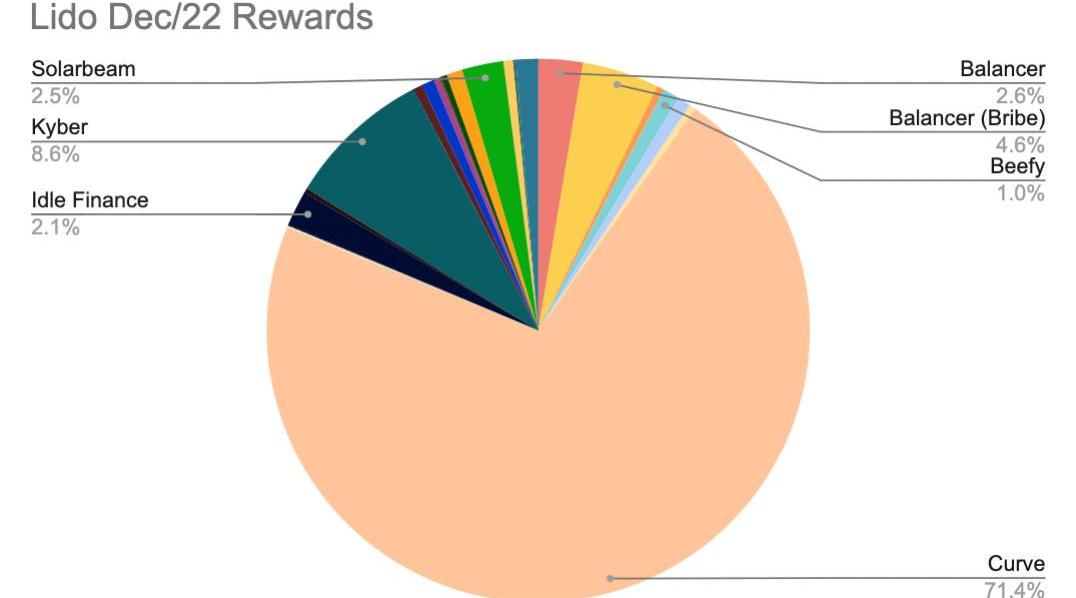

Lido每月有数百万美元的激励开支,拆分如下图,Curve自然分得了最大一杯羹。对于Kyberswap这种仿盘而言,虽然效率很高,但缺乏关注和声望,目前只能在AltL1/L2上吃一块蛋糕,饶是如此也拿到了仅次于Curve的激励。试想如果UniswapV3团队和Curve团队一样正视市场需求,这会是一次多么好的机会。Lido团队一直在寻求在UniV3上实施激励,实际上最后可能只能通过Arrakis等协议去间接、低效率的激励,难成大事。

纵观LSDwar下的DEX,Curve由于支持了Bribe,对项目方而言划算,对CRVholder可以拿到收益,多方共赢;对于Kyber而言也至少赚到TVL和Volume;唯有Uniswap啥都没捞着。

对标其他协议,ETH的Staking比率有望达到50%以上,即使按当前价算也是$100B,假设10%归于DEX的话,也是$10B级别的市场,这一体量足以催生出新的DEX机会。Kyberswap改进下UniV3就吃到了一大块蛋糕,如果有针对LSD专门优化的DEX,那么机会看上去是很不错的。LSD-DEX关键就是要优化好这一略可以预期的窄区间的效率优化问题,以及满足LSD的流动性激励需求。

总而言之,目前形式,Curve吃饱,Uni跌倒;未来期望,谁做的好就可以拿下$10BTVL,改写当前DEX的局势。

这是妙蛙种子谈上海升级的第四篇文章,前三篇为:

加密货币与FTX一起度过了雷曼时刻——或者说,也许是另一个雷曼时刻。宏观经济的低迷并没有放过加密货币,随着11月的到来,没有人知道我们正在经临一个价值数十亿美元的帝国的崩溃.

1900/1/1 0:00:0001引子Vitalik于2022年11月5日发布了更新后的以太坊路线图,相比于之前2021年12月2日发布的路线图,其中即将到来的TheSurge阶段的更新无疑是最值得关注的.

1900/1/1 0:00:00很多项目和区块链将会在2023年进入Cosmos空间,以下是45个可能的空投机会:计算/路由1、CUDOS:CUDOS将云和区块链结合在了一起,使计算具有可持续的成本效益.

1900/1/1 0:00:00近日cvxCRV/CRV降至0.86引发大量关注,旋即Convex也表态将会推出新方案应对。在今年年中Convex的竞争对手Yearn和StakeDAO发布了新版本的veCRVwrapper,从.

1900/1/1 0:00:00昨日TheEasyCompany宣布完成由LobbyCapital领投的1420万美元种子轮融资,并同时发布了主打社交功能的加密钱包Easy移动测试版本.

1900/1/1 0:00:00我们对一个创新类别越来越感兴趣。我们在内部将这个类别称之为?Web3增长堆栈——即产品经理和营销人员用于使用Web3技术获取、吸引和保留客户的工具.

1900/1/1 0:00:00