DeFi衍生品协议Perennial于12月7日宣布完成了1200万美元融资,投资机构中不乏PolychainCapital、CoinbaseVentures等知名机构。在中心化机构频繁出现财务危机,去中心化的DeFi协议多如繁星的今天,这些机构为何还愿意下如此重注?

Perennial运行机制

Perennial本质上提供了一个无需许可的建立衍生品市场的工具,而并非是单纯的提供交易市场。Perennial设置了一套衍生品的交易规则,并允许任何人去设置其中的关键参数来建立自己的市场。

Perennial提供了一种称之为点对池的交易模式,每个公开的衍生品市场,都包括了市场建设者、流动性提供者和交易者三个角色。据项目文档显示,当前Long-SQTH池就是由Opyn的多签地址充当运营商。而其他两个市场:以太坊的多头和空头市场,都是由Perennial多签地址管理。

以太坊再质押协议EigenLayer宣布即将推出第一阶段主网:金色财经报道,以太坊再质押协议EigenLayer宣布即将推出Stage 1主网。EigenLayer希望通过引入其再质押产品对行业产生积极影响,这为选择加入的ETH质押者提供额外的质押机会,并通过降低AVS(积极验证服务)的资本成本来帮助刺激创新。有兴趣参与早期再质押体验的用户可以填写申请表。

据此前报道,4月初,EigenLayer在以太坊Goerli网络上发布其协议第一阶段测试网,目前仅支持流动性再质押(liquid restaking)和原生再质押(native restaking)。其中流动性再质押支持在EigenLayer合约上重新质押各种流动性代币。据悉,EigenLayer的发布将分三个阶段进行,分别为质押者、节点运营者和服务。EigenLayer表示,该测试网是早期的非激励性测试网,代码正在积极开发中。[2023/5/2 14:38:06]

首先,作为市场的建设者仅会从衍生品市场费用中收取一部分作为收入,而不会被强制要求提供流动性。市场上仅有流动性提供者和交易者两个角色,对于以太坊多头市场来说,交易者即是做多以太坊的一方,而交易者的交易对手就是流动性提供者。所以,用户选择为多头市场提供流动性即是看空以太坊,而为空头市场提供流动性则是看多以太坊。

数据:2022年Polygon链上成功处理近10亿笔交易:金色财经报道,Dune Analytics数据显示,2022年Polygon区块链上成功处理了将近10亿笔交易,失败交易为8680万笔。[2023/2/6 11:49:06]

Perennial将其称之为点对池的交易模式,也正是由于市场仅有两方参与,所以任意一方的盈利都来自于另一方的亏损。在用户开仓、平仓以及被清算时,均会在下一次预言机喂价时按照新的喂价价格执行开仓、平仓以及清算交易。Perennial表示,此举旨在防止市场剧烈波动时预言机价格与实际价格出现较大偏差而产生抢先交易。

对市场建立者而言,其需要设置的参数包括了利用率曲线、费用结构、杠杆和最大流动性。其中费用结构和最大流动性都比较好理解,关键是利用率曲线和杠杆两个参数。

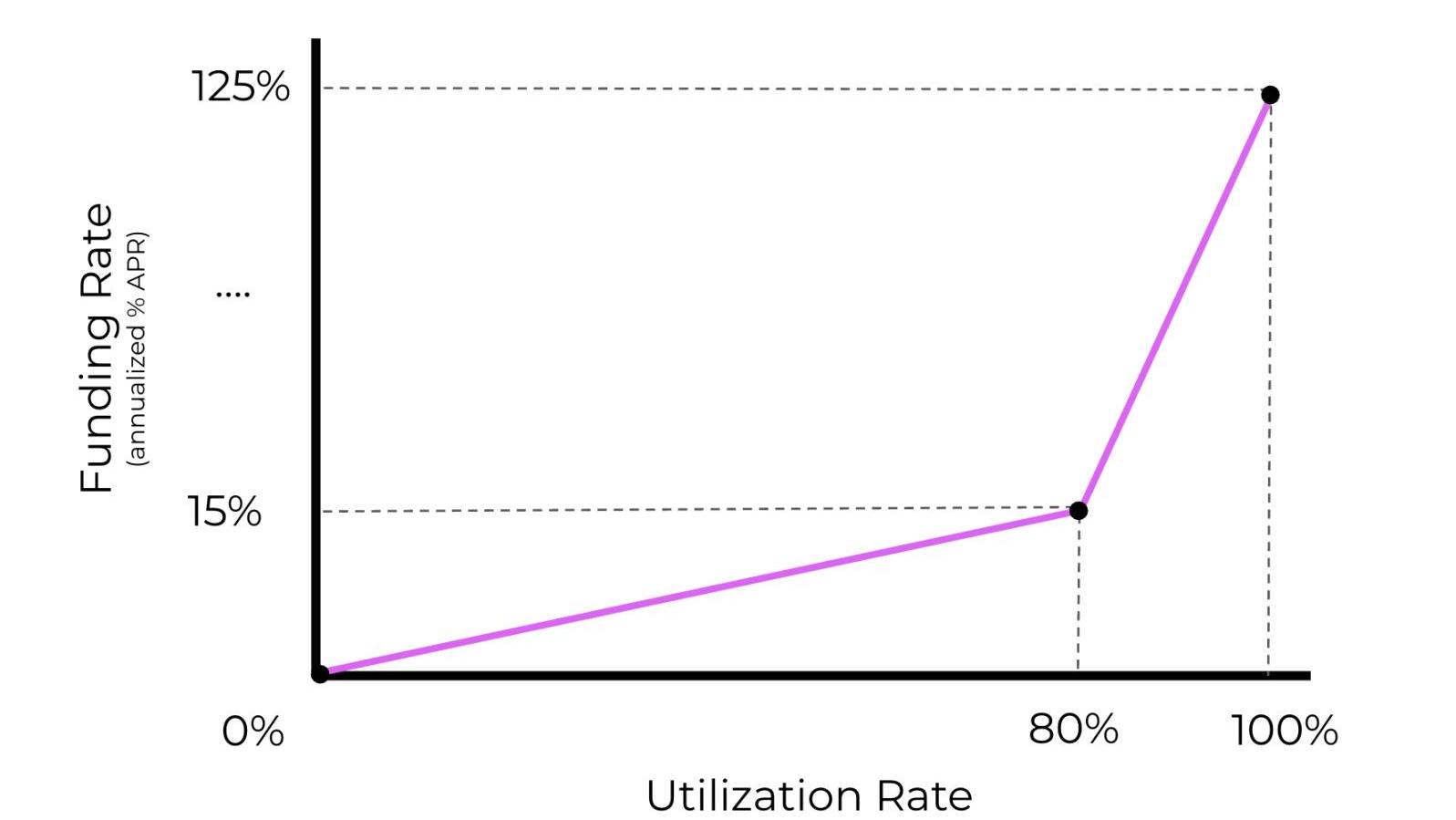

利用率曲线即市场利用率和资金费率之间的函数关系。Perennial表示这项参数参考了Aave与Compound关于借贷利用率和利率的关系,在Perennial中,交易者需要向流动性提供者支付资金费用,而该费用的高低取决于资金利用率,利用率越高资金费用就越高,但在80%前保持较低的增长率,在达到80%之后,为了平衡市场两边的流动性,资金费用将大幅升高。

澳大利亚开始对加密货币资产进行审查,以更好了解和监管加密行业:金色财经消息,澳大利亚财政部长表示,澳大利亚正在开始对该国的加密货币资产进行审查,以帮助更好地了解和监管该行业。

其中澳大利亚总理 Anthony Albanese 的政府将在今年将映射代币(token mapping)作为优先事项,以帮助确定哪些数字资产代币在澳大利亚使用,有关此事的公众咨询文件将很快发布。(彭博社)[2022/8/23 12:42:18]

数据:持有100枚以上ETH的地址数量达到16个月新高:金色财经报道,Glassnode数据显示,持有100枚以上ETH的地址数量达到45,352的16个月新高。[2022/8/10 12:15:51]

作为市场的建设者,需要设置最低与最高资金费率、目标利用率以及与目标利用率匹配的目标资金费率四个参数来形成利用率曲线。

撰写本文时,多头和空头市场的利用率分别为3.413%和17.947%,资金费率分别为0.007%和0.019%。

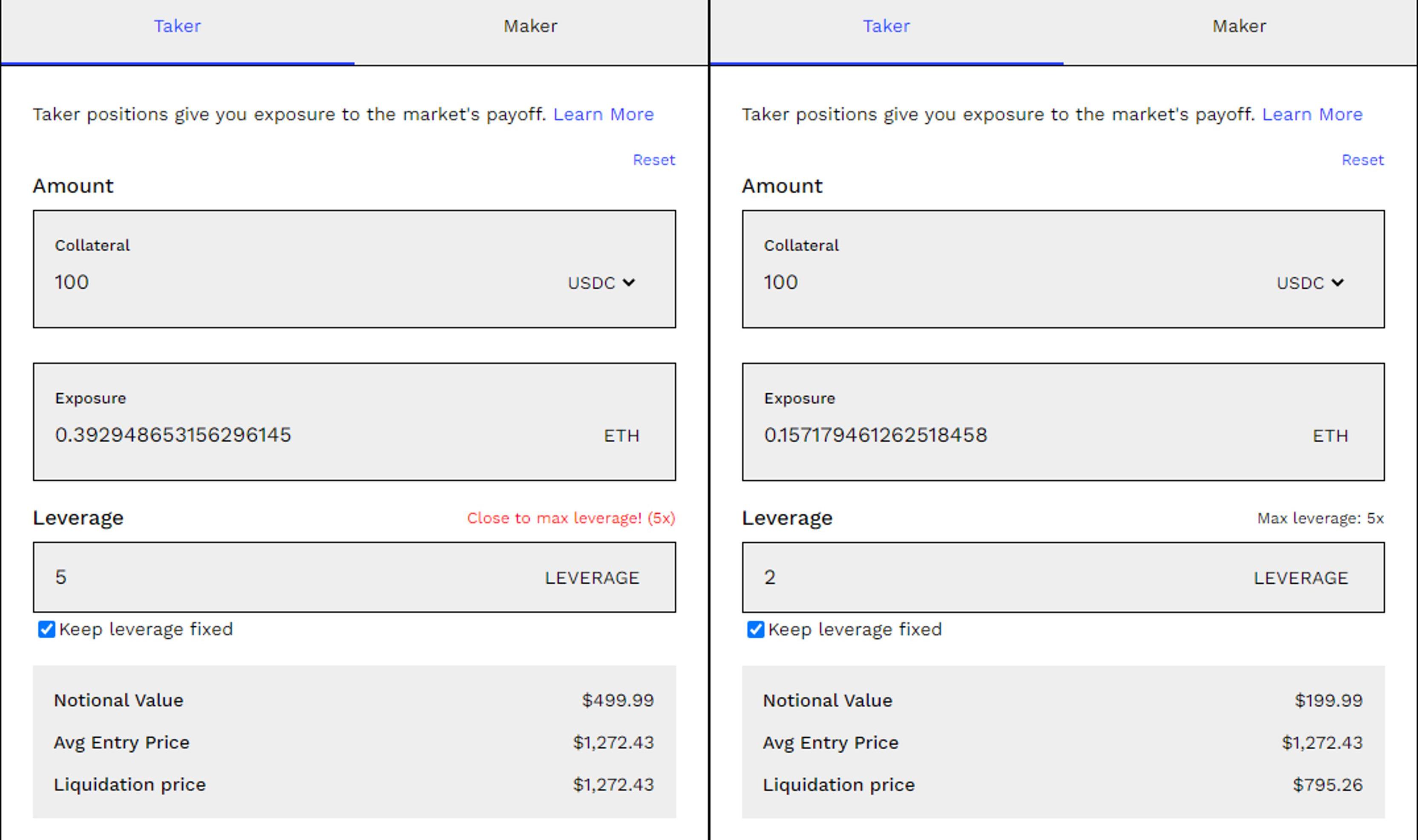

杠杆代表着流动性提供者和交易者可以使用的最大杠杆倍数。在市场中该参数名为「Maintenance」,即用户的名义头寸和保证金之间的最低比例。例如将Maintenance设置为20%,则最大杠杆为5倍。

在Perennial中,流动性提供者和交易者分别被称为Maker和Taker,两方均可以使用杠杆开仓。开仓使用的代币为USDC的封装代币DSU,用户只需要使用USDC开仓,协议会自动将USDC转变为封装代币。出现清算时,20%的抵押品将被用于奖励清算人,Perennial表示当前仅支持整体清算,未来或将加入部分清算模式。

在实际使用中,实际的清算价格并非完全按照杠杆倍数进行计算,而是使用了单独的计算方式。杠杆倍数仅代表了获取收益的放大倍数,而当市场与用户头寸「背道而驰」时,清算价格会在该基础上有一定的缓冲空间。

以看多以太坊的市场为例,当选择5倍的最高杠杆时,用户的抵押品价值就是名义头寸的20%,会直接触发清算,故清算价格就是开仓价格。当杠杆设置为2倍时,价格下跌了37.5%左右就触发了清算,该数字距离50%仍有一段距离,实际使用中风险较大。

总结

Perennial提供了一个衍生品市场的基本框架,允许自行设置参数来建立市场。交易模式相较于订单簿以及AMM模式并没有太多可圈可点之处,而其价值在笔者看来是提供了一个衍生品的底层协议,其他协议可以在此之上设置特定参数的衍生品市场,或基于已有的衍生品市场来制定结构化产品。相比于规则被限制的已有衍生品市场,可定制和平台化可能是资本选择押注的重要原因。

责任编辑:Kate

标签:RENNIANNI以太坊RENA价格SOS AmazoniaMillennium Sapphire以太坊交易所有几个

注:本文来自@NintendoDoomed推特,整理如下:美债暴跌会导致USDC/USDT爆雷么?由于最近市场悲观情绪蔓延,加上联储加息导致美债价格下跌,已经有不少朋友开始询问这个问题了.

1900/1/1 0:00:002022年对加密货币来说是一场燃烧的垃圾桶之火。但是,由于我不想也不愿意去坐第二次过山车,所以我对明年的预测是这样的.

1900/1/1 0:00:00NFT界的CX教主@garyvee,前几天发了一篇长文,“为什么我之前说97-99%的NFT会归零”.

1900/1/1 0:00:00介绍 DeFi的出现为许多协议开辟了产生收益的机会。但是,随着协议获得越来越多的吸引力,并且看到智能合约中的存款越来越多,这为黑客和利用者创造了有利可图的机会.

1900/1/1 0:00:0012月19日晚间,灰度向投资者发布邮件表示,考虑对已发行的流通股进行要约收购。灰度此举有何深意?这能否解决灰度母公司DCG的流动性危机? DCG清算持有代币,市场恐慌大跌关于DCG的危机最早是由.

1900/1/1 0:00:00针对英国《金融时报》披露的Alameda风险投资组合的电子表格,推特作者@FinanceYF3进行了筛选和数据清晰.

1900/1/1 0:00:00