背景介绍

2021年,NFT市场一直在飞速发展,自1月以来,200多亿美元的市值增长足可证明其发展盛况。在此期间,越来越多的NFT项目出现在一级市场,每天都有创纪录的销售。然而,随着市场降温,NFT的流动性已成为NFT收藏者的一大担忧,因为NFT的非同质化特性使它不像DeFi代币那样容易进行再融资。

在Opensea、Looksrare、MagicEden和其他市场上出售NFT可能是NFT交易者获得流动性的第一选择。然而,当市场处于下降趋势时,出售可能是困难的,你无法立即售出NFT,而是需要等待有兴趣的买家接受报价,不然你就需要接受比市场价格低得多的价格。所以最终的问题是如何为持有人提供更多流动性。

CertiK:Utopia项目遭到攻击,损失约492枚BNB:金色财经报道,据CertiK官方推特发布消息称,Utopia项目遭到攻击,共损失约492枚BNB,约11.93万美金。攻击者从Tornado Cash提取资金。[2023/7/20 11:07:03]

一个常见的方法是使用DeFi工具,例如使用CryptoPunk作为抵押品,借入同质化代币。流动性提供者借出同质化代币,从借款人那里获得借贷利息。因此,NFT持有人将能够不出售NFT而获得流动性。我们已经看到该领域的一些有趣尝试,许多创新产品和应用为NFT市场的增值做出了贡献。然而,即使NFT市场中已经有抵押借贷和关于NFT的创新和尝试,流动性仍然很低,需要一些更有效的价格发现机制和一些更即时的流动性解决方案。

流动性解决方案

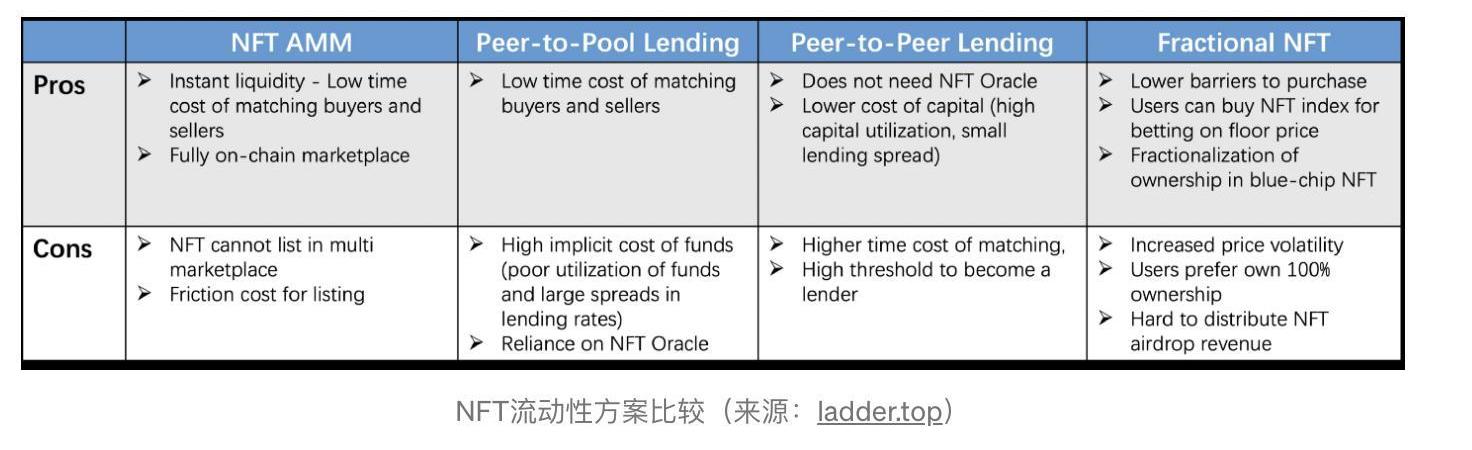

在这篇文章中,我们将分析一些主要的NFT流动性解决方案、NFT抵押借贷、NFT碎片化、NFT自动做市,以及如何在NFT市场上实现一些创新突破。

币安首席营销官:从未在超级碗投放过广告:2月12日消息,币安、Coinbase、Kraken和eToro四家加密货币交易所和交易平台已证实不会在超级碗LVII期间投放广告,其中币安批评了加密公司在超级碗期间投放广告的想法。币安首席战略官Patrick Hillmann称,币安从未投放过超级碗广告,在超级碗投放广告不是向新用户介绍加密货币的合适方式,因为新用户考虑投资加密货币之前必须进行大量教育。

此外,Crypto.com、Robinhood、Gemini、Binance.US、Grayscale、ByBit和Blockchain.com仍未回应是否会在本届超级碗中投放广告。(Cryptoslate)

据金色财经此前报道,本届超级碗(Super Bowl)比赛于2月12日开始举行。直播此次比赛的福克斯体育(Fox Sports)表示,该公司已禁止超级碗比赛中播放加密货币商业广告。福克斯体育此前与加密公司签订的交易中有两笔仍未执行,但在FTX崩溃后福克斯体育终止了这些交易。根据MediaRadar的数据,2022年加密公司在超级碗广告上总共花费5400万美元。[2023/2/12 12:02:03]

NFT抵押借贷

BTC最后活跃3-5年的供应量创两年新低:金色财经报道,据Glassnode数据显示,BTC最后活跃3-5年的供应量刚刚达到2,133,360.444BTC,创两年新低。[2023/2/6 11:48:56]

指的是借款人向贷款人提供抵押品,双方商定各种贷款条件。然后,借款人将从贷款人那里获得流动性,在约定的时间偿还本金和利息。如果借款人在贷款周期内未能偿还并触发清算条件,该贷款将被认为违约,抵押品将以商定的方式被清算。

NFT借贷的不足

目前NFT抵押借贷的TVL很低。一方面是由于NFT仍是一种长尾资产,符合条件的抵押品数量很少,NFT持有人的数量也很少。另一方面,NFT贷款的低渗透率不是市场供需不足造成的,而是因为缺乏能够有效匹配供需双方的借贷协议。

借贷协议应该主要解决三个问题:第一,有效匹配资金的供需双方;第二,提供安全的抵押物托管;第三,在借款人违约的情况下建立约定的抵押物清算程序。

现有的Peer-to-Pool和Peer-to-Peer模式不能解决第一个问题。这两种模式的聚集效率都比较低,这是由于隐性资本成本或时间成本较高。尽管Peer-to-Pool模式能实现即时借贷,但一些缺点也难以忽视。这种模式将严重依赖外部预言机的价格反馈,导致更高的隐性资本成本。在Peer-to-Peer模式中,情况正好相反。它不依赖NFT预言机,也没有高昂的隐性资本成本。然而,这种模式的缺点是,匹配需求和供应的过程可能很费时。

Women Ape Yacht Club #0以98ETH价格成交,再创该系列迄今最高交易记录:金色财经报道,据 NFTGo.io 数据显示,Women Ape Yacht Club #0 以 98 ETH 的价格再次成交,约合 154,112.86 美元,创下该 NFT 系列迄今最高交易记录,该 NFT 曾在 8 月 29 日以 90 ETH 的价格成交,约合 134,212.66 美元。Women Ape Yacht Club 是一个“母猿”主题的 NFT 系列,总计发行 10,000 枚 NFT,该项目声称 1 万只“母猿”对应了 1 万只“无聊猿”Bored Ape,并希望帮助“无聊猿”可以找到自己的生活伴侣,不过 Women Ape Yacht Club 已澄清她们不隶属于 Yuga Labs、BAYC 或 Larva Labs。[2022/9/1 13:01:39]

NFT碎片化?

碎片化是另一种方法,旨在让NFT被分割成同质化的代币资产,使其更具流动性、盈利性和生产力。为了实现这一点,一个原本非同质化ERC-721或ERC-1155NFT可以被分割成多个ERC-20代币,共同代表一个非同质化代币的所有权。因此,持有ERC-20代币的个人,是持有NFT的零碎部件。

NFT红人Gary Vaynerchuk:就微观而言,NFT崩溃已经开始:6月6日消息,企业家、NFT红人Gary Vaynerchuk近日表示,NFT崩溃已经开始,以纠正“过度投机”,并称他早在2021年5月就预测到“NFT冬天”。

Vaynerchuk说道:我预见到了这一点(由短期贪婪驱动的崩盘)绝对是我们可能面临的情况。他认为,在互联网早期,类似于Pets.com这样以互联网为中心的公司被过度炒作、估值过高然后失败,NFT市场在2021年同样经历了估值过高的情况。

Vaynerchuk进一步指出:宏观上是超级正确的,NFT将永远存在,但微观上是错误的,这就是我们加以纠正的原因。(BeInCrypto)[2022/6/6 4:04:25]

据用户称,NFT碎片化的三大好处是:1)增加市场流动性;2)降低持有NFT的门槛;3)NFT估值更高。

NFT碎片化的缺点

然而,碎片化的副作用是往往会导致NFT更强烈的价格波动。由于碎片化增加了NFT的流动性,更多的人现在可以以ERC-20代币的形式购买和出售部分NFT。因此,可以进行更多的投机活动,而且往往会导致冲动购买或恐慌。最终,碎片化的NFT会偏离原来的NFT价格。此外,在分配NFT空投收入时,碎片化会导致其他问题,例如,Kennel和Ape币为BAYC持有者进行的空投就是一例。

NFTAMM

AMM代表自动做市商,是一种去中心化的交易机制,依靠数学公式进行资产定价。与传统的订单簿市场不同,AMM池机制使用智能合约中的定价算法来自动设置资产价格,为每个NFT或每个集合创建了一个流动性池。NFTAMM能帮助NFT持有人即时买卖掉期。

Ladder?协议?

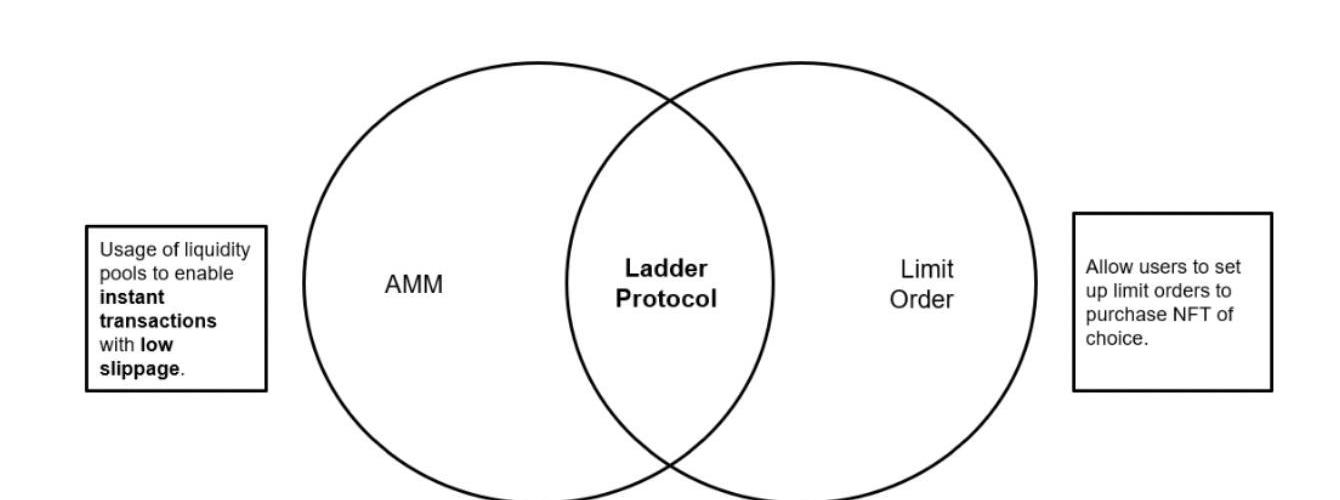

Ladder协议是一个去中心化的NFTAMM,旨在创建一个强大而高效的自动市场,以实现即时NFT掉期交易和更优的价格发现。除了实现低滑点的即时交易外,Ladder使用户用公布价购买特定藏品时,可以设置限价订单——这样你就能清楚地知道购买的结果将会如何。

在定价机制方面,有不同类型的NFTAMM,Ladder利用恒定变体的方法。

目前的XYK曲线使NFT持有者能够向一个池子里增加流动性、进行交换与提取,这些活动都可以无缝进行。用户可以用同质化的代币A和NFT的集合B配对,将2种资产存入新的或现有的流动性池中。通过这样做,他们将收到LP份额,代表他们在某一时段内在流动性池中的所有权的占比。通过向NFT市场提供流动性来,他们能够赚取利息和协议费。

当NFT交易者在池中交换时,XYK发生变化,NFT价格发生变化,每个LP在池中的股份也会发生变化。智能合约控制的自动做市机制保证了上述所有的变化同时发生,使NFT的即时互换在用户轻松流畅的体验中得以实现。在未来,集中的XYK曲线将被进一步添加到智能合约中,作为新的定价曲线模型,它允许用户通过设置集中参数来控制流动性池的深度和滑点,从而控制流动性池的价格范围。

使用LadderNFTAMM的一些好处

增强流动性:Ladder?NFT流动性池能给NFT市场提供更多流动性稳定的底价:流动性更快意味着恐慌抛售的可能性降低,NFT底价更稳定更多的买家:更多的加密交易者与DeFi用户会加入构建NFTfi:通过提供流动性基础设施,LadderAMM能支持更多NFTfi进行简易UI/UX:Ladder的UI/UX与DeFiAMM类似,不需进行复杂的选择总结

NFT市场需要更好的流动性解决方案,在过去和未来都有相关的各种尝试和创新。

NFT抵押借贷,类似于DeFi借贷,确实为NFT持有人提供了一些流动性,因为他们可以在不出售NFT的情况下获得流动性。然而,无论是peer-to-pool?还是peer-to-peer?的方法,都会以资本效率或时间效率的形式给NFT持有人增加一些隐性成本。此外,当涉及到借款人的违约和清算时,这种方法会对收款产生更大的价格影响,正如我们在BendDAO最近案例中所看到的那样。

另一方面,NFT碎片化将非同质化的代币分成同质化的代币碎片,从而增加NFT的流动性。然而,由于冲动购买或恐慌性抛售导致的同质化代币价格波动,往往会导致同一集合中的NFT碎片和原本的NFT之间出现价格差值。此外,当涉及到收藏品的红利或空投时,碎片化的NFT将导致更大的所有权问题。

NFTAMM,作为NFT流动性解决方案的最新创新,解决了上述问题。NFT持有人可以将他们的NFT与同质化代币配对,加入到流动性池中,在不牺牲隐性资本和时间效率的情况下,赚取交换费和利润。同样,AMM不要求将NFT碎片化,这样NFT持有者仍会在流动性池中持有一块完整的非同质化代币。

最后,AMM并不是抵押借贷和碎片化的竞争对手。相反,我们认为LadderAMM能帮助市场增值,可以被认为是流动性的基础设施,能提供强大的流动性支持,以开启NFTfi未来诸多创新的可能性。

FTX爆雷事件引起整个行业动荡,振幅波及到Crypto世界的每一个人。Dragonfly合伙人Haseeb在其个人社交媒体发文希望重振行业信心,整理翻译如下: 如果你因为FTX事件而蒙受了大额损.

1900/1/1 0:00:00DoodlesAlphaSpacesCo-Host??@nesanel6152今日发布了一条长推,全面阐述了蓝筹NFT项目Doodles背后的价值支撑.

1900/1/1 0:00:00正文开始:问题1:关于如何有效地终结加密同时禁止美国和欧盟的所有法定加密货币交易,原因是:a)金融犯罪b)KB主义c)制裁破坏d)不平等问题2:哪些做法可以解决问题a)?加密货币交易所将在30天.

1900/1/1 0:00:00作者简介:BobbyOngCoinGecko的联合创始人兼首席运营官FTX事件堪称加密世界的“雷曼时刻”,对行业也是一个残酷的打击。我仍然对FTX崩溃的规模感到震惊.

1900/1/1 0:00:00矿工可提取价值是无许可分布式系统的基础,无论是PoW工作量证明还是PoS权益证明,MEV都是不可或缺的.

1900/1/1 0:00:0010月19日,新加坡金融管理局宣布启动「守护者项目」,该项目将与金融业展开合作,旨在测试资产Token化和DeFi应用的可行性,同时也对金融稳定性和完整性进行风险控制.

1900/1/1 0:00:00