本篇将讲解代币设计所面临的一些问题,与NatElisason的代币经济学系列文章有相似观点,亦有互相补充的内容。作者从代币政策、激励与架构三个方面出发,从数值到概念,为读者拆解代币设计的关键因素。

#01

揭开代币设计的神秘面纱

代币的进化积累了现实世界实物资产的价值,让大家可以在数字空间拥有资产。一个代币在其生态系统中积累了它的经济价值,而它的价格发现是在二级市场上的展示价值。代币设计框架受限于生态系统的经济设计框架。

代币的主要功能可以概括为四个字母SUMS,即安全,实用,货币和稳定。在DeFi中,研究一个项目是否可靠的基本指标之一就是评估它的代币经济模型。要了解代币经济模型,需要回顾经济框架的代币设计结构,该结构分为三部分:

PeckShield:Justin Sun相关地址借入5980万枚DAI存入MakerDAO产生收益:金色财经报道,PeckShield监测显示,Justin Sun在Ethereum上标记的地址将70,290枚wstETH(1.474亿美元)、4500万枚USDD和5,008.9枚ETH(900万美元)转移到中间地址0xBCb7...07df1。0xBCb7...07df1已提供6.7万枚wstETH并从MakerDAO借入5980万枚DAI,然后将这些DAI提供给MakerDAO以产生收益。[2023/8/11 16:20:30]

代币政策;金融激励;架构;代币设计是代币本身的规则。这些规则由智能合约的代码定义。随着项目的发展或生态系统与新的交易形式整合,此类规则也会发生变化。

#02

代币政策

货币政策和代币的估值。代币的货币政策是根据三个因素设计的。代币用例,代币功能,以及项目的商业模式。

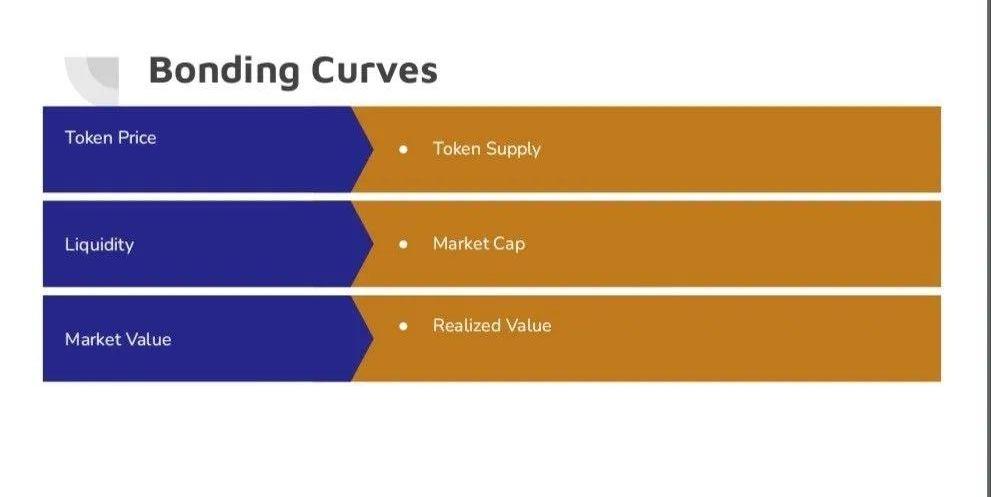

例如,如果代币是稳定币这类易受外力影响的货币,则使用的货币政策方法遵循中央银行的政策方法。如果代币代表着对链上或链下某种资产的申领权,则联合曲线是审查后的货币政策,它将价格定义为代币供应的函数。如果代币是访问网络的效用型代币,则货币政策取决于它的用例。通过传统的货币政策模式审查作为货币促进交易的代币,即货币政策工具。

在整个生态系统中对代币估值进行审核。生态系统决定了代币价格。代币估值可以回答以下问题:

基金如何评估特定的初创企业;在设计经济学时,代币如何获得其价值;交易手续费或套利的价值;项目和生态系统的增长;

Aave取消BUSD稳定币借贷提案得到DAO成员支持:金色财经报道,Aave去中心化自治组织 (DAO) 成员以压倒性优势支持取消Binance的BUSD稳定币的借贷。该提案旨在大幅提高借入 BUSD 的成本,同时减少其贷方应计收入。这些行动旨在抑制对BUSD的使用。投票之际,越来越多的市场参与者在监管不确定性的情况下放弃了BUSD。该提案作者Zeller在提案中写道,BUSD 的流通供应量将“随着时间的推移趋向于零”,因此有必要将其下架。

截至发稿时,Aave 从借贷方那里持有近 1100 万美元的 BUSD 流动性,并借出了 760 万美元的稳定币。[2023/3/10 12:53:07]

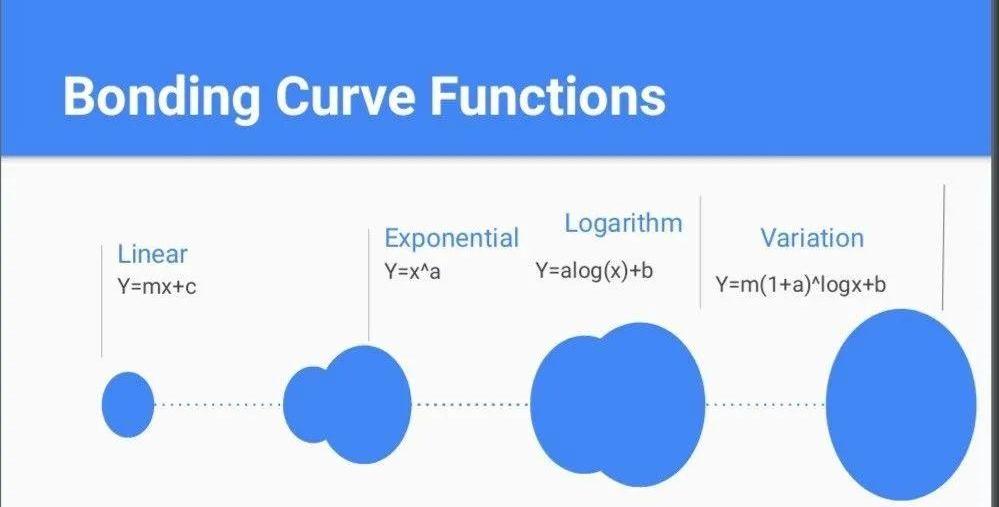

以上所有内容都是以数学方式确定的,嵌入在智能合约代码中。在流动性池内,通过自动做市商,联合曲线是执行的智能合约,为代币创造一个没有订单簿的市场。

联合曲线用例:是什么、怎么样以及为什么

1.是什么:联合合约创造了代币市场;

2.怎么样:它展示了智能合约管理的公式函数。这展示了图表中的变量是如何确定的;

被窃BAYC“下水道通行证”#12097以2.34 ETH在OpenSea售出:金色财经报道,据PeckShield监测显示,被窃的BAYC“下水道通行证”Sewer Pass #12097已经在OpenSea上以2.34 ETH的价格被售出,但交易完成后该NFT就被打上标记。[2023/3/2 12:39:12]

3.为什么:考虑筹款、流动性规定和策展市场等因素;

联合曲线也用于降低风险。

在去中心化交换池中,上图重新定义如下:

恒定和做市商~线性;恒定积做市商~指数;恒定平均数做市商~CobDouglas/对数函数;Stableswap不变量~变量;恒定和做市商解释了套利机会。而恒定积做市商解释了供需理论等等。

联合曲线分为增强型联合曲线和动态联合曲线。池中的代币分为流动性代币和储备代币。两者的组合视作中继代币。

Cake/BNB将储备代币和流动性代币结合在一起,形成一个中继代币。中继代币通常为质押提供途径,在中继减少价格溢出。

P=储备池的价值/流动性代币供应量

Concordium宣布与web3游戏门户Mana Games合作:金色财经报道,多链Web3游戏启动器Mana Games将推出一个P2P竞争模式,建立在Concordium区块链上。这项新功能定于1月底推出,将允许玩家在Web2 AAA级游戏中竞争并获得Web3奖励。

Concordium是具有内置自我主权ID框架的第一层区块链。[2023/1/27 11:31:30]

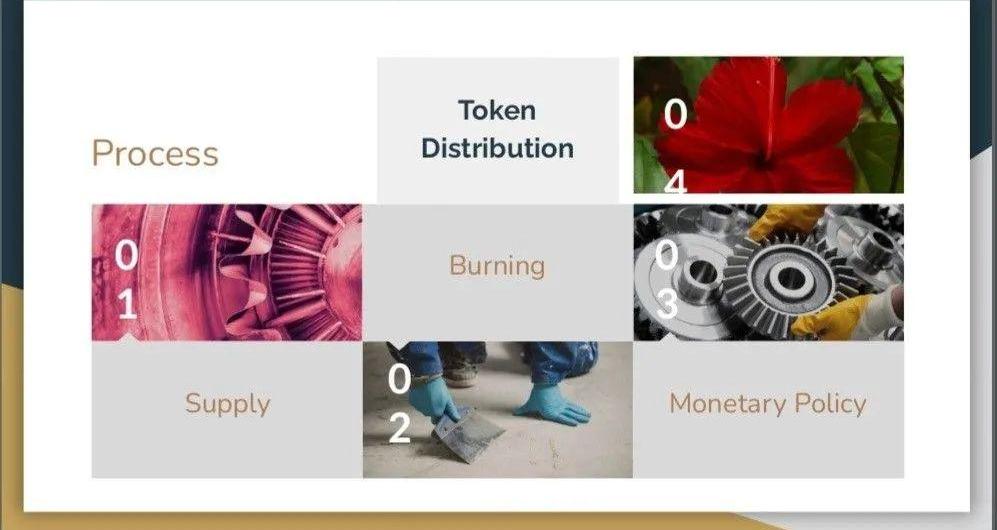

供应:在传统经济学中,商品的供给是指在某一特定时间生产的商品数量。现货是直接面临市场满足人们的需求。而在加密货币经济学中,代币供应量描述了生产中可用的代币总量,一类代币供应量可划分为:

流通量:指的是在一个特定时期内流通的代币数量,它由人们所持有。值得注意的是,并非所有的代币都会被交易或使用。其中不乏有丢失的、无人认领的代币,锁定的代币和冷储存的代币。所有这些都是链上分析中的代币资本化度量;最大供应量:代币的最大供应量是指该代币可能存在的最大数量。雪崩代币的最大供应量为720,000,000美元,同时研究最大供应量是否是固定的也很重要;总供应量:代币的总供应量代表代币的总发行量,它不一定是流通中的代币,还包括销毁的代币和锁定的代币;代币经济学是分析代币供需的一个完美指标。

美联储布拉德:仍然希望今年将利率提高到3.75%-4%:8月3日消息,美联储布拉德表示:仍然希望今年将利率提高到3.75%-4%,我更喜欢提前加息。(金十)[2022/8/3 2:56:35]

注意:

a.如果一项资产是稀缺的,根据推测市场对它的需求也会上升;

b.没有最大限度的供应导致市场上的代币充裕,价格下降。其他因素会影响价格,如释放率等;

c.一旦被锁定的代币被释放到市场上,它们会影响到代币的价格;

以上是评估代币供应的决定性因素。

销毁:

你销毁过纸币吗?之后发生了什么?销毁的资源永远无法复原。这是自然法则。在去中心化金融中,销毁的原因如下:

降低流通中的代币数量;调整供给和需求;降低资产的通货膨胀;正如货币的基本特征和货币价值的来源稀缺性一样,代币的需求量降低,通过销毁产生的通胀资产减少,从而创造出稀缺的资金池。所有销毁的代币都被传输到空地址。销毁的代币不能被提取,也没有价值。代币创建者或开发者为销毁代币创建空地址。值得注意的是,有几种销毁代币的方法。

例如把BSC链的代币转到ERC钱包地址,则无法成功转到正确地址,而是会被发送到空地址,反之亦然。代币就这样销毁了!

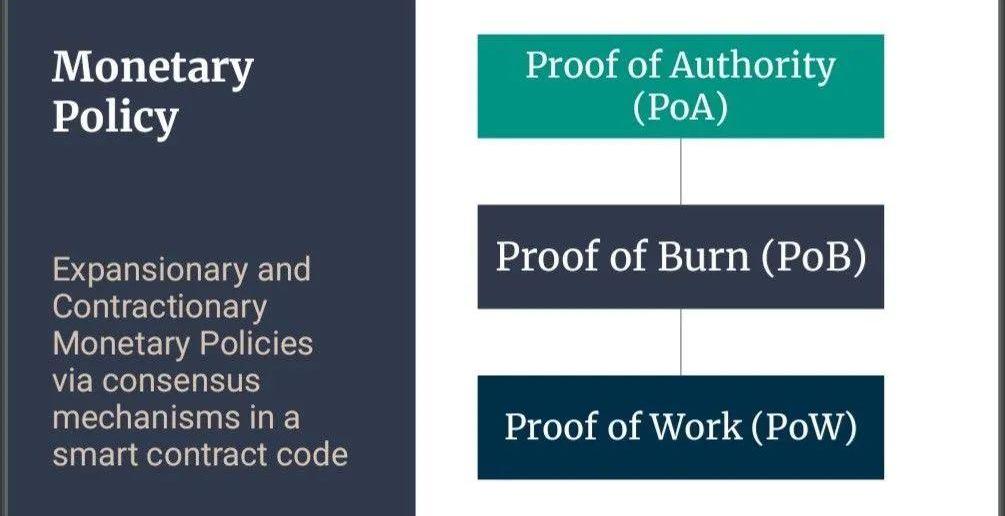

货币政策:

在Web3中,去中心化金融代币通过以下问题运行其货币政策:

代币是通胀的还是通缩的?别忘了,货币政策是一种对冲通胀的措施。对于代币也同样适用;未来代币发行的计划是什么?代币的通货膨胀率源自流动性挖矿计划,该计划每天都会向用户奖励进入流通供应的新代币。这增加了其抛售压力。因此,代币通胀会降低其购买力。代币通胀是由以下原因引起的:

无限和持续的代币发行或释放;出现更多项目,让供应量上升而市值保持不变;挖矿:增加了矿工持有的代币数量;质押:增加代币供应,减少代币价值;

生态系统智能鼓li任何项目的货币政策基础是项目的共识机制。共识机制有:

权限证明;销毁证明;容量证明;开发证明;贡献证明;时间证明~节点;流动性证明;复制证明~数据存储挖矿;空间证明;权益证明~验证交易或区块;工作量证明~每个区块都是由网络上的个人或节点挖出的;所有的这些货币政策都是由代码自动完成的。代币分配:

代币分配是指将代币的供应分为多个方面以维持代币稳定增长的过程。想要了解代币经济,下面代币分配的情况很重要:

代币初始是如何分发的?创始人、开发者和合作拍档拥有的代币供应比例是多少?公众投资者可以持有的最低百分比是多少?锁定的部分多少百分比用于未来分配?如果其中有超过4的百分比锁定在4,它未来的分配计划是什么,以及是否有代币释放的计划表?是否有大户持有代币的主要份额?占多少百分比?大户有可能卖掉他所属的代币来操纵市场吗?

上图解释了代币分配模式是从创新开始的。ICO和SAFT在2013-2017年期间一直处于运转中。另一个未添加的模型是OlympusDAO通过结合曲线机制开创的协议自有流动性模型。投票托管机制也是由CurveFinance在2020年推出的,那时候它就已经享有盛名。

与金融激励代币设计相一致的代币经济学基本原理的第五个过程是获利。项目与利益相关者共享利益或利润是一种正常现象。理由是:

激励矿工;为了保证网络的安全(在PoS或类似的共识模式中);对冲通货膨胀;获取奖励的方式如下:

挖矿;质押和流动性挖矿;运行主节点;流动性交易;空投活动等;访问https://www.stakingrewards.com/,你可以找到一些DeFi项目的质押、主节点、挖矿和其他功能的分配细节。分配给团队和顾问的独立代币池通过签署代币期权协议来组成。这决定了代币归属机制和关键绩效指标。这是回顾代词经济学时的一项重要研究。代币释放完成后通常提供会在一段时间代币锁定,以此避免代币供需失衡。特别是当内部人员的代币开始流通时,他们会想在交易所抛售代币。

总结下来,我将在下列出代币经济的危险信号:

无限量供应;不公的释放计划;不公的代币分配;通货膨胀代币;未来不确定因素较多;不透明代币经济学;中心化机制;不合适的代币发放;缺乏应用场景;无限供应可能是一个危险信号,也可能不是。我们都希望拥有无限的资产,比如无限的互联网、自助餐等。不过在代币经济学中,这可能是一种负面现象。

无限量供应的代币意味着新的代币会一直在铸造。代币并短缺也不会影响供需平衡。因为供应的持续增长将超过需求,从而导致代币价格下跌。更重要的是,还会导致通货膨胀。最糟的情况是恶性通货膨胀。

然而,拥有无限代币供应的项目的代币经济学计划决定了其通货膨胀和通货紧缩机制。这就是为什么无限供应可能也是一个很好的选择。以太坊是一个完美的例子,在拥有无限量的代币供应的同时有着燃烧机制,如EIP-1559。这表明无限制供应的代币为此行为阐述了合理的理由。Dogecoin,一种Meme币也是无限量供应。

我希望你们从代币设计的旅程中学到一些。尽管并未涉及到所有方面,但更多有价值的文章将会发布。可以从此推特关注到我。谢谢。

责编:Lynn

还记得当初刚进加密行业那会,公链这个词是个很高大上的东西。因为人们一提公链,往往首先想到的ETH这种“通用智能合约型”,或者说平台型公链,而非类似BTC,LTC这种“一币一公链”的公链,这些,我.

1900/1/1 0:00:00博弈对手和胜率在去年的内部分享中,我从自己过去在传统VC、加密行业的投资经验,用最宏观的角度,最底层的思维逻辑,分享了整个市场结构、财富分配、投资和投资形成的原理.

1900/1/1 0:00:00今日,马斯克宣布收购著名社交网络推特,并指出推特是一个对人类未来至关重要的问题进行辩论的数字城市广场,前TwitterCEOJackDorsey亦发推称Twitter应该成为协议级别的公共产品.

1900/1/1 0:00:00“信息的去中心化和民主化是互联网和Web1的显著特征,而Web2的企业则希望建立围墙花园,将消费者留在其生态内。”互联网是在20世纪60年代和70年代发展起来的,当时正值冷战的高峰期.

1900/1/1 0:00:00MarsBitCryptoDaily2022年10月28日一、今日要闻Sui基金会宣布将发布初始代币分配等信息据官方消息,Sui基金会现已启动,除了赠款计划.

1900/1/1 0:00:00摘要目前的以太坊主网将通过与信标链的合并完成从工作量证明到权益证明的过渡,同时保留合约执行功能和当前用户状态的完整历史数据.

1900/1/1 0:00:00