原文作者:1kx研究员Mikey0x原文编译:0x214,BlockBeats在过去的几个月里,DeFi借贷赛道产生了重大变化,1kx研究员Mikey0x对此场域重新进行梳理,BlockBeats对其整理翻译如下:

本文内容将包括对新借贷协议的介绍、核心数据统计以及发展趋势,也许可以让我们大致把握下一个周期的赛道面貌。

新借贷协议

dAMM和Ribbon

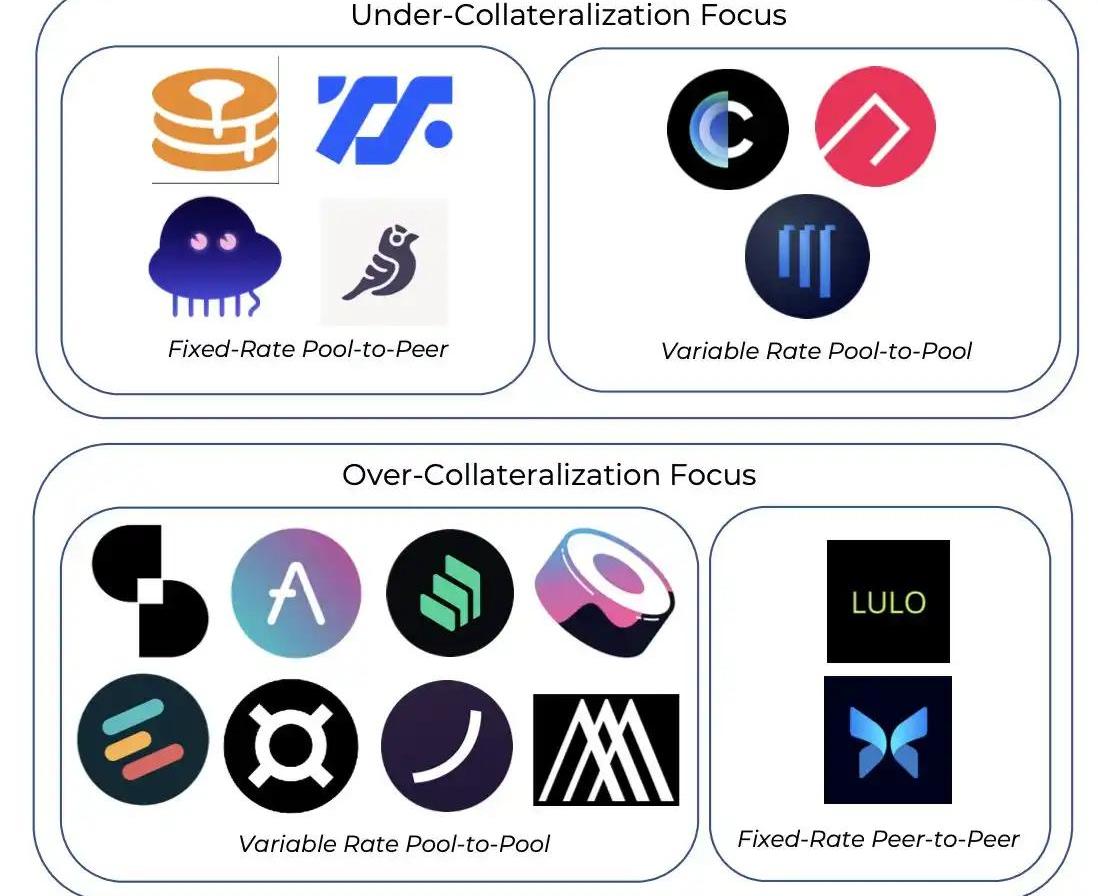

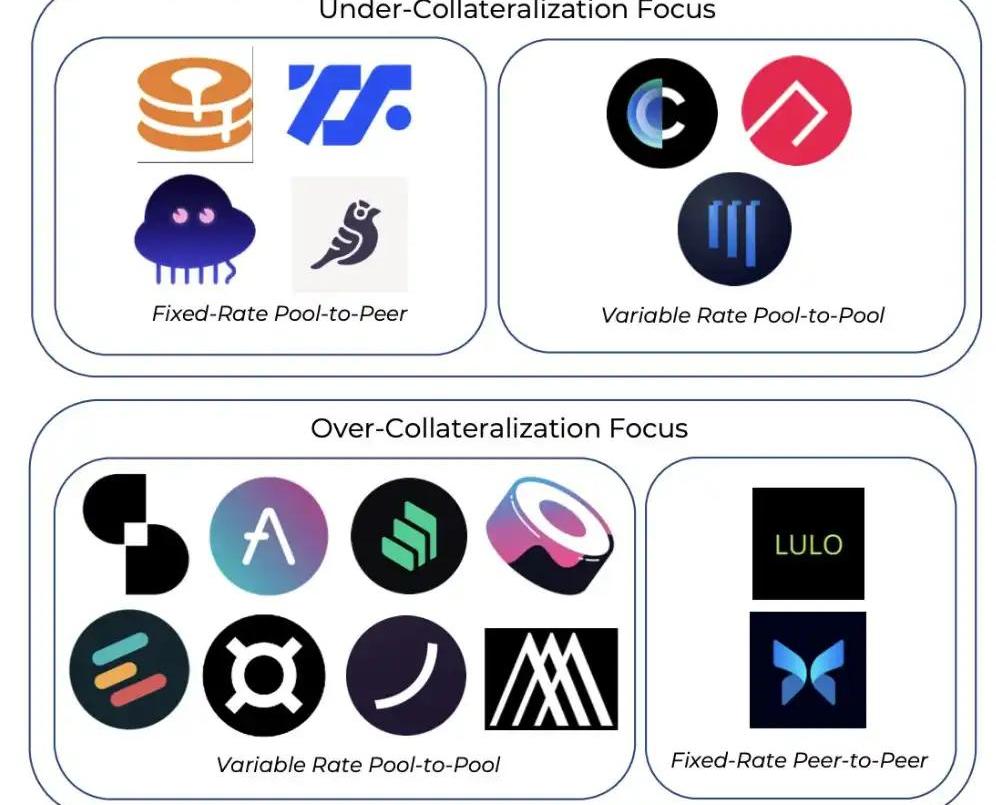

dAMM?和?Ribbon?是非足额抵押的、提供可变利率的借贷协议,在本质上类似于?Aave?的借贷池模型,为用户提供高效的、无摩擦的存款和借贷体验。

Vanguard Group持有价值5.6亿美元的比特币矿企公司股票:金色财经报道,周一提交给美国证券交易委员会的文件显示,资产管理公司先锋集团(Vanguard Group)增加对比特币矿业公司的持股,持股规模超过5亿美元。该公司管理着7.2万亿美元的资产,从Riot Platforms和Marathon Digital购买了更多股票。

根据文件显示,Vanguard集团将其持有的Marathon Digital股票从1090万股增加了60%,达到了1750万股。

Marathon Digital目前的交易价格为每股16.03美元,这意味着Vanguard的投资达到了2.805亿美元。它还将Riot Blockchain的持股增加了近18%,从1520万股增至1790万股,股票价值超过2.81亿美元。[2023/7/11 10:46:47]

dAMM目前支持23种资产,Ribbon即将上线。

125家从Arbitrum基金会接收ARB的项目已有4家出售大部分接收到的ARB:金色财经报道,据推特用户余烬监测,125 家从 Arbitrum 基金会接收 ARB 的项目中,目前已有 4 家直接出售了全部/大部分接收到的 ARB(而非将这些 ARB 用于激励自身项目用户)分别是:The Damned Pirates Society(150,000)、Trident(257,540)、xToken Terminal(35,000)、Rice Wallet(12,500)。[2023/4/27 14:31:12]

Lulo

Lulo?是一个链上P2P订单簿模式借贷协议,提供固定利率和周期借贷。经过后端运行,用户可以从复杂的借贷机制中轻松获利。

和?Morpho?类似,Lulo关闭了借贷池模型中常见的贷方/借方利差,而是对贷方/借方进行直接匹配。

Arcadia

行业人士:英国已出现加密银行业务困境:3月26日消息,加密货币倡导者表示,许多英国加密货币公司发现很难获得银行服务,因为许多银行完全限制了它们与该行业的互动。

随着SVB、Silvergate和Signature银行的倒闭,美国加密客户不得不寻找新的银行合作伙伴。然而,美国并不是唯一一个面临这种困境的国家。英国早在2021年就出现了加密银行业务问题。

CryptoUK运营总监Su Carpenter在致财政部经济部长Andrew Griffith的一封信中写道:“英国许多主要银行现在都实施了禁令或限制,我们担心其他银行和支付服务提供商(PSP)也可能很快效仿。”CryptoUK是一个倡导数字资产的游说组织。

投资者还在推特上抱怨,英国的银行一直在禁止向加密货币交易所转账。

议员、CryptoUK主席Lisa Cameron在一份声明中表示,加密企业一直无法在桑坦德银行(Santander)和国民西敏寺银行(NatWest Group)开设银行账户,她最近在议会提出了这个问题。(CoinDesk)[2023/3/26 13:27:05]

Arcadia?借贷协议允许借款人一次性将多种资产抵押到资金库中。这些资金库是NFT,因此可以被组合为第二层产品。贷方可以根据金库质量选择风险偏好。

京东方新型半导体显示器件生产线2025年实现投产:金色财经报道,日前,京东方第6代新型半导体显示器件生产线在北京经济技术开发区正式开工建设。这条生产线总投资达290亿元,将于2025年实现投产,进一步增强北京高端显示技术布局。

随着“元宇宙”的持续升温,被视为元宇宙入口的AR、VR也迎来新一轮产业高潮。这条生产线正是基于元宇宙,增强VR技术布局。“京东方将全面统筹资源,建成全球技术最先进、产能最大的VR用液晶显示生产基地,推动全球半导体显示产业升级。”京东方董事长陈炎顺说。(北京日报)[2023/2/13 12:03:18]

ARCx

ARCx?借贷协议会对借款人的链上交易历史进行评估,借款人的历史交易信用越好,则其贷款价值比越高。截至目前,最大一笔借款中借款人LTV高达100%。

贷方根据借款人的信用风险提供流动性。

dAMM和Ribbon在机构借贷领域直接与Maple和Atlendis竞争。?

彭博社:Celsius正考虑出售部分或全部资产,并退出破产保护:10月24日消息,加密借贷平台Celsius正在考虑出售其部分或全部资产,同时还在探索以其他方式来偿还债权人并退出第11章的破产保护,或将影响已被锁定账户几个月的Celsius客户能收回多少资金。(彭博社)[2022/10/24 16:36:44]

Arcadia、ARCx和Frax则是该领域现有模型的变体。

核心数据分析

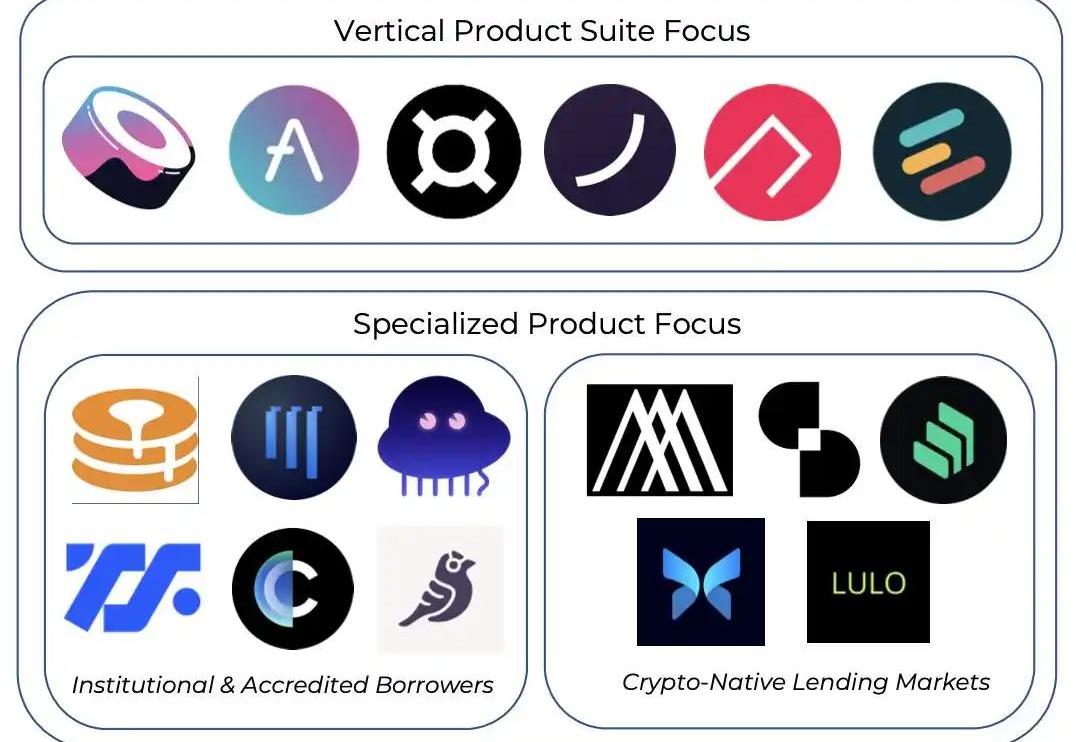

许多协议仍不断追求「产品垂直化」,以保持其竞争优势和价值捕获能力。?

Frax:Stablecoin、AMO、AMM、流动质押

AAVE:

Stablecoin、非足额抵押贷款、风险加权资产RWA?

ARCx:信用评分?

Ribbon:资金库+借贷

一些借贷协议更关注于迎合长尾资产

从机构层面讲,dAMM是目前唯一一个已经支持多种长尾资产的协议。

Eulerfinance?允许借贷任何资产,其中部分可以作为抵押品。

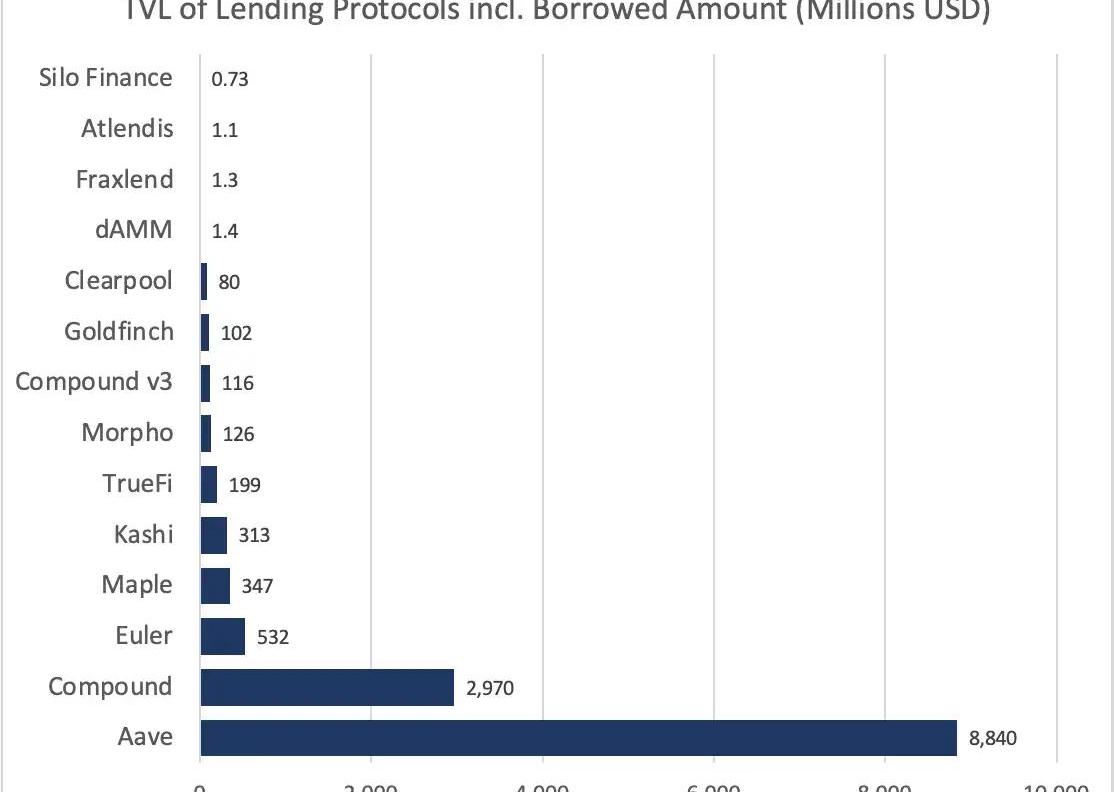

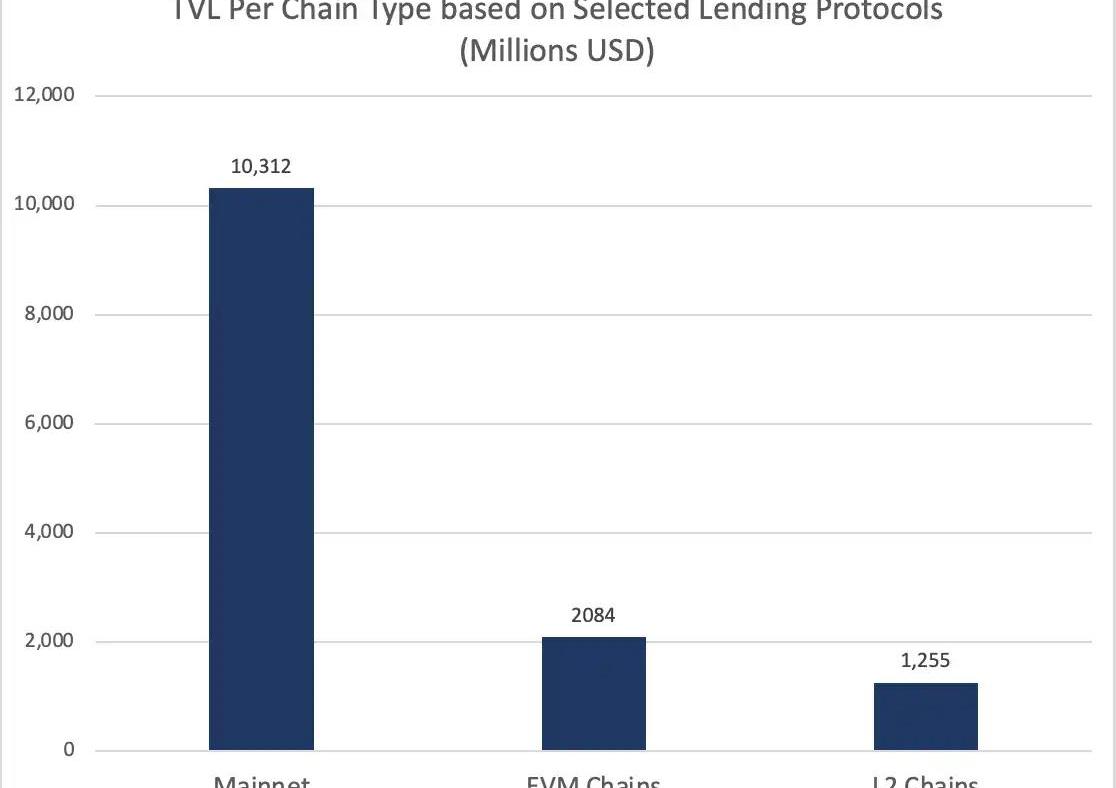

迄今为止,AAVE仍然赢面显著,部分归因于其积极推进多链部署,其总TVL的37%来自于Layer2与EVM兼容链。

CompoundV3从V2获取资金的速度不佳,Compound因此稳居第二名。

Maple是最受欢迎的非足额抵押借贷协议。

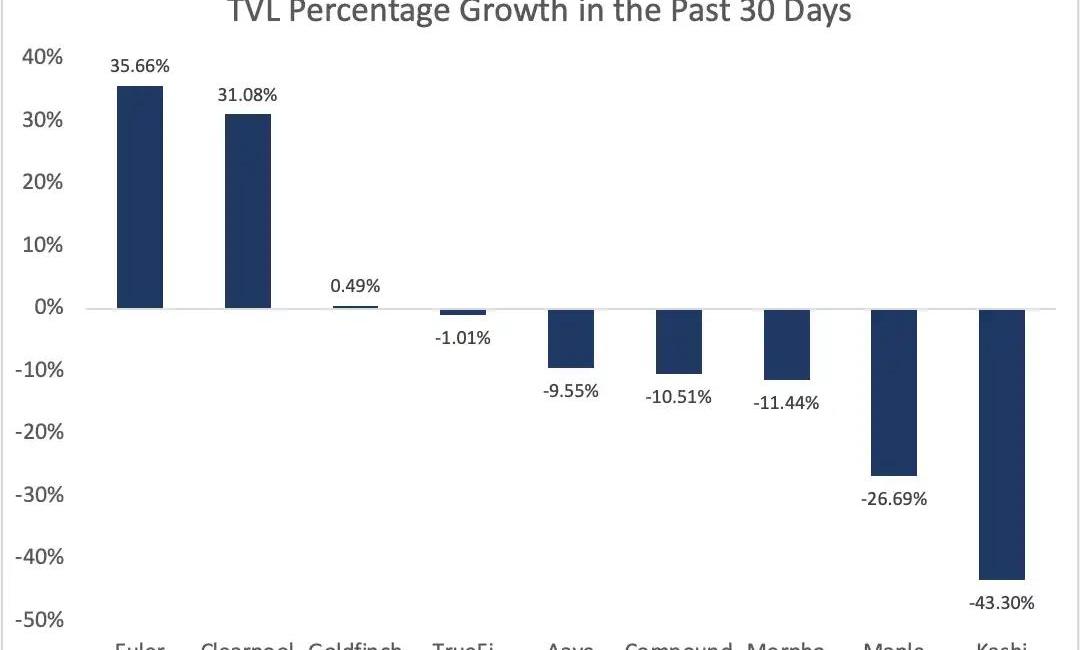

在过去的一个月里,Euler和ClearPool是仅有的两个出现显著增长的早期平台。

AAVE和Compound增长幅度居中,而Kashi跌幅最大。

大部分借贷TVL来自主网,但EVM和Layer2正在缓慢侵占市场份额。

在下一个周期中,Layer2使用量和项目数量增长将会导致对杠杆的需求提高,从而产生更多流动性。

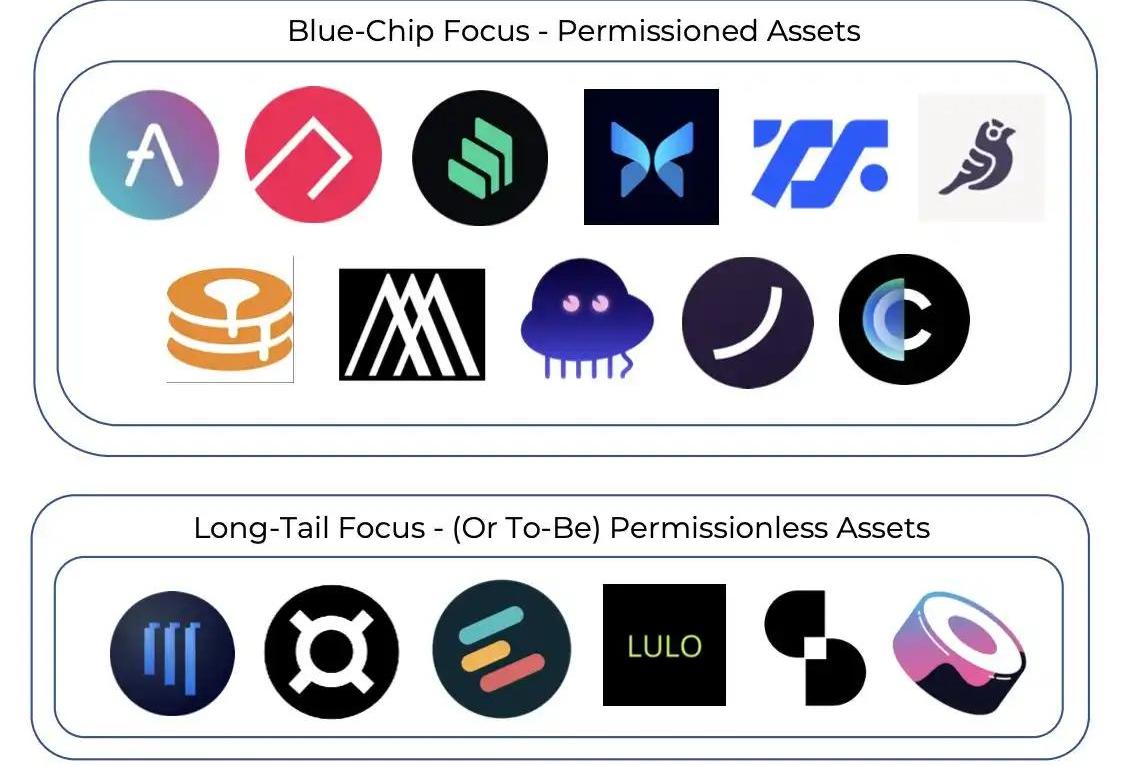

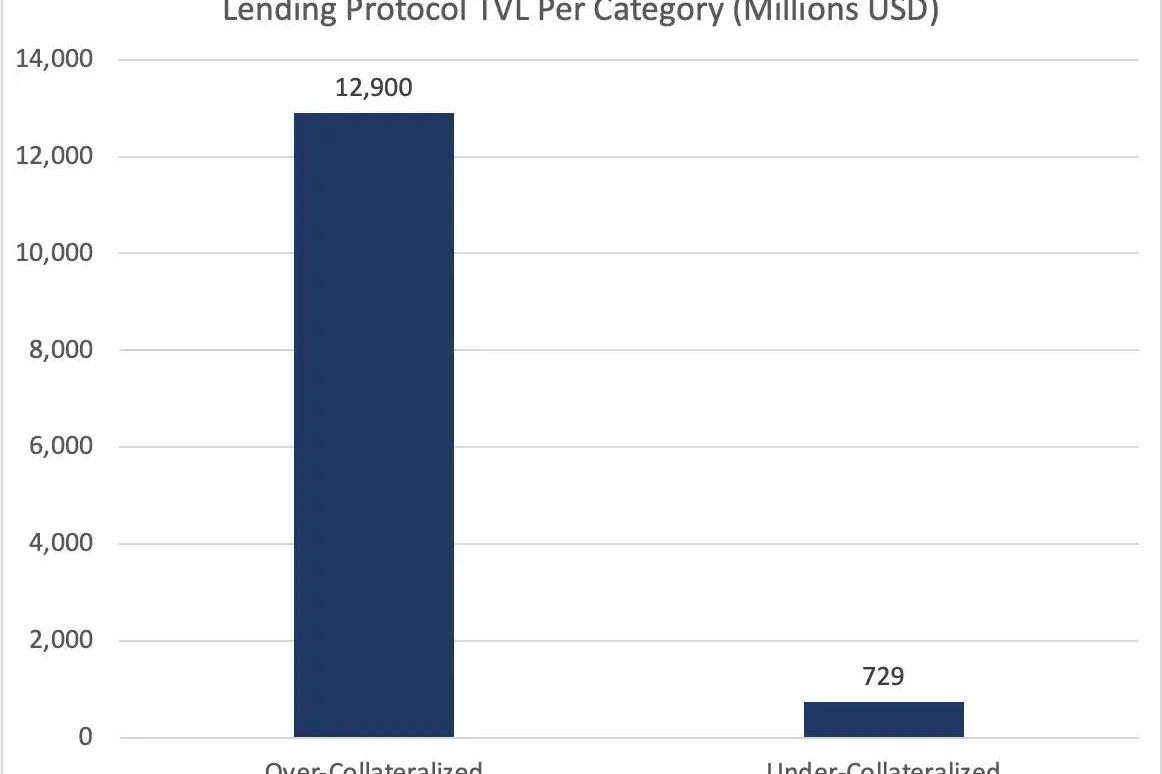

以借贷协议的不同类别进行TVL排序,超额抵押模型一直占主导地位。

但随着KYC和ZK凭证技术的推进,以及更多机构资本的入场,这种差距预计会进一步缩小。

对比蓝筹资产与长尾资产借贷,目前蓝筹资产几乎占据了所有的流动性。Euler是比较知名的、专注于长尾资产的协议,但它的TVL只有不到5%是属于长尾资产的,这主要是由于质押Token带来的机会成本。

当质押可以获得高达10到30倍的APR时,用户怎么会选择将GRTToken存入Euler呢?

随着市场上出现更多流动性质押DeFi协议,这种情况会被逆转,在这些衍生品中,Token可以在获得收益的同时被用于借贷。

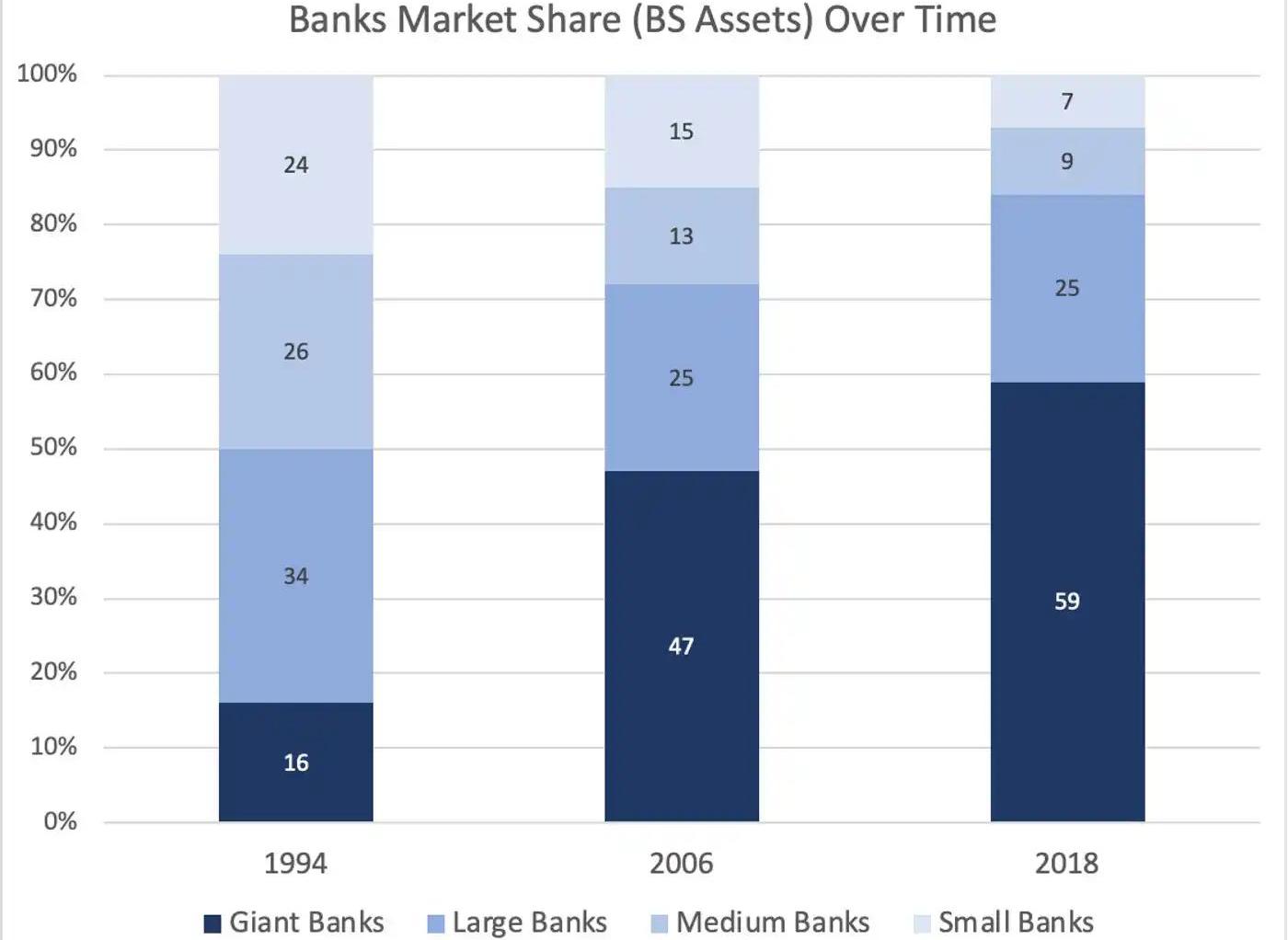

垂直化是所有DeFi中一个不可忽视的有趣趋势,因为借贷并不是唯一一个市场份额越来越集中的赛道......Lido、Uniswap和MakerDAO在各自的品类中占有巨大市场份额。

随着时间的推移,我们可能会看到龙头DeFi会继续越做越强……类似于过去几十年大型银行的规模也在不停扩大。

原因包括:强大的网络效应、垂直化、品牌竞争优势(BrandMoat)。

潜在DeFi借贷趋势:

1)基于有zk证明的链下资产的非足额抵押借贷协议?

2)以具有社交属性的NFT作为抵押品的贷款?

3)关注于DAO的贷款

来源:金色财经

恭喜晚间eth现价在1326布局的空单,完美到达止赢目标1280,盈利46个点,100手操作盈利4600u Voyager律师提交文件授权将Voyager资产出售给FTX US:金色财经报道.

1900/1/1 0:00:00此前,比特币的忠实拥护者们对这种顶级加密货币增添了许多概述,包括它可能在某个时候取代黄金,或者是一个很好的通货膨胀对冲工具.

1900/1/1 0:00:0010月4日消息,据路透社报道,根据区块链追踪DappRadar的数据,2022年第三季度NFT的销售量大幅下降,因为加密货币投资者认为“加密货币的冬天”到来了.

1900/1/1 0:00:00个体即为DAOWeb3是一个超级个体的时代,超级个体具有专业技能的多样化,以及收入结构的多样化,由无数个DAO构成的DAOs网络经济体,为超级个体提供了良好的经济环境.

1900/1/1 0:00:00由于宏观经济的不确定性日益增加,BTC在过去一周上涨了约6%。 美联储再次推迟加密公司的的主账户申请:金色财经报道,美联储再次推迟加密公司的的主账户申请.

1900/1/1 0:00:00这段时间BSC链上的域名.bnb颇有热度,拿到内测资格的用户已经收益一波了,现在已经开放注册。初晓链注册了.eth和.bnb域名,设置了web3域名和钱包地址的关联绑定,通过搜索web3域名,就.

1900/1/1 0:00:00