今天是大年初一,喜乐团圆的日子,金色财经在此祝您春节快乐。农历新年期间,金色财经将每日推荐精选文章,以飨读者。

巴菲特又双叒叕怼比特币了。

2019年2月23日,“股神”巴菲特发布一年一度的《致股东信》。随后巴菲特2月25日接受CNBC采访,再度发表对比特币的看法。这一次巴菲特承认了区块链,“区块链很重要也很有创意”,但对比特币仍然是一贯的怒批。

“比特币没有任何独特的价值。比特币本质上是一种错觉,它不会产生任何东西。你可以盯着它看一整天,却得不到任何东西。”“吸引了子。”

一个思维正常的人,难以想象手握近1120亿现金储备的股神发出如此毫无逻辑的话语。正如摩根溪创始人Anthony Pompliano所反驳的,巴菲特在过去一年半的时间里持有超过1000亿美元的现金,这些现金也有同样的问题:盯着它看一整天得不到任何东西。

自从知道比特币开始,巴菲特就一直在猛烈抨击比特币。很多人心中都有疑惑,巴菲特为什么如此决然地diss比特币?他们大多是从投资风格、价值、思想多个角度解读,也许事情的真相在于:

巴菲特仇视比特币的原因写在比特币的基因里。

数字藏品国内周指数受春节假期影响下跌138.8点:金色财经报道,据同伴客数据显示,上周(2023年1月24日-1月30日)数字藏品国际周指数下跌7.8至16.6点,国内周指数受春节假期影响下跌138.8点至101.5点,数字藏品综合价值周指数下跌60.2点至50.6点。

备注:

· 数字藏品综合价值指数由同伴客数据与链境Labs联合研发,是对国际及国内当月市场热度最高的数字艺术品项目市场总销售规模的综合反映,以2021年11月份销售额的30分之7为基数,指数基值为100。

·国内周指数成分之一的幻核于8月16日发布平台终止运营公告,但销量已于7月10日后归零。为遵循去掉某一成分后指数计算结果无变化的原则,该指数使用幻核7/4-7/10的销售数据进行销售基数调整,并将新的销售基数作为8/14后的指数计算基数。[2023/1/30 11:36:45]

Bailout

2009年1月3日18点15分零5秒,中本聪在比特币创世区块中写下当天《泰晤士报》头版文章标题——The Times 03/Jan/2009 Chancellor on brink of second bailout for banks(2009年1月3日,财政大臣正处于实施第二轮银行紧急援助的边缘)。

OPPO发布虎年春节NFT数字藏品:金色财经报道,2月15日,OPPO小布助手限量首发虎年春节神兽系列NFT数字藏品。据介绍,在区块链底层技术的支持下,小布虎年春节神兽系列数字藏品具有唯一序列号和权属信息,不可篡改,不可复制,确保其唯一性和稀缺性。小布助手还透露或将在未来开放小布元宇宙社区,并让用户参与治理,全面激发社区用户的积极性和创造性。[2022/2/15 9:53:58]

请注意关键字“bailout”。这个字眼简直就是对巴菲特部分财富来源的彻底否定。

穿透巴菲特“投资大师”人设背后,巴菲特和传统金融体制的绑定远超大多数人的想象。这是巴菲特总是diss比特币的重要原因甚至可以说是主要原因。

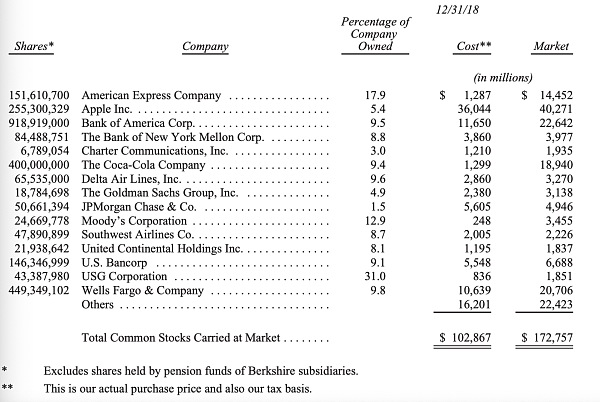

上图是伯克希尔哈撒韦2018年财报中的15项投资,伯克希尔是相当多金融机构的大股东,如美国运通、美利坚银行、纽约梅隆银行、高盛、摩根大通、美国合纵银行、富国银行等。

按时间顺序,可以从离现今不太遥远的2008年金融危机中找到巴菲特部分财富根源的蛛丝马迹。

行情 | 比特币等避险资产春节期间涨幅居前:金色财经报道,2020年春节期间,外盘指数多数下跌,其中白银、黄金和比特币等避险资产涨幅居前,比特币春节期间涨幅高达11.33%,值得一提的是美元/人民币(离岸)期间上涨1.02%。[2020/2/3]

2008年金融危机中,美国首屈一指的投行高盛受到重创。2008年9月24日,巴菲特控制的伯克希尔出手50亿美元投资购买高盛优先股以及50亿美元的普通股认股权证。仅仅过去一个月,2008年10月28日,美国财政部向高盛注资100亿美元。

2008年10月1日,伯克希尔向通用电气投资30亿美元。同样是一个月后,2008年11月12日,通用电气资本获得美国联邦存款保险公司1390亿美元的债务担保。

同样在10月,美财政部向富国银行注资250亿美元,而巴菲特早在1990年购买了富国银行10%的股权。截止最新报表,伯克希尔几乎没有减持,仍然持有富国银行9.8%股权。

此外,2008年美财政部向美国合纵银行注资66亿美元,向美国运通注资33.8亿美元,向M&T银行注资7.5亿美元。而巴菲特先生是这些金融机构的大股东。

巴菲特事后声称,富国银行是被美国财政部的“问题资产救助计划”(TARP)逼迫强行注资的。

公告 | X网发布春节期间法币交易开放时间调整的通知:X网发布公告称,法币交易将在2019年2月4日17:00-2019年2月8日9:00(GMT+8)暂停交易[2019/1/26]

事实真是这样吗?2018年12月HBO出品的纪录片《恐慌:2008年金融背后不为人知的故事》披露,2008年10月3日,美国国会和总统通过经济稳定经济法案后,巴菲特深夜打电话告诉美国时任财政部长保尔森,建议保尔森直接向那些陷入危机的银行们注资。最终美国财政部动用了7000亿美元“问题资产救助计划”(TARP)中的2500亿美元购买优先股向金融机构注资。

尽管这些优先股到期会被回购,但现行无锚约束的银行体制必然会选择通货膨胀。在经济危机后,美国从2009年开始实施量化宽松货币政策。在这一过程中,财富会向最先拿到央行钱的人发生转移。而巴菲特先生就是最先拿到钱的人。

这同样也是巴菲特瞧不上黄金的原因所在,因为黄金硬约束着政府的财政、货币纪律。

巴菲特的现金奶牛

很多人会反问,接受政府bailout的先决条件是有弹药在危机时刻收购资产抄底。

巴菲特以对一些好公司作长期持有几十年的价值投资著称。这既需要敏锐的价值发现,还需要长期的低成本资金来源。而对巴菲特来说,这笔长期资金来自伯克希尔的保险浮存金(即保费)。

春节过后数字货币市场回温 比特币两周反弹了90%:比特币在2月6日一度下跌至6000美元,但经过春节前后近两周的上涨,目前已收复大部分“失地”。2月21日,比特币价格持续反弹,一度上涨至11720美元,直逼12000美元大关,半个月以来的涨幅高达90%。[2018/2/22]

尽管保费是保险公司暂时管理并不属于它的资金,但有些资金可能需要10年甚至更长时间才发生赔付。如果经营的好,这些资金可能是零成本的资金。再考虑到时间威力下的通胀效应,甚至是负成本的。

伯克希尔不仅是很多银行的大股东,还是很多家保险公司的大股东。这些保险公司成为巴菲特的现金奶牛,为他提供了源源不断的巨额低成本保险资金,能够大规模收购优质企业。高额投资回报会让伯克希尔旗下保险公司更有赔付能力,又有更多保险浮存金,从而形成良性循环。

据广发非银研报,收入结构上,伯克希尔最大收入来源是零售服务业,收入占比近50%。保险业收入紧随其后,保费收入贡献占比近20%。尽管保费收入占比不高,但是可以长期留存的保费,是可以匹配中长期的投资资金。这是巴菲特投资的“弹药库”,是可持续的充足的现金池。

目前巴菲特旗下的保险业务主要划为四个重要部分:国家雇员保险公司、通用再保险公司、BHRG(旗下再保险业务集团)和BH Primary(混业独立经营保险集团)。

保险业在美国同样是特许和受到严格管制的行业,和中心化央行控制下的金融机构有着千丝万缕的联系。

这同样和比特币所要求的去中心化、去管制、去中介、自由竞争、去通胀的精神完全相悖。

所以,巴菲特仇视比特币

巴菲特并不是一个不肯承认错误的投资者。事实上,巴菲特在其投资生涯上也曾错过很多重大投资机会,也曾修正旧有错误看法。

巴菲特在2017年、2018年连续两年的伯克希尔股东大会上,亲口向股东承认:没有预料到亚马逊发展得这么好取得大规模的成功,几年前没有买入谷歌的股票是一个失误。

2013年,巴菲特曾坚定地表示自己不会买苹果股票,因为不知道苹果公司十年后会是什么样子。但2015年开始,巴菲特大举买入苹果股票。

但巴菲特对比特币的批评从没松口过。

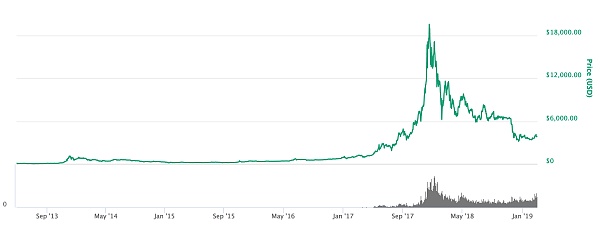

2013年伯克希尔股东大会时,比特币价格还不到130美元,还没暴涨至1000多美元引发普通人关注,巴菲特就已经关注到比特币,他公开表示,比特币是老鼠药,在490亿美元现金中,没有任何资产是比特币也没有计划投向比特币。

2014年,巴菲特接受CNBC采访时警告投资者远离比特币。他认为,比特币只是一种“海市蜃楼”,说比特币具有巨大的价值本身就是一个笑话,这种繁荣是虚假的。

2014年伯克希尔股东大会上,巴菲特表示,如果比特币在未来10年或20年没有成功,我也不会感到意外。它不是一种货币,不符合货币的规律。比特币是一种具有投机性质的“巴克罗杰斯”现象,所有的买卖行为都由大家自己判断涨跌,就像当年的郁金香泡沫一样。

2015年和2016年,比特币熊市,和普通人一样,巴菲特也没有关注比特币。

2017年比特币牛市,在比特币涨到9000多美元时,有记者再次问他的看法,巴菲特回答:“可能是老鼠药的平方了。”

2017年11月,巴菲特在《福布斯》上刊文称比特币毫无意义,无论是美联储还是其他央行都无法监管,是“不折不扣的泡沫”。

2018年1月,巴菲特接受CNBC采访时再度预测加密货币肯定会出现“糟糕的结局”,虽然并不清楚这样的结局多久发生?如何发生?

随着比特币在2018年1月达到历史高点,2018年2月,巴菲特讽刺比特币是一场彻头彻尾的 FOMO (Fear of Missing Out,错失恐惧)。

2018年伯克希尔股东大会前夕,巴菲特接受雅虎财经采访时再次表态,购买比特币是,不是投资。

再到2019年2月23日,巴菲特在2019年至股东信中继续diss比特币,比特币没有任何独特价值。

截止发稿,比特币的价格在3800美元上下,从2013年巴菲特第一次公开唱衰比特币,自130美元比特币上涨了近29倍,年化收益高达96%。远胜股神的“价值投资”。

结语

布雷顿森林体系崩溃后,间接金本位被废弃已成既成事实。热爱自由的人们只能另起炉灶,经几代学者、软件工程师努力,发展出去央行、不可增发操纵的互联网原生货币——比特币。

如果比特币、黄金成为被人们广泛接受的货币,必将严重限制政府无中生有超发货币的能力,当然也会削弱政府向个别群体输送利益的能力。

这才是巴菲特一直以来仇视比特币、黄金的真正原因。

参考资料:

巴菲特背后的保险帝国——解密伯克希尔哈撒韦

How Warren Buffett Gained from Bank Bailout

伯克希尔2018年年报

The Berkshire-Buffett Bailout

How Warren Buffett Clinched The 2008 Bailouts

2月9日11时20分,比特币突破1万美元大关,不少分析师都将此次异动指向了5月即将到来的减半行情。除了ETC、BCH在内的众多减半币外,另一个备受关注的是各大交易所平台币.

1900/1/1 0:00:00导在她的国家还在就加密货币进行持续抗争期间,印度总理Narendra Modi授奖给了这位年轻企业家,加密货币价格跟踪App的开发者Harshita Arora.

1900/1/1 0:00:00央行数字货币(Central Bank Digital Currency ,简称CBDC)也称法定数字货币,是指中央行发行的数字货币,法定数字货币是法定货币的数字化形式,本质上与现金相同.

1900/1/1 0:00:00鸵鸟区块链消息,这个新年也是比较纠结的一年,疫情的事情相信到现在为止,估计国家心里都没啥底,如果正月十五不能正常上班,那整个第一季度真的就是彻底傻了,三大产业都会直接产生影响.

1900/1/1 0:00:00近日,Cosmos因CEO Jae Kwon离开事件成为了关注焦点。Cosmos与Polkadot被称为跨链的头部项目,在2019年,Cosmos先于Polkadot上线主网,随后其Cosmos.

1900/1/1 0:00:00尽管Plasma技术最初被寄予厚望,但开发者们对它的兴趣似乎已消逝。1月27日,Dragonfly的研究者Ashwin Ramachandran和Haseeb Qureshi在一篇文章中声称Pl.

1900/1/1 0:00:00