本文于2020年7月2日,由加密谷微信公号发布,文章作者:Chainlink,翻译:凌杰。近期随着各大中心化交易所纷纷布局DeFi生态,带来了一波挖矿热潮,自动做市商也再次进入了人们的视野,基于此特推荐此文,让大家更好的了解AMM的特点与作用。

基于自动做市商(AMM)的去中心化交易所(DEX)已被证明是最具影响力的DeFi创新之一。它们可以为一系列不同的代币创建和运行可访问的链上流动性。

AMM从根本上改变了用户交易加密货币的方式。交易的双方都没有使用传统的买卖订单簿,而是由链上流动性池预先提供资金。流动性池允许用户以完全去中心化和非托管的方式在链上进行无缝的代币兑换。根据流动性提供者对资金池的贡献百分比,他们可以通过获得相应的交易费收入。

在本文中,我们将探究AMM的工作原理,分析其固有问题,并研究解决这些关键障碍的方案。关键点包括:

几种AMM类型:恒定总和做市商(CSMM)、恒定平均值做市商(CMMM)和混合常数函数做市商(CFMM)。

AMM必须克服的一些关键挑战,包括:暂时性亏损、多代币敞口( forced multi-token exposure)和低资本效率。

Bancor、Uniswap、Curve等公司通过提高资本效率、降低波动风险和提供更多的资本配置选项,使AMM对大型流动性提供者更具吸引力。

通过使用Chainlink oracles,Bancor的目标是在他们即将发布的V2版本中率先解决波动性代币的暂时性亏损问题。

金色相对论 | Franklyn Richards:闪电网络是百分百由用户运行的:在本期金色相对论之“闪电网络:Hello,TPS”上,金色财经合伙人佟扬对话Litecoin Haus CEO?Franklyn Richards,针对目前闪电网络潜在的主要风险在哪里,闪电网络中是否可以保证支付安全的问题,Franklyn Richards表示,有一定可能会造成资金损失,但现在已经好多了。不知道这样的情况会在何时何地发生。但最好还是谨慎为上,闪电网络是百分百由用户运行的,就像运营自己的节点或持有私钥一样,如果出错,责任在于自己。这对独立自由而言很好,但是不适合每个人。我相信,我们将会看到服务机构采用闪电技术,但这要求信任。有些人会说这是在倒退,但我保持中立的态度,我们有银行等机构是有原因的,因为大多数人不想为自己的资金安全负责,当一些人认为这样可能会损失所有时他们会选择不这样做。[2019/3/7]

通过提供更详尽的分析,我们希望能让DeFi用户更好地了解AMM的面临的挑战和创新,以便去中心化的流动性能够充分发挥其潜力,成为DeFi和更广泛的金融世界的基础基石。

做市商(MM)是负责在交易所提供价格的实体,否则没有交易活动就会缺乏流动性。做市商从自己的账户买入和卖出资产,最终目的是为了获利。他们的交易活动为其他交易者创造了流动性,降低了交易的滑点。

自动做市商(AMM)使用算法 "Money Robots "来模拟DeFi等市场内的价格行为。虽然不同的去中心化交易所设计不同,但基于AMM的DEX一直以来都拥有最大的流动性和最高的日均交易量。

行情 | 金色热搜榜:PAI再次上榜 ONT居于末位:根据金色财经独家数据显示,在过去24小时内,PAI再次上榜,位列第八。ONT较前一日下降幅度较大,目前位列第十。

具体前十名单如下:BTC、ETH、ETC、ADA、DASH、XRP、QTUM、PAI、USDT、ONT。[2018/8/16]

恒定函数做市商(CFMM)是最受欢迎的一类AMM,专门为实现数字资产的去中心化交易而设计的。这些AMM交易所基于恒定函数,交易对的综合资产储备必须保持不变。在非托管式AMM中,各个交易对的用户保证金被集中在一个智能合约内,任何交易者都可以利用该合约进行代币兑换。因此,用户是与智能合约(集合资产)进行交易,而不是像在订单簿交易所那样直接与对手方进行交易。

自2017年以来出现了三种恒定函数做市商。

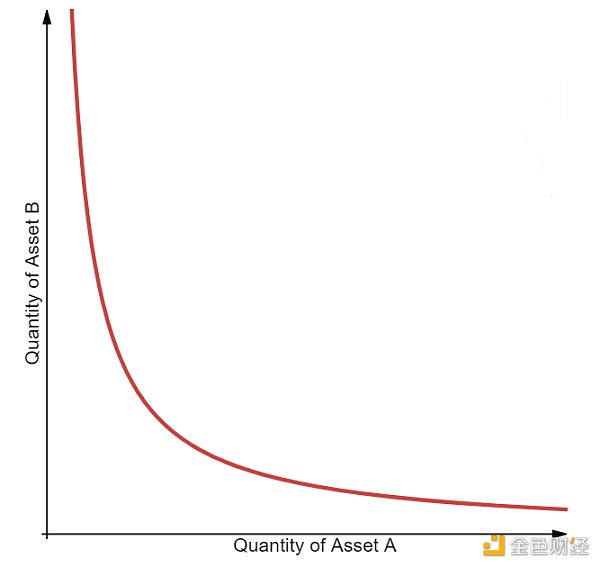

出现的第一种类型是恒定乘积做市商(CPMM),并在首批基于AMM的DEX,Bancor和Uniswap中得到得到推广。CPMM基于函数x*y=k,该函数根据每个代币的可用数量(流动性)确定了两个代币的价格范围。当X的供应量增加时,Y的供应量必须减少,反之亦然,以保持k的乘积不变。当绘制出曲线,结果是一个双曲线,其中流动性总是可用的,但当价格越来越高,两端将接近无穷。

(source:Dmitriy Berenzon?)

分析 | 金色盘面:BTC/USD30分钟走势:金色盘面综合分析:BTC/USD30分钟在一个上升通道内震荡运行,多头主力试图挑战中轨,但始终未能成功,技术指标看目前对于多头有力,重点关注成交量的变化。[2018/8/13]

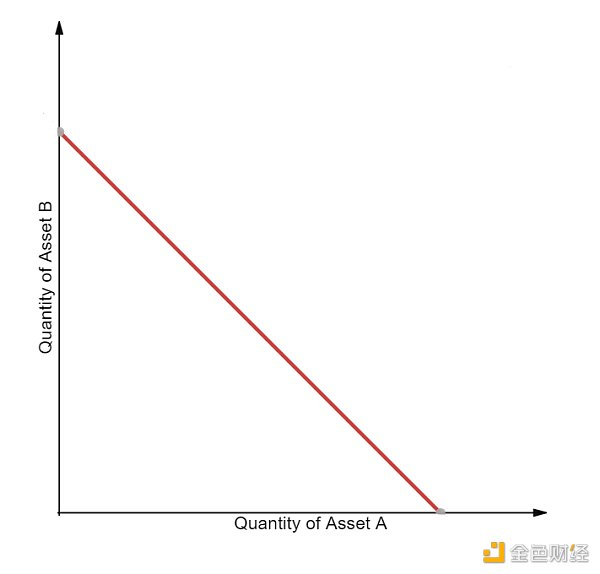

第二种类型是“恒定总和做市商”(CSMM),它非常适合零滑点交易,但不能提供无限的流动性。CSMM遵循公式x + y = k,在绘制时会创建一条直线。不幸的是,如果代币之间的链下参考价格不是1:1,则这种设计允许套利者耗尽其中的一项储备。这种情况将破坏流动资金池的一侧,迫使流动资金提供者承担损失,而交易者则没有更多的流动资金。因此,CSMM是AMM的罕见模型。

第三种是恒定平均值做市商(CMMM),它可以创建具有两个以上代币的AMM,并在标准的50/50分布之外进行加权。在这个模型中,每个代币储备的加权几何平均值保持不变。对于一个有三种资产的流动性池,公式如下。(x*y*z)^(?)=k。这就允许池内不同资产的风险敞口可变,并可在池内任何资产之间进行互换。

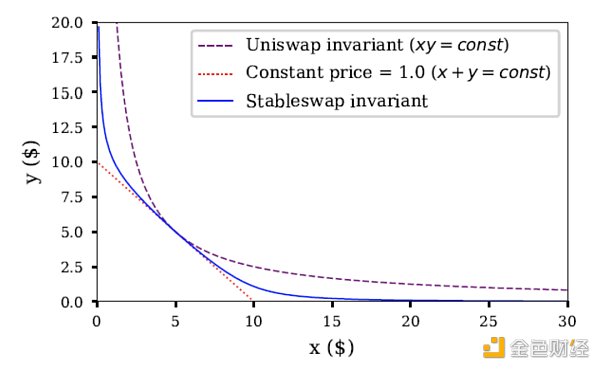

随着基于AMM的流动性的发展,我们看到了先进的混合常数函数做市商(CFMM)的出现,这些混合型常数函数做市商结合了多种功能和参数,以实现特定的行为,如调整流动性提供者的风险敞口或减少交易者的价格滑点。

金色财经现场报道丨中国银行前行长李礼辉:两个方面可证实2017年以来区块链技术在规模化应用上取得了很大突破:金色财经记者现场报道,今日,在博鳌亚洲论坛“再谈区块链场”中,中国银行前行长李礼辉表示:2017年以来区块链技术在规模化应用上取得了很大的突破,有两个方面可以证实,第一个突破,是建立了多维度交付的架构,高复杂性的金融交易场景中实现众多的交易方之间,零距离,零时差的交通。第二个突破,建立了一个叫可信数据的登记与证实平台。这个平台既可以用于金融也可以用于非金融。对于区块链未来的应用,包括在金融领域的规模化的应用,我充满着期待。[2018/4/10]

例如,Curve的AMM结合了CPMM和CSMM,以创造更好的流动性,在给定的交易范围内降低滑点。其结果是一个双曲线(蓝线),对大多数交易返回线性汇率,而对大额的交易只返回指数价格。

(source:Curve Whitepaper)

本文其余部分将主要关注不同的AMM设计,这些设计旨在解决AMM的关键挑战。虽然DeFi中的第一代AMM池在过去两年中经历了爆发式增长,但仍然有一些障碍阻止它们的广泛采用,包括暂时性亏损、低资本效率和多代币敞口等问题。

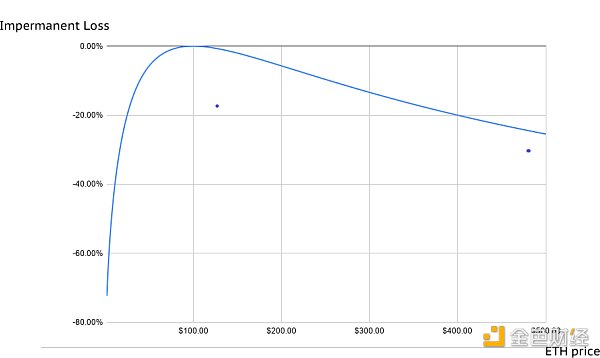

暂时性亏损(Impermanent Loss)

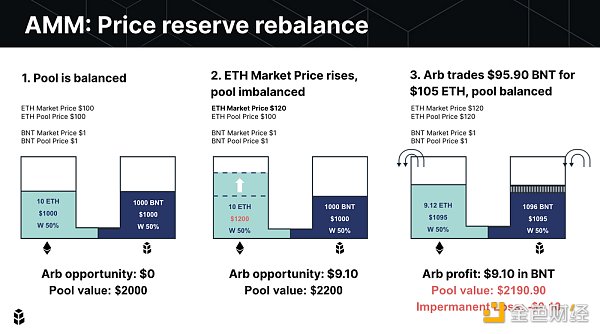

用户向AMM池提供流动性的主要风险(也是最不为人所知的风险)是暂时性亏损——在AMM中存入代币与仅仅在钱包中持有这些代币之间的价值差异。当AMM内的代币的市场价格在任何方向上发生偏离时,就会产生这种损失。由于AMM不会自动调整汇率,因此套利者需要买入价格偏低的资产或卖出价格偏高的资产,直到AMM提供的价格与外部市场的市场价格相匹配。套利者获取的利润是从流动性提供者的口袋里抽走的,这将对流动性提供者造成损失。

金色财经讯:港交所计划为区块链企业构建一个私人市场,并与澳大利亚证券交易所及其他公司展开合作,以探索区块链使用案例。[2017/10/25]

在上面的示例中,由于可能会因为其他交易所的交易活动,或者ETH的市场价格发生变化,导致AMM内的暂时性亏损。AMM对这种外部价格变化的内部反应是重新调整池中的汇率以匹配外部市场的汇率。在将ETH换成BNT的重新平衡过程中,AMM的总储备金略有下降。

之所以称之为 "暂时性 "亏损,是因为只要AMM内的代币相对价格恢复到原来的价值,亏损就会消失,流动性提供者就会把赚取的费用作为利润保留下来。然而,这样的情况很少,这意味着大多数流动性提供者遭受的暂时性亏损超过了他们所收获的交易费用。下图显示了在考虑交易费用之前,为ETH-DAI AMM池提供流动性时经历的暂时性亏损。?

AMM通常要求流动性提供者存入两种不同的代币,以便为交易双方提供同等的流动性。因此,流动性提供者无法保持对单一代币的长期风险敞口,而不得不通过持有额外的ERC20储备资产来增加其风险敞口。拥有大量一种代币的团队或希望提供流动性的个人将被迫购买另一资产,以提供流动性,从而减少他们在资产池基础代币中的持有量,并增加对另一资产的敞口。

AMM被批评需要大量的流动资金才能达到与基于订单簿的交易所相同的滑点水平。这是由于AMM流动性的很大一部分只有在定价曲线开始转为指数时才能使用。因此,由于具有较大的滑点,大多数流动性永远不会被理性交易者使用。

AMM流动性提供者无法控制提供给交易者的价格,这导致一些人将AMM称为 "懒惰的流动性",其利用率不高且配置不足。同时,订单簿交易所的做市商可以精确控制他们想要购买和出售代币的价格点位。这带来了非常高的资本效率,但同时也带来了需要积极参与和监督流动性供给的代价。

第一代AMM的许多局限性已通过具有新设计模式的创新项目得以解决。

如上一节所述,混合CFMM 仅在流动性池被推到极限时才能够通过汇率曲线(极具线性和抛物线)实现极低的滑点交易。流动性提供者赚取了更多的费用(尽管每笔交易的费用较低),因为资金的使用效率更高,套利者仍然可以从资金池的再平衡中获利。

Curve提供代币之间的低滑点交换,这些代币具有相对稳定的1:1汇率。这意味着它的解决方案主要是为稳定币设计的,尽管他们最近推出了对可以稳定交易的代币对的支持,如打包版本的比特币(renBTC和wBTC)。

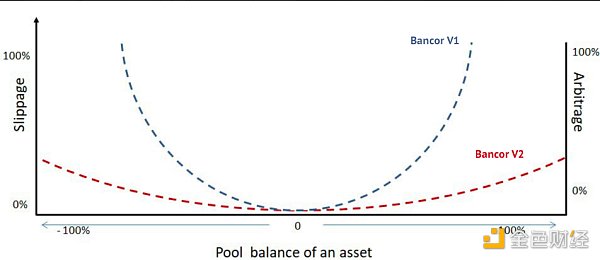

Bancor V2通过类似的机制将这种低滑点模型扩展到波动性资产,该机制可动态更新池的储备权重,以将储备价值保持为1:1的比率。可以在共同的价格区域内扩大流动性,同时保留了对套利者重新平衡资金池的激励。

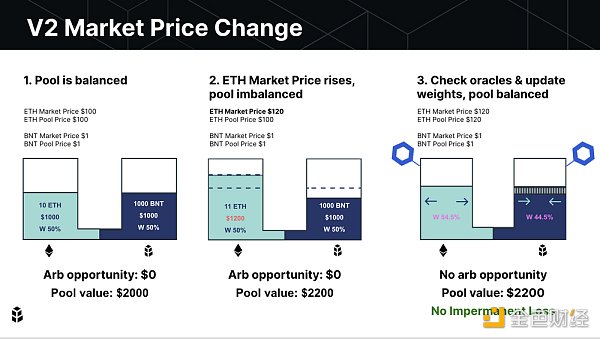

Bancor的目标是在即将发布的V2版本中率先解决波动性代币的暂时性亏损问题。Bancor V2通过使用挂钩的流动性储备,保持其AMM储备的相对价值不变,从而减轻了短暂性损失的风险。直到最近,这完全是通过保持恒定的1:1价格比率的镜像资产对来实现的。但Bancor V2使用Chainlink oracles将这一概念扩展到具有可变汇率的资产。这样的解决方案将是AMM中利用非稳定币数字资产的重大突破,因为流动性提供者的风险降低了。

通过使用Chainlink oracle,Bancor V2池能够保持准确的汇率,即使代币的定价因外部市场价格变化而出现分歧。oracle不是由套利者固定汇率,而是提供价格更新,调整AMM的权重,使内部汇率与外部市场价格相匹配。这样做的好处是,套利者不再以暂时性亏损的形式从流动性提供者那里抽走价值。

相反,套利者只需要在AMM池中平衡代币分布,以应对代币交易。Bancor V2始终鼓励恢复平衡,因为权重较低的储备的流动性提供者赚取更高的投资回报率,直到AMM池回归到50/50权重。总的来说,用户和代币团队都可以对他们存入的流动性产生交易费用的利润更有信心,并且不会因为常规的市场变动而失去价值。

Uniswap V2允许任何ERC20代币与任何其他ERC20代币合并,消除了流动性提供者暴露于ETH的要求。这让流动性提供者可以灵活地保持更多样化的ERC20代币头寸组合,并为交易创造更多潜在的流动性池组合,以便从中提取流动性。

Bancor V2通过使流动性提供者能够保持对单一代币的风险敞口,消除了双面流动性存款要求。通过Chainlink oracles挂钩流动性储备,用户可以在AMM中保持对任何代币的风险敞口,范围从对任何ERC20代币的100%风险敞口,对BNT的100%风险敞口,或两者之间的任意分布。

对于希望完全拥有其首选资产敞口的加密货币投资者而言,这是理想的选择,尤其是在减轻暂时性亏损的同时。这可能会吸引想要在AMM上提供低风险流动性而无需购买额外准备金的代币团队和投资基金。

从Bancor到Uniswap再到Curve等等,AMM技术正在为任何数字资产获取即时流动性提供新的可能性。AMM不仅在以前缺乏流动性的市场中创造了价格,而且是以一种高度安全、可访问和非托管的方式进行的。

虽然AMM已经经历了爆发式增长,但围绕着更高的资本效率、多资产池和减轻暂时性亏损的创新,为吸引来自传统市场的更大的流动性提供者创造了必要的基础。

标签:AMMANCBANBancoramm币价公式hummingbirdfinanceTBANKBancor Governance Token

澳大利亚CPA委托撰写的一份44页的报告深入研究了全球央行数字货币的发展状况,探讨了未来几年托管CBDC的可行区块链候选方案,同时对三种交易量最大的加密货币比特币、以太坊和XRP进行了评估.

1900/1/1 0:00:00原文标题:《比特币又疯了,俄罗斯军方竟成幕后玩家?价格涨破56000美元,24小时8.5万人爆仓!这次能否指引A股反弹?》北京时间3月10日晚上九点半,美国公布2月季调后CPI,环比升0.4%.

1900/1/1 0:00:00过去一年来,DeFi 迎来飞速发展。为应对我们在去年 10 月发布的文章中提到的变化,我们已经决定对关键的架构限制和问题动手.

1900/1/1 0:00:00NFT 是收藏品背后独一无二的真实性证明,它不能代表收藏品的全部价值。收藏品总是「不太靠谱」,因为许多艺术品能轻松、廉价且完美地被复制.

1900/1/1 0:00:00NFT实在太火了。随便看几条新闻吧。在英国拍卖行佳士得举办的拍卖会上,超现实艺术家Beeple 创作的 NFT 艺术作品目前的出价高达 1325 万美元,竞标次数达 165 次,距离拍卖结束还剩.

1900/1/1 0:00:00《纽约时报》3月1日文章,原题:中国大举推进国家数字货币??近来,安娜贝尔·黄(音)抽到一个试用中国最新经济实验的政府红包.

1900/1/1 0:00:00